誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

美國道瓊指數「US30 雙週報2023年5月_2期」

<本期亮點>

1.美國公布 4 月 CPI 年增率再次低於市場預期,並創下近二年新低,而在 CPI 放緩的同時,核心 CPI 增速亦小幅鬆動,4 月核心 CPI 年增率合於市場預期、但低於前值,整體 CPI 數據暗示,聯準會預計在 2H23 下半年仍不具備降息條件,聯準會更可能維持高利率一段時間。

2.在高利率的壓抑下,美國經濟已開始見到邊際放緩的現象,美銀 (BofA) 發表最新包含 5 月第一週數據的信用卡支出報告,5 月份美銀信用卡消費出現大幅回落,接續 4 月數據是更為放緩,整體信用卡消費趨勢顯示,2023 下半年美國經濟將有可能進入經濟衰退的早期階段。

3.展望 US 30 後市,美國民眾的消費動能正顯著放緩,而這也是聯準會所想看到的經濟結果,因聯準會即是希望透過高利率來抑制經濟需求,從而達到移除服務性通膨黏性之目的,但在此經濟過程中,美國經濟放緩的壓力將會相當沉重,並將對道瓊成份股帶來至少二個季度的財測下修壓力。

CPI數據+BofA信用卡支出驟降,美國經濟將進入衰退的早期階段

美國公布 4 月消費者物價指數 (CPI) 年增率再次低於市場預期,並創下近二年新低,而在 CPI 放緩的同時,核心 CPI 增速亦小幅鬆動,4 月核心 CPI 年增率合於市場預期、但低於前值,整體 CPI 數據暗示,聯準會 (Fed) 預計在 2H23 下半年仍不具備降息條件,聯準會更可能維持高利率一段時間,並繼續引導美國經濟放緩,進而達到漸漸移除通膨黏性之目的,而在這樣的經濟過程中,道瓊成份股財報將有龐大的沉重壓力,預計表現將大幅落後 Nasdaq 100。在 4 月 CPI 報告公布之後,聯準會官員近期連續發表談話,再次重申聯準會「年內並不考慮降息」的政策態度,例如聯準會「三把椅」的紐約分行主席威廉斯 (John Williams) 就在 4 月 CPI 發布後指出,美國目前通膨仍舊太高,故 2023 年內仍不考慮降息;另外,2024 年票委的亞特蘭大分行主席波斯提克 (Raphael Bostic) 亦在近期表示,聯準會在抗通膨的道路上取得了進展,可以認同聯準會暫停升息,但美國通膨率整體看仍然過高,故不認為聯準會於 2023 年將能夠啟動降息,雖然波斯提克不具備 2023 年投票權,但仍可以看出聯準會官員對於降息態度是相當保守。

在高利率的壓抑下,美國經濟已開始見到邊際放緩的現象,近期美銀 (BofA) 發表了最新包含 5 月第一週數據的信用卡支出報告 (BofA Credit Card Spending Report),5 月份美銀信用卡消費出現大幅回落,其中百貨消費、家具、線上電商消費、衣服、天然氣等類別,都出現大幅放緩,5 月的最新 BofA 信用卡消費趨勢顯示,現在更有可能的情況是,2023 下半年美國經濟將有可能進入經濟衰退的早期階段。

展望 US 30 後市,BofA 信用卡支出數據顯示,美國民眾的消費動能正出現顯著放緩,這也符合目前 CPI 放緩的趨勢,即當前 CPI 的放緩將會是以消費需求下滑作為代價,而這也是聯準會所想看到的經濟結果,因聯準會即是希望透過高利率來抑制經濟需求,從而達到移除服務性通膨黏性之目的,但在此經濟過程中,美國經濟放緩的壓力將會相當沉重,並將對道瓊成份股帶來至少二個季度的財測下修壓力,預計道瓊指數在 2H23 下半年內,表現將會跑輸 Nasdaq 100。

道瓊指數走勢圖 資料來源:Tradingview 資料日期:2023/5/15

總經分析:

一.美國 CPI 通膨持續下降,但不構成聯準會年內降息條件:

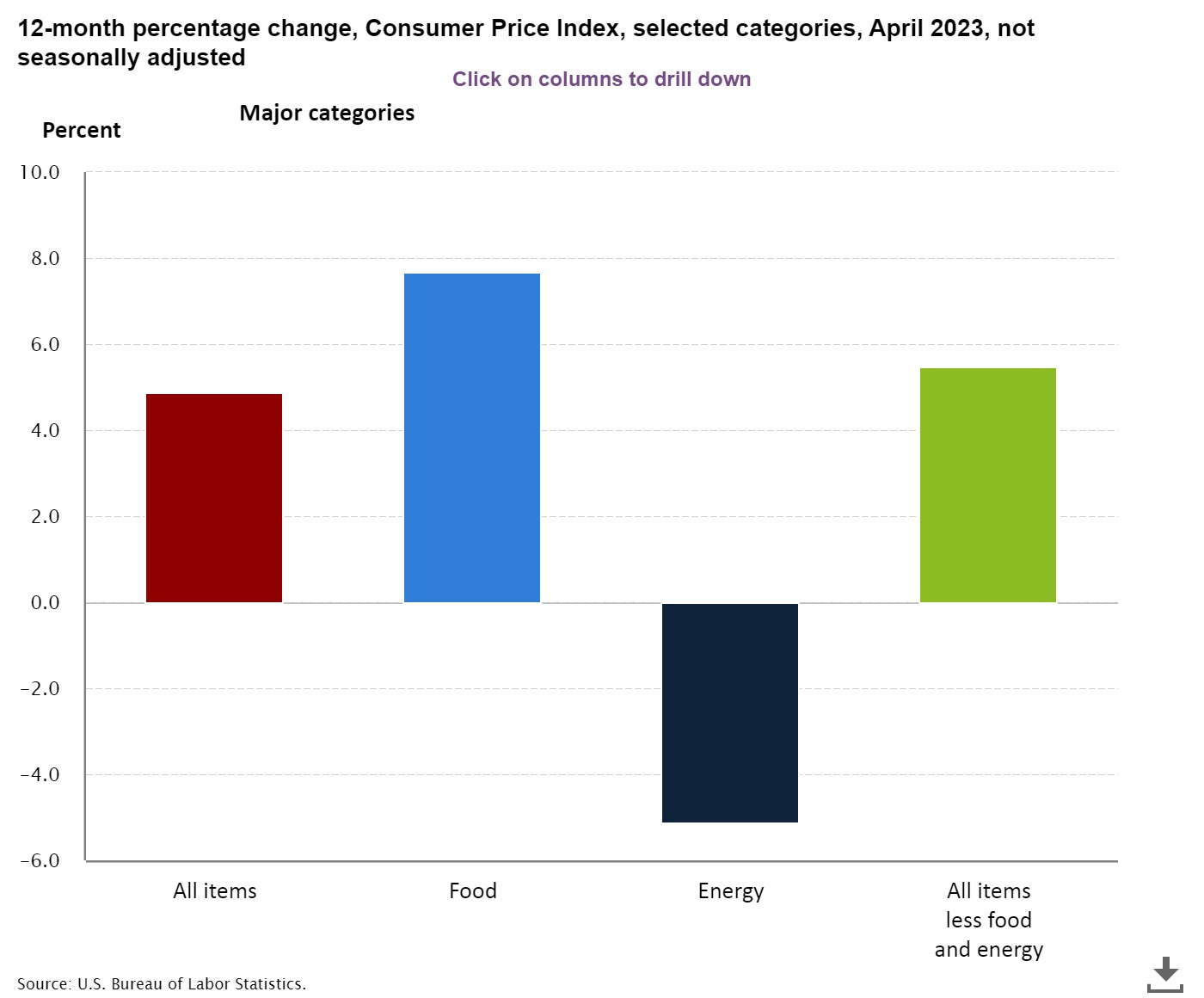

美國 4 月 CPI 月增率小幅回升,但年增率則是連續出現下滑,符合市場預期,而從 4 月 CPI 的結構來看,月增率反彈主要是與能源、二手車價格上漲有關,但飯店、機票、外出用餐等服務價格月增率均出現下降,暗示服務通膨情況緩和,美國經濟放緩趨勢已經獲得進一步的確認。美國 4 月 CPI 報告:

-

•4 月 CPI 年增率 4.9%,市場預期 5.0%,前值 5.0%。

•4 月 CPI 月增率 0.4%,市場預期 0.4%,前值 0.1%。

•4 月核心 CPI 年增率 5.5%,市場預期 5.5%,前值 5.6%。

•4 月核心 CPI 月增率 0.4%,市場預期 0.4%,前值 0.4%。

美國 4 月 CPI 報告 資料來源:U.S. Bureau of Labor Statistics 資料日期:2023/5/10

4 月 CPI 月增率自 3 月的 0.1% 上升至 0.4%,年增率則自 5.0% 小幅降至 4.9%;其中分項指數看,能源、二手車和卡車價格月增率回正,對 CPI 月增率拉動率比 3 月分別增加 0.3、0.1 個百分點。

能源價格方面,4 月初因 OPEC+ 意外減產大幅推升油價,後續隨海外需求放緩、俄羅斯石油出口保持高位等因素影響,4 月下旬起油價再度回落,目前 CPI 能源價格指數是處在區間震盪。

二手車和卡車價格,則在連續 9 個月下降後首次上漲,但同期新車價格出現首次下跌,指向汽車市場開始出現更大程度放緩,而從二手車批發價格的高頻數據看,5 月以來二手車價格上漲趨勢開始放緩,預計在信貸條件收緊、耐用品消費降溫的背景下,這一上漲趨勢難以延續。

4 月份酒店、機票、外出用餐等服務性 CPI 項目皆出現下降,暗示美國服務性通膨狀況有所緩和,這與 4 月非農數據透露的線索一致;另外,4 月住房價格月增率為 0.4%,連續兩個月出現月增率放緩,主要受酒店等外宿價格下跌影響;交通服務價格月增率為 -0.2%,3 月則為 1.4%,主要受機票價格下跌影響,結束連續兩個月上漲;與外出就餐相關的非家庭食品價格月增率上升 0.4%,前三個月月增率均為 0.6%。

整體看,美國 4 月 CPI 數據再度下降,將為聯準會 6 月暫停升息提供有力支持,而 4 月 CPI 數據發布後,市場對 6 月停止升息、但 2023 下半年降息的預期明顯升溫,但這樣的降息預期很可能是過度樂觀,因美國薪資和房租價格黏性仍強、二手車價格階段性反彈,預計致 2023 年底核心 CPI 仍難回落至 3.5% 以下,而較高的核心 CPI 增速,仍將令聯準會繼續維持高利率政策一段更長時間 (Higher for longer)。

二.BofA 信用卡支出報告暗示,2H23 美國將進入衰退前期:

據美國銀行 (BofA) 最新釋出包含 5 月第一週刷卡數據的信用卡支出報告 (BofA Credit Card Spending Report) 顯示,美國消費動能正在擴大放緩,相當可能是受到美國銀行業廣泛收緊信貸條件所致,預計信貸收緊對消費抑制的趨勢將只會越來越大,在信貸緊縮力道放緩之前,將難以見到消費動能重新出現大幅增長。據 BofA 最新信用卡支出數據顯示,截至 5 月 6 日的第一週整體美國民眾信用卡消費 (Total Card Spending) 已進一步放緩至 -0.7%,比 4 月底的 -0.5% 出現擴大,顯示美國的消費者支出正在持續減弱,而美國消費者支出正是美國 GDP 組成結構的重要主體,佔 GDP 比重接近 70%。

另外,BofA 信用卡支出報告中最能代表美國經濟動能的指標為:零售消費扣除汽車 (Retail ex auto),該指標是比 4 月底的 -2.3% 更大幅放緩至 -4.2%,暗示在銀行業大舉收緊信貸放緩的壓力下,美國經濟有可能在 2023 下半年內開始進入經濟衰退的早期階段。

持有 BofA 發行的信用卡客戶在美國信用卡消費族群內,屬於是 FICO 分數較高的高收入族群,而當前持有 BofA 信用卡的高收入者可支配收入明顯下降,使得高收入族群的消費亦開始出現顯著放緩,故預計這將導致整體美國消費疲軟,進而影響 2H23 下半年的美國經濟動能。

估值分析:

據 Bloomberg 截至 5 月 15 日數據顯示,道瓊指數未來 12 個月預估本益比 (Forward 12 months P/E Ratio) 報 17.60 倍,估值在近期的美國銀行股表現疲軟的壓力下,估值持續低於 18 倍的整數關口。考慮到聯準會升息觸頂,後續並將維持高利率的緊縮政策,高利率將維持一段更長時間,這將令美國銀行業大幅收緊信貸的力道在短期內難以放鬆,預計這將持續壓制美國消費動能、故在美國經濟將進一步放緩的壓力下,道瓊指數成份股將相當具有再次下修財測之壓力,這意味著當前市場的 17.6 倍估值已潛在擴大,故當前的估值水平並不便宜。

| P/E Ratio | |||

|---|---|---|---|

| Index | 5/5/23 | Year ago | Forward 12 mons |

| Dow Jones | 22.19 | 18.33 | 17.60 |

| S&P 500 | 18.42 | 20.48 | 18.78 |

| NASDAQ 100 | 27.56 | 26.15 | 26.27 |

| Russell 2000 | 30.24 | 52.65 | 22.56 |

US 30 後市:

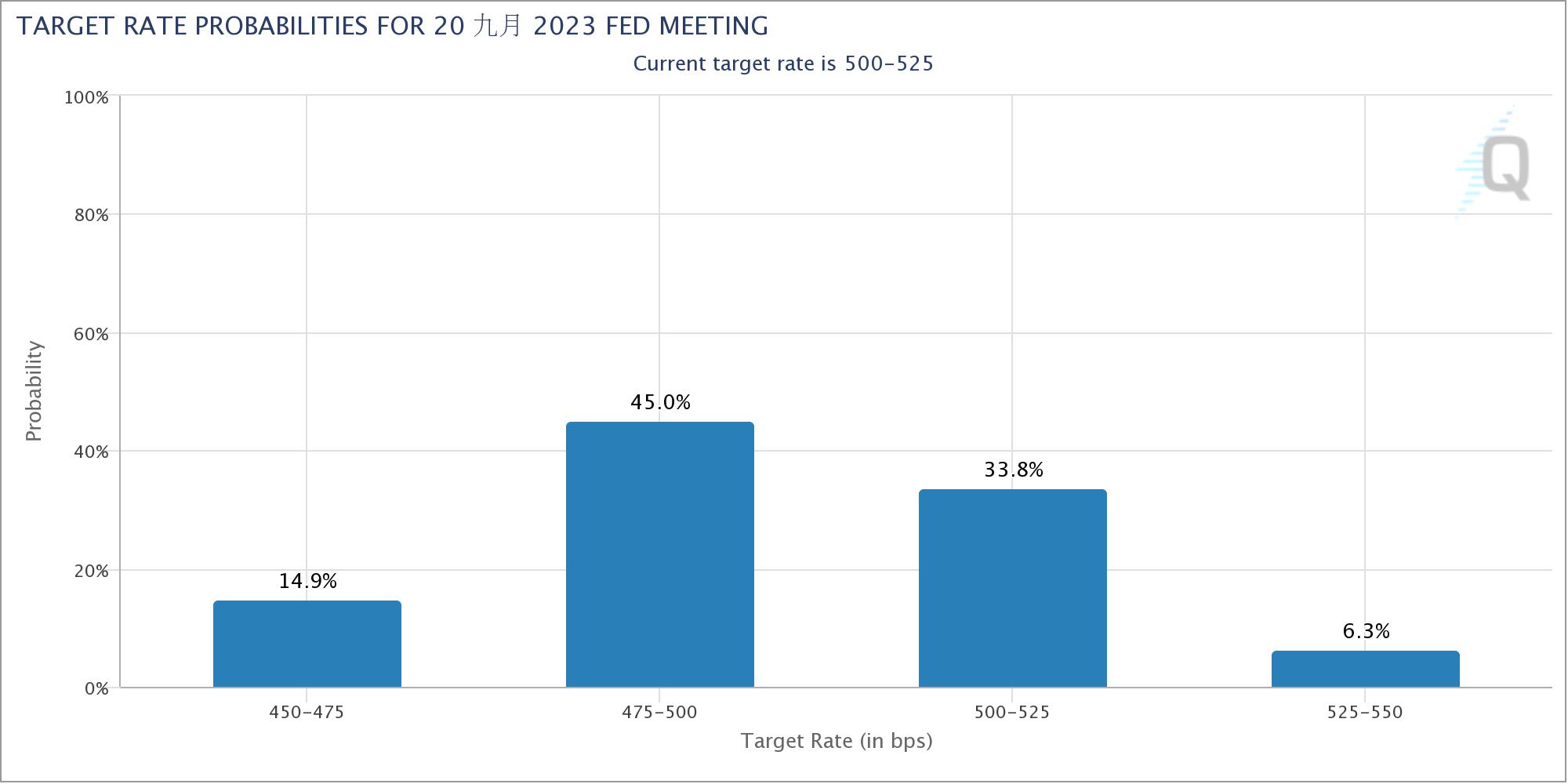

美國 4 月 CPI 數據持續放緩,而核心 CPI的韌性主要體現在服務性項目上,服務性通膨月增率雖然略為下降,但還沒有進入明顯下降通道,而從 CPI 的權重來看,核心商品佔比僅為核心服務大概一半,核心服務價格沒有顯著回落以前,核心 CPI 可能仍然會表現出相當的韌性,這將至少支持聯準會無法於 9 月之前啟動降息,聯準會的貨幣政策方向預計將是維持高利率一段更長時間,以繼續抑制美國民眾的消費需求,從而降低核心 CPI 通膨增速,而在這樣的經濟過程中,道瓊成份股的基本面將更為悲觀。由於 4 月美國 CPI 數據再度回落,這位聯準會 6 月暫停升息提供有力支撐,而在 4 月 CPI 數據發布之後,市場對 6 月停止升息、2H23 下半年降息的預期明顯升溫,據芝商所 (CME) FedWatch 最新數據顯示,市場預計聯準會最快將於 9 月啟動降息,降息機率估達 60.0%。

CME 數據顯示,市場預期聯準會最快將於 9 月降息一碼 資料來源:CME 資料日期:2023/5/15

但從 4 月 CPI 數據觀察,市場對於聯準會的降息預期可能過度樂觀,鑑於 CPI 薪資和房租價格的黏性仍強、二手車價格階段性反彈,故相信 2023 年底核心 CPI 仍難回落至 3.5% 以下,而較高的核心 CPI 增速,仍將令聯準會繼續維持高利率政策一段更長時間 (Higher for longer),並且透過高利率政策,來繼續壓制經濟需求。

BofA 每月公布的信用卡支出報告在總體經濟上屬於高頻數據,且一向是美國消費動能的領先指標,而 5 月 BofA 信用卡消費數據出現大幅放緩,且零售消費扣除汽車的類別中,消費放緩的程度更是接近翻倍擴大至 -4.2%,這充份暗示美國消費者在銀行業廣泛收緊信貸放款的狀態下,消費者動能已受到大幅壓制。

展望 US 30 後市,BofA 信用卡消費動能大幅減弱,這也符合目前美國 CPI 的放緩趨勢,因當前 CPI 的放緩即是以消費需求下滑作為代價,而這也是聯準會所想看到的經濟結果,因聯準會即是希望透過高利率來抑制經濟需求,但在此經濟過程中,美國經濟放緩的壓力將會相當沉重,並將對道瓊成份股帶來至少二個季度的財測下修壓力,預計道瓊指數在 2H23 下半年內,表現將會跑輸 Nasdaq 100,道瓊指數後市較難樂觀看待。

Published by

OANDA Lab

透過CFD差價合約交易道瓊斯工業指數(US30)

道瓊斯工業指數簡稱“道指”,英文名稱為“DJIA (Dow Jones Industrial Average)”,是美國三大股價指數之一。它共有30支成分股,涵蓋了30家美國的上市公司。管理機構會不定期地根據入選公司的表現調整成分股名單,自1928以來,道指的成分股總數一直保持在30支,因此只要有成分股被除名,就會有另一隻頂替。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。