誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

美國道瓊指數「US30 雙週報2023年10月_2期」

<本期亮點>

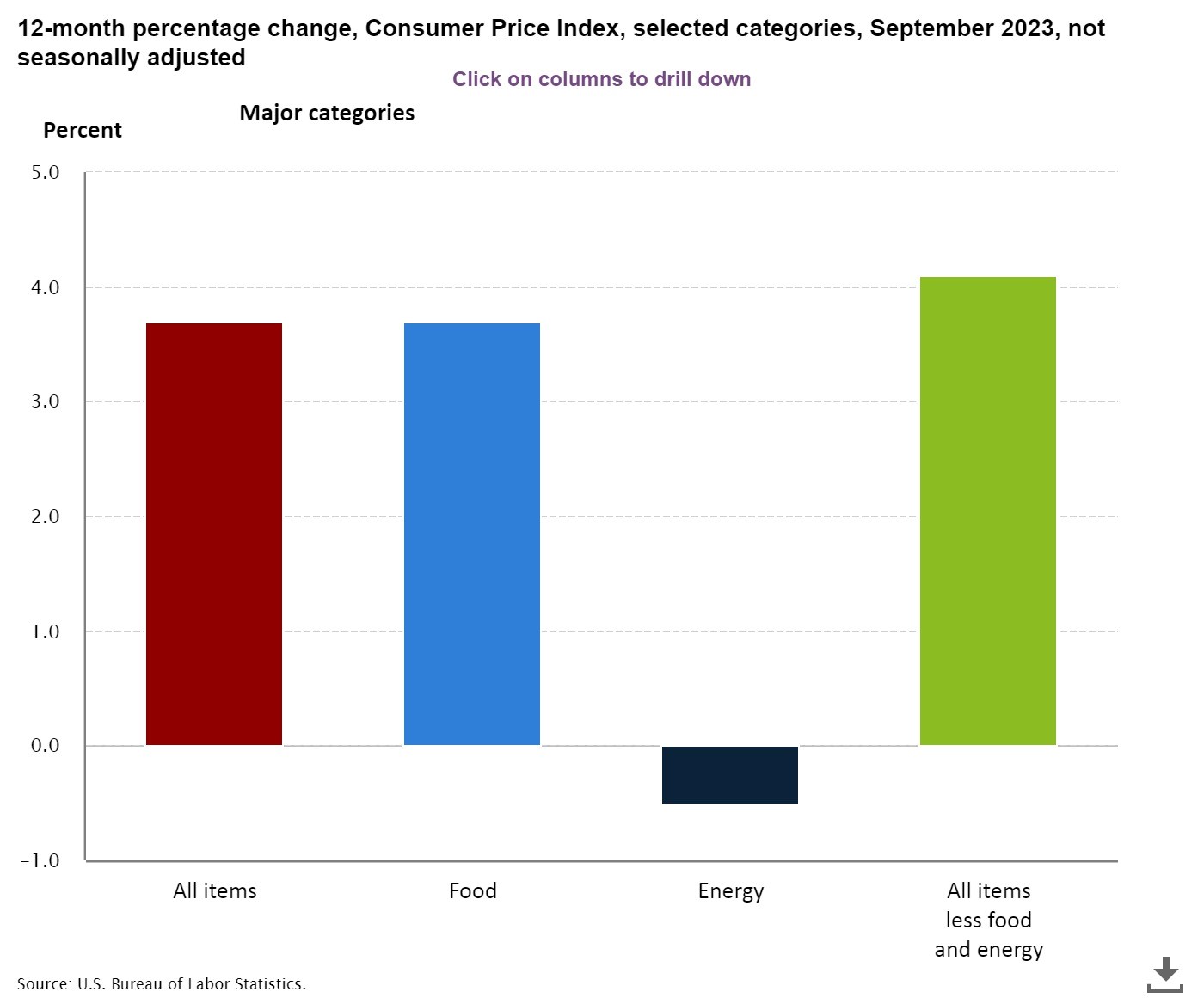

1.美國公布 9 月 CPI 年增率雖高出預期,但與 8 月持平停留在 3.7%,核心 CPI 更是降至 4.1%,顯示美國通膨率仍舊維持在降溫趨勢下,這支撐了聯準會 11 月會議幾乎不可能升息,聯準會貨幣政策預計將繼續維持當前高利率 5.25-5.50% 一段更長時間,以靜觀高利率對實體經濟造成的滯後效果,這對道瓊指數來說,估值修正的壓力也將告一段落,有助於短線上的反彈進攻。

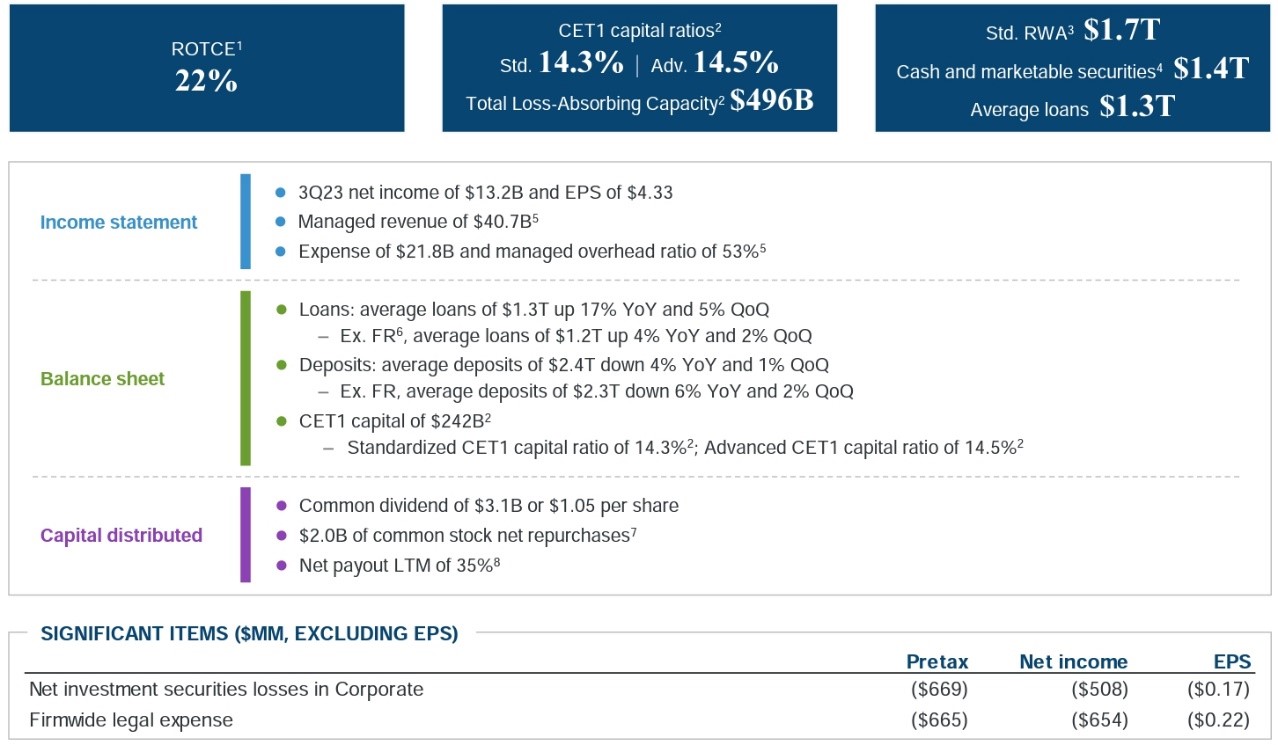

2.摩根大通財報傳出捷報,包括 3Q23 獲利躍增 35%,優於市場預期,隨後公布財報的花旗 (C) 與富國銀行 (WFC),也都交出亮眼成績,JPM 財報顯示,在止於 9 月 30 日的三個月,淨利成長 35% 至 131.51 億美元,或每股盈餘 4.33 美元,優於市場預期的每股 3.92 美元,主要歸功於淨利息收入 (NII) 再創歷史新高,同時 JPM 還上修 2023 全年 NII 預測。

3.展望 US 30 後市,當前美國經濟前景穩定,包括非農報告顯示出勞動力市場正在經歷「再平衡」,就業需求仍強、但薪資增速放緩等,而核心 CPI 也受惠於薪資增速放緩而走低,支持聯準會毋須再於 11 月進行升息,甚至可以說聯準會本輪升息循環的高點已經見到,故在美國經濟穩定的前景下,銀行股財報也繳出亮眼的財測上修,彰顯了道瓊成份股最糟的狀況很可能已經過去,展望 4Q23 來看,道瓊指數相當有機會反轉上攻、挑戰前高。

通膨穩定+JPM財報亮眼,道瓊有望反轉上攻

美國公布 9 月消費者物價指數 (CPI) 年增率雖高出預期,但與 8 月持平停留在 3.7%,核心 CPI 更是降至 4.1%,顯示美國通膨率仍舊維持在降溫趨勢下,這支撐了聯準會 11 月會議幾乎不可能升息,聯準會貨幣政策預計將繼續維持當前高利率 5.25-5.50% 一段更長時間,以靜觀高利率對實體經濟造成的滯後效果,這對道瓊指數來說,估值修正的壓力也將告一段落,有助於短線上的反彈進攻。美國 9 月核心 CPI (扣除波動大的食品與能源價格) 年增率降至 4.1%,比 8 月的 4.3% 進一步放緩,同時 9 月核心 CPI 月增率也持平 8 月落在 0.3%,核心通膨率無論是從月比還是年比的角度觀察,皆沒有看到加速的現象,顯示當前油價的上漲並未影響到核心 CPI 的下行趨勢,因核心 CPI 受到美國勞動力市場「再平衡 (rebalance)」之後,薪資通膨螺旋 (Price/wage Spiral) 的壓力已經大幅度舒緩,而薪資通膨才是更影響核心 CPI 增速的主要因子。

美股 3Q23 財報季已開跑,道瓊成份股摩根大通 (JPMorgan) 打頭陣立刻傳出捷報,包括 3Q23 獲利躍增 35%,優於市場預期,隨後公布財報的花旗 (C) 與富國銀行 (WFC),也都交出亮眼成績,JPM 財報顯示,在止於 9 月 30 日的三個月,淨利成長 35% 至 131.51 億美元,或每股盈餘 4.33 美元,優於市場預期的每股 3.92 美元,主要歸功於淨利息收入 (NII) 再創歷史新高,同時 JPM 還上修 2023 全年 NII 預測。

展望 US 30 後市,當前美國經濟前景穩定,包括非農報告顯示出勞動力市場正在經歷「再平衡」,就業需求仍強、但薪資增速放緩等,而核心 CPI 也受惠於薪資增速放緩而走低,支持聯準會毋須再於 11 月進行升息,甚至可以說聯準會本輪升息循環的高點已經見到,故在美國經濟穩定的前景下,銀行股財報也繳出亮眼的財測上修,彰顯了道瓊成份股最糟的狀況很可能已經過去,展望 4Q23 來看,道瓊指數相當有機會反轉上攻、挑戰前高。

道瓊指數走勢圖 資料來源:Tradingview 資料日期:2023/10/13

總經分析:

一.9 月核心 CPI 穩定下降,支持聯準會 11 月不升息:

美國 9 月消費者物價指數 (CPI) 增速持穩,CPI 數據雖然高於市場預期,但仍持平於前值,而核心 CPI 則是合於市場預期、且低於前值,這使得聯準會的貨幣政策在打擊通膨之際,能夠得以喘息,預計聯準會 11 月會議將繼續選擇按兵不動,維持在 5.25-5.50% 的高利率水平。美國 9 月 CPI 增速表現:

-

●9 月 CPI 年增率報 3.7%,市場預期為 3.6%,前值為 3.7%。

●9 月 CPI 月增率報 0.4%,市場預期為 0.3%,前值為 0.6%。

●9 月核心 CPI 年增率報 4.1%,市場預期為 4.1%,前值為 4.3%。

●9 月核心 CPI 月增率報 0.3%,市場預期為 0.3%,前值為 0.3%。

美國 CPI 各增速表現 資料來源:Tradingview 資料日期:2023/10/12

從 CPI 細項指數數據來看,房屋價格意外上行是核心通膨上升的主要推動力,但核心商品類的 CPI 則是跌幅出現擴大:

9 月核心商品 CPI 月減幅自 8 月的 -0.1% 擴大至 -0.39%,其中服裝、家居、醫療照護和二手車價格均下降,此外,雖然能源價格被排除在核心通膨的計算中,但是油價上漲可能影響相關商品以及機票價格,對核心通膨確實有一定的溢出效應,但當前來看,影響程度並不明顯。

9 月 CPI 房租價格較 8 月成長至 0.65%,是此次通膨數據最大的意外,但由於房租類 CPI 通常落後反映房租變化 9 個月至 1 年,故隨著 2023 年以來美國房租持續下滑,預計房租 CPI 反彈只是短期現象,並不影響整體房租類 CPI 續跌的趨勢,因美國房租價格並未出現回升。

除住房外的核心服務價格在 9 月進一步下降至 0.46%,其中運輸服務價格有所收窄,主要是因為機票價格的增幅收窄,雖然油價繼續上行,但部分被暑假後需求的減少所抵消。

二.小摩財報報喜,暗示美國經濟強勁健康:

道瓊成份股摩根大通 (JPM) 繳出優於預期的最新財報,在高利率助攻下,摩根大通上季淨利息收入 (NII) 創下歷史新高,且淨利年增 35% 至 131.5 億美元,每股盈餘為 4.33 美元,營收則年增 21% 至 406.9 億美元,所有數據皆優於市場預期。受惠利率攀升,摩根大通 3Q23 淨利息收入年增 30% 至 229 億美元,寫下紀錄,較市場預估值高出約 6 億美元,同時摩根大通也上修 2023 全年淨利息收入達到 890 億美元,較先前的預估值大增 20 億美元。

摩根大通 3Q23 財報細項表現 資料來源:JPM 資料日期:2023/10/13

摩根大通 3Q23 財報細項表現 資料來源:JPM 資料日期:2023/10/13根據財報,摩根大通旗下消費銀行部門 3Q23 獲利激增 36% 至 59 億美元,主要受惠淨利息收入增加,以及收購第一共和銀行 (First Republic Bank) 的獲利,另外企業及投銀部門獲利則年減 12% 至 31 億美元,主因為交易和顧問收入減少。

此外,摩根大通特別降低 3Q23 信貸損失撥備至 13.8 億美元,遠低於市場預估的 23.9 億美元,反映美國經濟強勁穩健,使得放貸違約的風險正在減小。

摩根大通執行長 Jamie Dimon 在財報發布會上表示,摩根大通 3Q23 財報亮麗,主要歸功於淨利息收入強勁,以及名目信用成本低於往常水準,上修 2023 全年淨利息收入達到 890 億美元,較先前 2Q23 財測預估的 870 億美元更高。

而儘管財報亮眼,Jamie Dimon 也仍示警,俄烏戰爭未歇之際以巴衝突再起,使全球面臨「數十年來最危險時刻」,軍事衝突可能對能源和食品市場產生深遠影響。

估值分析:

據 Bloomberg 截至 10 月 13 日數據顯示,道瓊指數未來 12 個月預估本益比 (Forward 12 months P/E Ratio) 報 18.47 倍,估值穩定在 18 倍左右。在當前美國勞動力市場穩健再平衡,就業需求穩定、且薪資增長放緩,幫助核心 CPI 通膨溫和下滑,估預計聯準會 11 月會議將有望繼續停止升息,並有望於本波升息循環中實現軟著陸 (Soft Landing),並迎接美國經濟下一階段「金髮女孩 (Goldilocks)」,這將有望幫助道瓊成份股開始上修 FY2024 年的每股盈餘 (EPS) 預期。

| P/E Ratio | |||

|---|---|---|---|

| Index | 10/13/23 | Year ago | Forward 12 mons |

| Dow Jones | 24.27 | 17.46 | 18.47 |

| S&P 500 | 18.75 | 17.85 | 19.52 |

| NASDAQ 100 | 30.05 | 23.02 | 26.78 |

| Russell 2000 | 23.65 | 53.96 | 23.07 |

道瓊30 後市:

美國 9 月 CPI 報告顯示,雖然近期國際油價大幅上漲,使得通膨具有上行風險,但 9 月數據顯示,美國核心 CPI 通膨率仍走在穩定的下降趨勢,反映出美國勞動力市場在「再平衡」的趨勢裡,就業需求穩定、薪資增速反降,幫助了核心 CPI 持續放緩,有理由支持聯準會 11 月會議不予升息,這將幫助道瓊指數估值修正壓力結束,有助於短線上的反彈進攻。基本面看,道瓊重磅成份股摩根大通繳出亮眼 3Q23 財報,並且上修 2023 全年的淨利息收入,顯示美國銀行股「最壞狀況」已經過去,美國經濟基本面仍舊穩健,消費者信貸與企業貸款的違約狀況充份可控,而在摩根大通首開上修財測第一槍之後,預計其他道瓊成份股包括高盛 (GS)、Visa、旅行者 (TRV) 等相關類股,也有機會宣布財測上修。

展望 US 30 後市,當前美國經濟前景穩定,包括非農報告顯示出勞動力市場穩健,就業需求仍強、但薪資增速放緩等,而核心 CPI 也受惠於薪資增速放緩而走低,支持聯準會毋須再於 11 月進行升息,甚至可以說聯準會本輪升息循環的高點已經見到,故在美國經濟穩定的前景下,銀行股財報也繳出亮眼的財測上修,彰顯了道瓊成份股最糟的狀況很可能已經過去,展望 4Q23 來看,道瓊指數相當有機會反轉上攻、挑戰前高。

Published by

OANDA Lab

透過CFD差價合約交易道瓊斯工業指數(US30)

道瓊斯工業指數簡稱“道指”,英文名稱為“DJIA (Dow Jones Industrial Average)”,是美國三大股價指數之一。它共有30支成分股,涵蓋了30家美國的上市公司。管理機構會不定期地根據入選公司的表現調整成分股名單,自1928以來,道指的成分股總數一直保持在30支,因此只要有成分股被除名,就會有另一隻頂替。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。