誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

美元或繼續上漲, 關於美元“貶值壓力”的討論,USDJPY或看向150

1.美國經濟基本面“穩健”,或支持美元繼續上漲

1)過去兩週公布的數據, 顯示美國製造業和非製造業依然穩固。

美國9月供應管理協會(ISM)非製造業就業指數,錄得53.0, 高於前值的50.2; 美國9月(ISM)非製造業新訂單指數錄得60.6,前值61.8; 美國Markit製造業採購經理人指數(PMI) 錄得52.0, 前值51.8; 美國9月ISM製造業採購經理人指數錄得 50.9,8月為52.8,實際上過去兩年多(自2020年7月以來)美國製造業PMI都穩健維持在50偏上區間(52.6-64.7); 美國9月ISM非製造業PMI指數錄得56.7,8月為56.9, 實際上也是過去兩年以來(自2020年7月)美國非製造業PMI指數都穩健維持在50偏上區間(55.3-69.1),這些數據都預示美國經濟向好的證明。美國9月失業率為3.5%, 8月為3.7%, 自今年以來,一直維持在4%以下的水平,也是近50多年的較低水平附近。這些經濟數據普遍向好,這是美聯儲敢於大幅加息的底氣。美國通脹壓力還在,美聯儲或繼續激進加息, 美元持續走強,或繼續成為大概率事件。

2)美國9月非農數據“穩健”,支撐美聯儲11月加息75個基點的預期增強。

上週五(10月7日)晚上,公佈的美國9月非農就業人數錄得26.3萬人,小幅好於預期的25萬,8月是31.5萬人。同時公佈的9月美國失業率錄得3.5%,低於預期的3.7%,8月為3.7%,失業率仍處在過去50年以來的低位,反應美國就業市場依然穩定,並溫和增長。

數據公佈後,美元獲得提振,非美貨幣開啟不同程度的下跌,黃金再次跌破每盎司1700美元。

根據聯邦基金期貨數據,9月美國非農數據報告發布後,美聯儲11月加息75個基點的機率提高到96%,而之前的預期機率是87.8%。

在穩健就業數據的支撐下,即使明晚(10月13日)公佈的美國9月CPI數據低於預期,恐怕也不會轉變市場對於美聯儲“激進加息以控制通脹”的決心的押注。

3)美元指數最近兩週的走勢是“先貶後升”, 相互對應的是上週美股,黃金和原油的下跌。

美元指數貶值至109.90後,開啟反彈上漲,目前在113.15 附近盤整;美元指數反彈上漲期間,對應的是非美貨幣的下跌,美股,原油和比特幣的下跌。自2022年初以來,美國三大股指,道瓊斯指數,標普500股票指數和納斯達克指數分別連續三個季度的下跌行情,

其中,道瓊斯指數是自2015年以來首次連續三個季度下跌,標普500和納斯達克指數是自2009年以來的首次連續三個季度下跌,這凸顯了這輪美元上漲的強度和力度。 •EURUSD 下跌 300點(1.0000- 0.9700), 或跌3.00 %

•GBPUSD 下跌 580點 (1.1500-1.0920), 或跌5.04%

•AUDUSD下跌 320點(0.6550 – 0.6230),或跌4.89%

•NZDUSD下跌 260點(0.5810 – 0.5550),或跌4.48%

•USDJPY上漲340 點(143.50 -146.90),或漲2.37%

•USDCHF上漲 240點(0.9780 – 1.0020),或漲2.45%

•USDCAD上漲 350點(1.3500 – 1.3850),或漲2.59%

•USDCNH 上漲1880點(7.0120 -7.2000),或漲 2.68%

美股三大指數下跌和美元指數的上漲“相互呼應”:

•道瓊斯指數 下跌1550 點(30430 - 28880),或跌5.09 %

•標普500股票指數下跌230點(3800 -3570),或跌6.05%

•納斯達克指數下跌920點(11670 -10750),或跌7.88%

同時,亞太股市,原油,黃金和比特幣也是對應美元的上漲而開啟不同程度的下跌:

•中國A50股票指數(CHINA50)跌1170點(13470 – 12300) ,或跌8.69%

•中國恆生企業指數(CHINAH) 跌670點(6250- 5580) ,或跌10.72%

•香港恆生指數(HK50)跌1760點(18170 - 16410 ) ,或跌9.69%

•台灣股票指數(TWIX),跌45點(535 - 490), 或跌8.41%

•日本JP225股票指數,跌1100點(27400 - 26300) ,或跌4.02%

•澳大利亞標普200指數(AUS200),跌230 點(6790 -6560) ,或跌3.39%

•比特幣,跌1600點(20450 - 18850),或跌7.82%

•德克薩斯油,跌580點(93.80 – 88.00),或跌6.18 %

•布倫特油,跌620 點 (99.70 – 93.50 ) ,或跌6.22%

•黃金,每盎司下跌68美元 (1729.00- 1661.00),或跌3.93%。

2.關於美元“貶值”壓力的討論:

1) 美國經濟衰退風險,以及全球經濟放緩和衰退風險

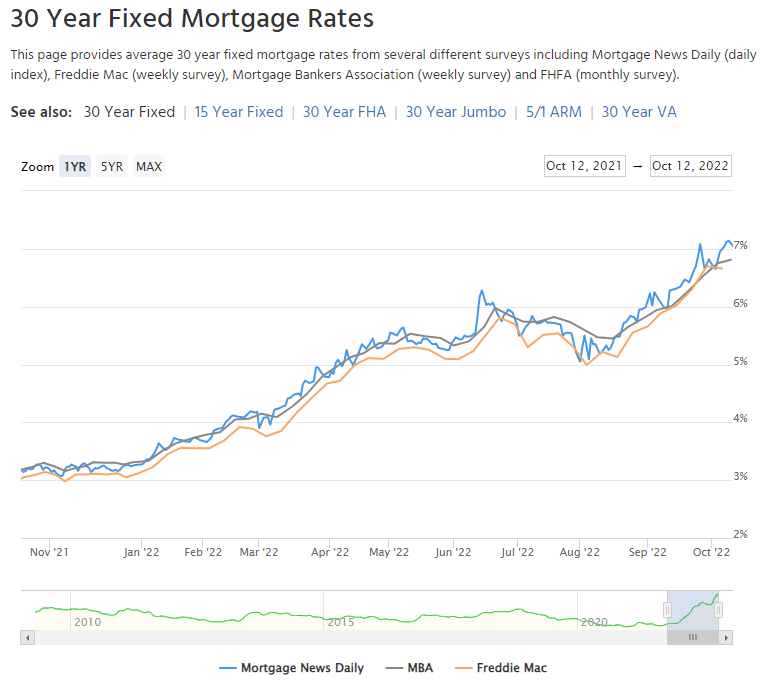

美國十年期國債收益率近期兩次突破4%,帶動房貸利率飆升。從今年年初以來,美國十年期國債收益率已經攀升了近250個基點。作為“全球資產定價之錨”,十年期美債收益率是大多數借貸成本的重要基準利率,當美國十年國債收益率上漲,全世界各國資產的利率就會上漲, 此利率的飆升或引起金融市場劇烈波動。

首當其衝,帶動了房貸利率快速上升,根據房貸網站Mortgage News Daily的數據,美國30年期抵押貸款平均利率突破6%,並在9月27日觸及最高7.08%,也創下過去20年以來的最高水平。

美國房貸利率的飆漲,也帶動緊跟美國的發達國家的房貸利率上漲,普通民眾的房貸壓力,或也限制房地產市場買賣萎縮,而不利於各國經濟復甦,也給美元貶值提供了一定的動力。

資料來源: mortgagenewsdaily.com網站

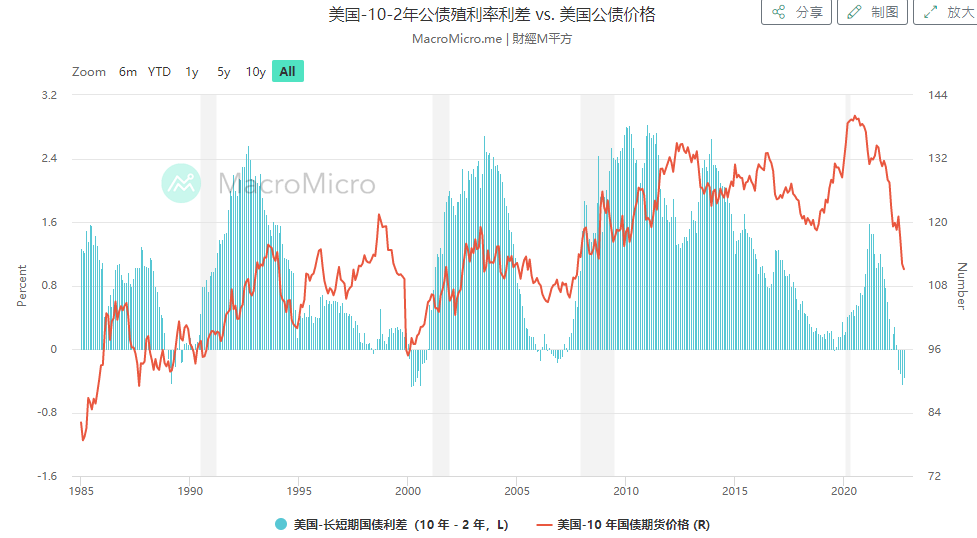

美國十/兩年期國債收益率2022年7月以來,一直“倒掛”,預示經濟衰退風險仍在。

資料來源: mortgagenewsdaily.com網站

美國十/兩年期國債收益率2022年7月以來,一直“倒掛”,預示經濟衰退風險仍在。美國10/2年期國債收益率曲線倒掛,通常被視為經濟衰退之前出現的著名的“反向指標”。

美國十年期國債收益率被視為全球資產定價之“錨”,代表長期債券收益率,反應美國未來經濟狀況, 長期債券因為其長期的不確定性,通常價格較低,收益率較高。

美國兩年國債收益率,屬於短期債券,其反映市場對於美聯儲走勢的預期,一般與利率預期的走勢表現相對一致,也就是與美聯儲升息的幅度一致。 例如,美聯儲本輪升息到4.6%,最後兩年期國債收益率就會落在4.6%。通常短期債券的風險較低,價格相對較高,收益率相對較低。

所以,一般情況下,美國兩年期國債收益率一定要低於美國十年期國債收益率。當美國十年期國債收益率低於兩年期國債收益率的時候,就代表投資者對於未來的經濟是悲觀的。

前波士頓聯儲主席羅森格倫的觀點:“美聯儲4.6%的利率峰值預期存在上行風險,從目前已有的加息情況來看,美國經濟迄今看起來比他可能預期的更有韌性。 ”也就是說,美聯儲次輪加息的頂點或不止步於4.6%。

事實上,參與美國國債市場買賣的都是全世界各國的政府的大型銀行,大型證券公司和各類基金公司,交易的資金動輒上百億美元是很常見的,所以其影響不言而喻。

歷史上看,每一次美國十年期國債收益率減美國兩年期國債收益率出現倒掛(就是出現負值),之後都發生了美國經濟的衰退。

目前截至10月13日,美國十年期國債收益率在3.92%左右,美國兩年期國債收益率在4.31%,已經倒掛39個基點, 這要比2008年金融危機引發的經濟衰退之前發生的美國國債收益率“倒掛”還要嚴重。

2) IMF 最近下調全球經濟增長預期

國際貨幣基金組織(IMF)在本週二(10月11日)發布的《世界經濟展望報告》中,維持了對2022年全球經濟增速3.2%的預期,但將2023年增速預期再下調0.2個百分點至2.7%,並預計明年全球經濟增速有25%的可能性降至2%以下。預計明年全球經濟大部分領域都將陷入衰退,而金融穩定風險則向下行傾斜。國際貨幣基金組織下調了許多經濟體2023年的增長預期,並強調“最糟糕的還在後面”。

IMF對美國2022年的經濟增長GDP預期下調至1.6%,明年僅增長1.0%,預計德國和意大利等國將在2023年出現萎縮。還提到,中國的房地產危機正在惡化,蔓延到銀行、地方政府和企業的風險越來越大。

3)金融系統性風險壓力 , 瑞士信貸陷入“破產傳聞”,打擊全世界經濟的信心

瑞士信貸(Credit Suisse )是瑞士第二大銀行,近期有不少報導,稱其或陷入破產邊緣,或成為第二個雷曼兄弟的風險。瑞士信貸的股價出現暴跌,就單單9月一個月就暴跌20%。瑞信的業績連續三個季度出現了虧損,其中,2021年第四季度,出現16億瑞郎的虧損。到了2022年,趕上美聯儲加息,2022年一季度,瑞信當季就虧損了2.73億瑞郎。

2022年第二季度,瑞信的虧損擴大至15.9億瑞郎,環比擴大482%。相關數據顯示,截至今年6月底,瑞信的高質量流動資產約為2380億美元,而其槓桿風險的敞口卻為8730億美元。

也就是說,瑞信現有流動性資金已無法覆蓋風險敞口。這也是為什麼瑞信最近不斷傳出“破產”傳聞的原因。這對於整個歐洲和全世界經濟復甦的信心,都是一個沉重的打擊。

無論瑞士信貸是否會破產,但其需要大量的流動性以填補漏洞是無法迴避的現實。這也反映了本文作者上一篇文章提到的“美元荒”的問題,也就是美元流動性趨緊。

4)股市下跌壓力

分析過去自1980年以來的40年,美國十年期國債收益率下跌了40多年,美國股市也長期上漲了40多年。長期以來,很多股市投資者的“投資邏輯”就是“逢低做多”+“持有夠久”,大概率都有可能會盈利。進入2022年以來,這種“投資邏輯”將可能不再有效。

自2022年初以來,美國三大股指,道瓊斯指數,標普500股票指數和納斯達克指數分別連續三個季度的下跌行情,其中,道瓊斯指數是自2015年以來首次連續三個季度下跌,標普500和納斯達克指數是自2009年以來的首次連續三個季度下跌。標普500指數今年以來,已經累計下跌25.52%(4800 - 3570)左右。

摩根大通首席執行官傑米戴蒙近期(10月10日)表示,“歐洲現在已經陷入了經濟衰退,“非常嚴重的”負面因素可能使美國經濟在明年年中陷入衰退。標準普爾500指數可能還將繼續下跌,跌幅可能從當前水平輕鬆地再下跌20%。”

摩根士丹利首席策略師Michael Wilson在最新的報告中表示,“標普500指數將降至3000點,市盈率將進一步下降至13倍,美股才會觸底,熊市才會終止。美國經濟數據可能在中期選舉後一落千丈,美股公司放棄明年盈利預測,意味著痛苦還將繼續。”

5)美國債務危機

近期10月3日,美國財政部公佈的的美國聯邦政府債務規模已超過31萬億美元,這已經大幅超過美國2021年全年23萬億美元的國內生產總值GDP。美國國會在2021年12月通過立法,提高債務上限至31.4萬億美元, 目前,美國的“債務上限”或將面臨再次被突破的風險,美國政府“債務壓力”巨大。

“債務上限”是美國國會為政府設定的,為履行“已產生的支付義務”而進行舉債的最高額度,一旦觸及這條紅線,就意味著,已基本用盡美國財政部門的借款授權。

所以,“強勢美元”未來或較難大舉維繫,此輪美元上漲頂點或不會很遠了。

6)美國中期選舉臨近,或對美元漲勢產生一定的影響

在拜登總統入主白宮兩年後,美國將在今年的11月8日舉行中期選舉。中期選舉每四年一次,會選出新的國會議員,雖然不是競選總統,但選舉的結果卻可能對本屆總統剩下任期內的執政,和今後兩年後的大選產生不小的影響。

3.關於美元上行風險的討論

1) 避險需求仍支撐美元強勢。

10月8日,克里米亞大橋爆炸案,導致大橋部分橋樑坍塌,加劇投資者對“俄烏軍事衝突”陷入持久戰的,從而引發戰爭升級的擔憂; “北溪-1號”管道遭到“人為爆炸破壞“,而導致的天然氣洩露的事件,引發歐洲能源危機升級的恐慌; 英國新首相的特拉斯上台以來,有“貨幣政策混亂”的嫌疑。“減稅恐慌”,“養老金風險”,又出台“緊急購債計劃”翻倍至100億英鎊政策,之前的“繼續加息”政策繼續。一邊“加息”收緊政策, 又一邊大幅釋放流動性“放水”,市場擔憂或不能很快解除,另外,明年10月蘇格蘭計劃舉行”獨立公投”也對英國面臨“分裂”的風險加劇。

2)俄烏衝突引發的戰亂,最近或有急劇升級為“核戰爭”的風險。

拜登在10月6日的一次籌款活動上渲染“核末日”,他表示局勢或會在使用戰術核武器後失控,“最後以世界末日告終”。拜登表示:“當他(俄羅斯總統普京)談到可能使用戰術核武器或生物和化學武器時,他不是在開玩笑。自肯尼迪時代和古巴導彈危機以來,我們還沒有面臨過‘核末日’的前景。”拜登的“核末日”言論無疑進一步加劇了市場的擔憂。

俄羅斯總統普京在9月21日,也表示過:“如果我們的國家領土完整受到威脅,我們將使用一切可用的手段反擊,以保護我們的人民,這絕對不是虛張聲勢。”他的這番發言,被理解為,俄羅斯將不排除使用“核武器”來對抗接下來的軍事衝突。

3)美聯儲官員力挺“打壓通脹”,支持大幅加息是大多數美聯儲官員的立場。

最近獲得“諾貝爾經濟學獎”的前美聯儲主席伯南克也支持大幅加息,他表示“從歷史的角度來看,當前的利率並不高,注意美元飆升的風險,改變美聯儲的通脹目標損害其可信度”。另外,美國前財政部長薩默斯表示,“美聯儲兌現貨幣緊縮承諾至關重要,即使行動可能帶來金融風險,也要堅持下去。”結合之前眾多美聯儲官員態度以及伯南克,薩默斯等重磅人物的發言,筆者認為投資者不應懷疑美聯儲繼續加息以對抗通脹的決心。

4)債券或將上演“ 王者歸來”

美國十年期國債收益率再次上漲45個基點(3.55%-4.00%)至4%, 目前在3.935%; 美國兩年期國債收益率上漲35個基點 (4.00%- 4.35%)至4.35%, 目前在 4.315%。美國十/兩年期國債收益率仍倒掛39個基點, 市場對美國經濟衰退風險擔憂還在。在全球大多數國家收緊貨幣政策,全球經濟放緩預期增強,俄烏軍事衝突的地緣局勢仍然緊張的背景下,防禦性較強的“債券投資”或成為比較安全穩健的投資選擇。今年以來,美國十年期國債收益率自今年年初的1.50%大幅上漲至4.00%, 美國兩年期國債收益率已經自今年年初的0.75%大幅上漲至 4.31%。

美國五年期國債收益率已經從年初的1.3%大幅上漲至最高觸及 4.16%。作為全球資產之錨的“美國十年期國債收益率“已經在近期兩次(9月28日和10月11日)觸及最高4%左右,全球資產利率處在過去十幾年的高位,利率與債券的價格是相反的關係,所以債券的價格也創出歷史少見的低位。

如果未來通貨膨脹觸頂,那麼市場利率的距離“頂部”不遠了,這也意味著“債券上漲”的機會也就更大了。

美元強勢短期內或繼續,美元資產有望繼續受到追捧,美國政府債券風險較小,能夠更有效的抵禦衰退風險,在OANDA交易的投資者,可以關注未來幾年,或是投資美國十年期,五年期和兩年期的國債的中期債券US 02Y T-Note,US 05Y T-Note 和US 10Y T-Note(交易符號分別是:USB02YUSD ,USB05YUSD ,USB10YUSD)的好機會 。

資料來源:財經M平方。

圖中藍色柱狀圖為,美國十年國債收益率 – 美國兩年國債收益率,紅色線為美國十年國債期貨價格。從“美國十年期國債收益率-美國兩年期國債收益率的利差”可以看出債券市投資時機。當長短期(十年/兩年)國債利倒掛時間過長,預示美國經濟衰退風險增加,以及“金融危機”可能爆發的風險。所以當情況好轉或者逆轉的時候, 以及疊加未來通貨膨脹觸頂,那麼市場利率的距離“頂部”不遠了,這也意味著“債券上漲”的機會可能來臨。

4. 美元兌日元突破146, 或看向150

美聯儲“繼續激進加息以控制通脹”和日本央行的“繼續維持寬鬆的貨幣政策不變”的基本貨幣政策的背離,或繼續支持美元兌日元的上漲。日元的不斷貶值,也迫使日本政府可能繼續推進“拋售美債來換取美元的流動性”,美國債券或繼續面被拋售的壓力。由於日本央行繼續維持寬鬆的貨幣政策不變,預計在2023年3月黑天東彥任期結束之前,也不會有任何變動, 除非日本央行再次出手“干預外匯市場”, 否則,在短期內,只要美元恢復“強勢”,日元繼續走弱難於避免。

截止目前(10月12日)美元兌日元已經上破146的重要心理關口,也就是說日本央行的干預,基本無效。

美聯儲公開市場委員會9月會議紀要

美國聯邦公開市場委員會(FOMC)每年召開8次貨幣政策會議,並在美聯儲會議後三週公布其貨幣政策委員會的紀要。紀要揭示了貨幣政策決定的過程以及美聯儲對國內外經濟發展的看法。最近昨晚公佈的9月FOMC會議紀要內容,還是重申,那怕失業率上升,也要維持當前的“加息緊縮”貨幣政策,但在某個時間點或放慢加息的步伐。紀要公佈後,市場反應平淡。

5. 短期風險

重點關注本週四晚上(10月13日)美國9月核心消費者物價指數CPI年率 和 9月核心CPI月率數據的公佈,該數據是通脹水平是否出現“拐點”重要衡量標準之一,如果數據高於預期,那麼這將支持美聯儲對抗通脹的立場,股票市場可能會進一步拋售。該數據對美元會走勢影響很大,或再次撬動金融市場的大幅漲跌。需要重點關注。同時也需要關注本週末開始的中國二十大全國代表大會。

中國共產黨第二十次全國代表大會將於本週日(10月16日)在北京召開,該會議每五年舉行一次,是中國政府最重要的關於未來五年經濟發展和民生規劃的前瞻指引, 會議持續一週( 10月16-10月22日),預計會重點討論關於優化關於“肺炎疫情”的防控政策(也就是是否要放棄“清零政策”)是市場關注的焦點,也將討論關於支持經濟建設的經濟刺激政策,

同時以及市場普遍預計,習近平總書記會打破出傳統,可能終止實行多年的“廢除乾部領導職務終身製”, 以謀求連任第三次“總書記任期”,這將是對中國政治穩定的頭等大事。

預計本次會議將吸引中國民眾以及全世界“關心世界局勢”的政要人士的注意。

Sandy Wang 撰

11:50am SGT time, 13 Oct 2022

Sandy Wang:

Sandy Wang:作為擁有十多年交易經驗的“頭寸交易者”,Sandy Wang 是OANDA 在亞太區域的其中一位市場分析師,專注於從宏觀經濟觀點和基本面分析的角度對外匯,債券,股票指數和大宗商品等多個金融工具領域的研究。其中,Sandy對“所有貨幣對之間的相互關聯性”,以及這些“貨幣對”與其它金融工具或者金融指標的相互關聯性的研究特別有興趣。Sandy 是一位有系統有條理的研究員,關注於設計和建立能夠使每一種所研究的金融工具實現盈利最大化的交易策略。她畢業於新加坡國立大學,持有新加坡金融管理局(MAS) 和澳大利亞證券投資委員會(ASIC)外匯相關執照。她常駐新加坡,於2016 年加入 OANDA,擔任外匯專家,自 2021 年以來一直為市場評論撰稿。

外匯交易策略

在外匯交易中沒有100%勝率,即便專業操盤手也會出現虧損。如果想在外匯交易上長期穩定獲利的話,制定策略進行交易非常重要。在制定交易策略時需要記住的是如何根據市場行情進行交易。在震盪行情和趨勢行情中使用不同策略,是長期穩定獲利非常關鍵的一點。同樣,制定一種適合自己的交易風格也非常重要。在OANDA進行外匯交易時,除了可以在MT4與MT5兩個平台上交易以外,還可以使用獨有指標。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。