誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

美國3月通脹CPI加速降溫,美元“有限幅度”上漲,日元近期弱勢依舊

-

摘要:美國3月通脹CPI加速降溫, 4月消費者信心強勁反彈推升了通脹預期,提振美元,上漲幅度有限; 美聯儲會議紀要顯示“美聯儲加息意願不變”,依然關注對抗通脹; 歐洲地區通脹依然高企,歐洲央行或繼續加大加息對抗通脹,支撐歐元; 美國通脹相關數據降幅超預期,美元兌日元反彈近百點,“美日利差” 或繼續主導美元/日元 USDJPY的走勢; 中國GDP數據小幅提振澳元,澳元兌美元的上漲有望繼續; 中國今年第一季度GDP增速超預期,提振中國股指小幅上漲; 美元指數何時突破100左右關口是市場關注的焦點。

1.美國3月通脹CPI加速降溫, 4月消費者信心強勁反彈推升了通脹預期,提振美元

1) 美國3月CPI(消費者物價指數)和PPI(生產者物價指數)雙降

上週三(4月12日)美國勞工部發布的美國3月未季調CPI(年率)錄得5.0%,為連續第十個月下降,也創下2021年5月以來的新低,較前值的6.0%大幅回落,也低於預期5.2%。上週四(4月13日)公佈的美國3月核心PPI年率公佈 3.40% ,大幅低於前值 4.80% ,和預期持平; 美國3月PPI年率錄得 2.7%,低於前值 4.60% 和預期 3%。不過核心通脹仍具粘性。美國核心CPI(年率)從前值的5.5%升至5.6%,仍高於美聯儲目前的聯邦基金利率4.75%至5.00%區間。這也或預示美聯儲可能會在5月仍會繼續再次加息一次。儘管通脹水平仍遠高於2%的美聯儲政策目標, 不斷下滑的通脹數據,也是反映了美聯儲自去年3月以來連續9次加息的努力而取得的階段性成果。

市場預期美聯儲或很快結束升息週期以及在今年年底前將轉向寬鬆政策的預期持續升溫。需要警惕的是,市場或已經充分消化美聯儲5月加息25基點的預期,並憧憬美聯儲更早地進入寬鬆週期。數據公佈後,美元指數迅速跌破102.00,並觸及今年二月初的低點100.50左右,之後在強烈的“技術修正”需求下反彈至101.00-101.50左右。黃金也拉漲50點左右,觸及近期高點2050美元每盎司。

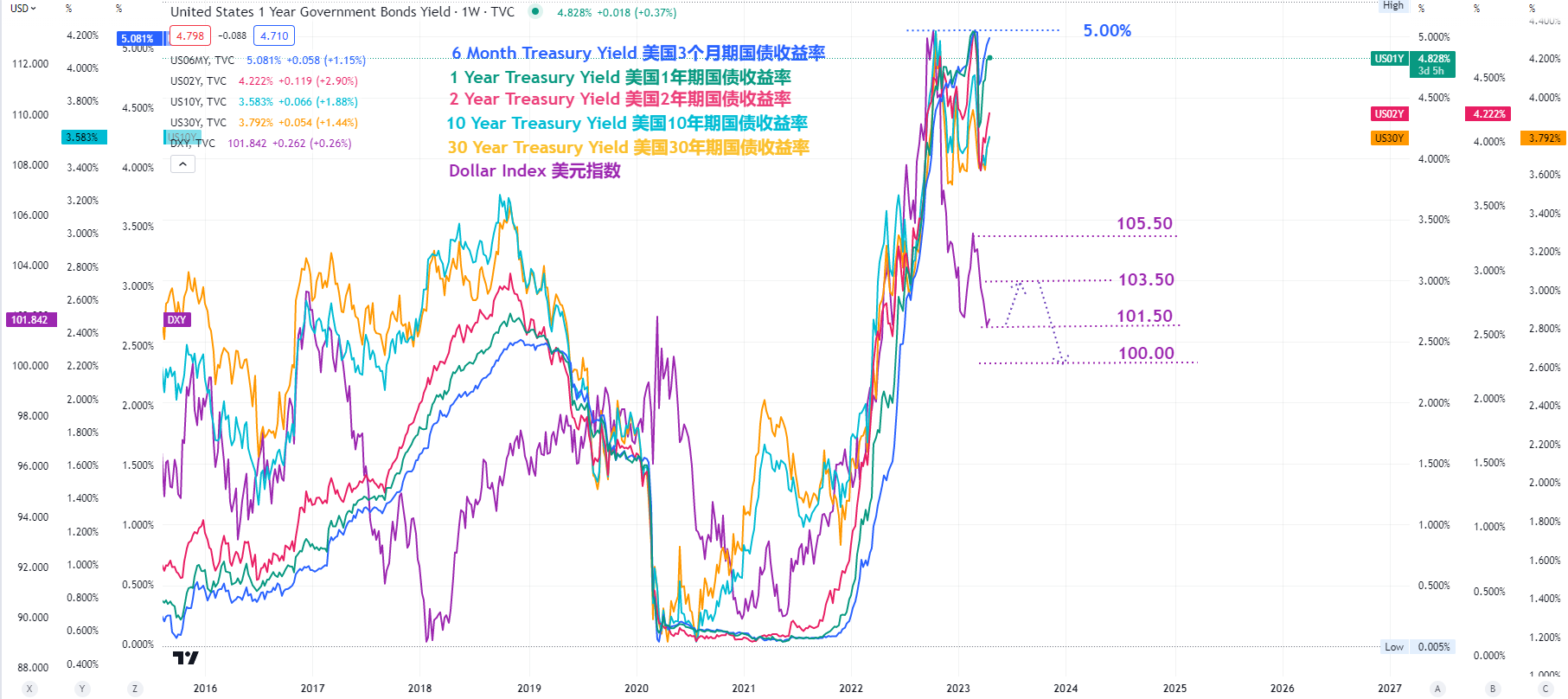

2)4月密歇根大學消費者信心數據強勁,通脹預期增強,美元指數反彈

上週五 (4月14日)密歇根大學公佈的美國4月份消費者信心指數錄得63.5,大於預期值和前值的62.0, 美國4月密歇根大學一年期通脹率預期為4.6%,遠高於預期的3.7%和前值的3.6%, 也創下2021年以來最大升幅。美國4月密歇根大學消費者五年期通脹預期錄得2.9%,與前值2.9%持平,但略高於預期值2.8%。美國消費者信心高於預期,致使“通脹預期”強勁反彈,美聯儲加息預期升溫,這刺激美國國債收益率攀升,美國6個月,1年期,2年期,10年期和30年期國債收益率分別自4月初的低點4.75%,4.46%,3.82%,3.60%和3.65% , 漲至近期的高點4.92%,5.00%,4.56%,4.22%和4.77%。美國通脹可能再次升高的擔憂,加息預期升溫的同時,也提振了美元指數走強,幾乎已經收復了上周初以來的全部跌幅,最高觸及102.20,目前報價在101.80左右。

資料來源: TradingView

隨著美聯儲5月利率會議(5月4日)再次加息25個基點的概率的上升,帶動美國6個月,1年期,2年期,10年和30年期國債收益率分別不同程度的上漲, 也短期內提振了美元指數上漲並突破102.00, 目前報價在101.75左右。隨著美聯儲的“ 鷹派政策前景”大幅減弱,美元指數即使上漲,上漲幅度或有限,前景仍然堪憂。

另外,同時公佈的美國3月零售額連續第2個月下降,美國商務部的數據顯示美國3月零售銷售環比下降1%,預期為-0.4%,前值為-0.2%。隨著美國通脹高企和借貸成本的上升,家庭支出正在降溫,但這並不是美聯儲貨幣政策參數的重點,美聯儲加息預期不變。從中長期來說,美聯儲政策從“鷹派”轉向“鴿派”的預期,繼續使美元指數承受巨大的壓力。在失去“加息”的緊縮政策支持之後,美元指數恐很難扭轉2022年9月底以來的整體跌勢。

隨著美聯儲5月份加息預期增強,美元指數“轉強”的幅度還有待觀察。根據CME美聯儲觀察工具,最新美聯儲5月份加息25基點的機率為88.0%,高於上週的71%, 但這也不能改變美聯儲即將步入 “加息週期的尾聲”,而這也是決定美元指數大方向的決定因素。高盛也預計聯準會在5月仍將加息25個基點,然後在6月暫停加息。

資料來源:TradingView

技術上看,美元指數, 接下來或傾向於整體繼續貶值, 105.50左右或成為今年美元的一個階段性最高點。而去年9月底創下最高峰值區間113.50-114.50左右,或再也回不去了。預計下周美元貶值是重點,美指何時突破100點關口是市場關注的焦點。若美元指數已經再次向上測試的重要支撐位102.00,進一步上漲,或看向103.50, 反之,或進一步看向今年2月的低點100.50左右,中長期看向2022年的最低點95.00左右。

3)美聯儲會議紀要顯示“美聯儲加息意願不變”,依然關注對抗通脹

銀行業危機迫使美聯儲決策者降低了今年加息的預期, 銀行業的發展可能會導致更緊的信貸條件,並影響經濟活動、招聘和通脹。一致認為幾乎沒有證據表明除住房外的核心服務通脹出現放緩,最近的數據表明通脹回落的進展慢於預期,與會者普遍認為通脹風險偏向上行。評估勞動力需求大大超過供給,幾位與會者指出,工資增長仍遠高於2%的通脹目標。美聯儲經濟學家預計2023年晚些時候將開始出現“輕度衰退”, 由於銀行壓力,一些官員改變了3月加息50個基點的決定, 許多美聯儲官員下調了峰值利率的預期。緊縮的信貸條件可能會對需求造成壓力,從而有助於減輕通脹壓力。幾乎所有參加會議的官員都預計今年有必要再加息一次,多數官員預計,如果今年經濟增長乏力,勞動力需求降溫,美聯儲此後將維持利率不變。

芝加哥聯儲主席Austan Goolsbee近期(4月14日)鴿派發言表示:“近期銀行業動盪導致的信貸狀況收緊,可能有助於美聯儲降低通脹。政策制定者在加息方面不應過於激進。”“距離FOMC會議還有幾週時間,所以我不想具體說明這對我在FOMC會議上的立場意味著什麼,因為我仍然想看到數據。但我們要記住,我們已經大規模加息,這需要時間才能在系統中發揮作用。”“週五公佈的零售銷售數據表明,美聯儲為經濟降溫的努力可能正在發揮作用,最近的通脹報告也顯示價格壓力正在緩解,某些價格類別明顯具有粘性”。

4)歐洲地區通脹依然高企,歐洲央行或繼續加大加息對抗通脹,支撐歐元

近期公佈的法國3月CPI年率 錄得5.7%,高於預期5.60%和前值5.60% , 德國3月CPI年率錄得 7.4%,和預期的7.40%和前值的7.40%持平。市場或低估了歐洲央行會繼續加息“對抗通脹”的決心,如果確認銀行業平穩度過危機,歐洲央行可能將繼續加息至更高水平以對抗通脹,這將對歐元提供支撐。歐洲央行行長拉加德近期發言表示,潛在的通脹壓力依然強勁,預計歐元區通脹將繼續下降, 增長前景的風險向下傾斜,仍存在相當大的不確定性。歐洲央行正在考慮是否在5月將政策利率上調25或50個基點,這將支撐歐元兌美元,歐元兌美元在美元指數中占主要地位。隨著美聯儲5月加息25個基點的押注增加,美國國債收益率走高,歐元的疲軟可能在未來幾周遭到限制。技術上看,歐元/美元在1.10-1.1050區域存在強大阻力。

2. 美國通脹相關數據降幅超預期,美元兌日元反彈上百點

美國近期公佈的3月CPI,PPI和3月零售銷售相關的數據,紛紛超預期放緩,進一步印證了美聯儲過去一年以來的“連續加息”的政策,已經就“對抗通脹”產生了有效的抑製作用。尤其是美國零售銷售降幅超預期的數據公佈後,美元先抑後揚,美元指數迅速從年內低點100.50左右的今年2月低點,大幅拉漲,目前報價在101.35左右。美元/日元則在相同時間段反彈上漲近百點, 從近期低點132.20大幅反彈升至134.50附近,目前在134.15左右。從短期來說,日本央行繼續“寬鬆政策”也提振美元兌日元。日本央行新任行長植田和男在他的就職演說中強調“並不急於對超寬鬆的貨幣政策、包括收益率曲線控制(YCC)進行調整。”4月12日,日本央行新任行長植田和男在華盛頓出席七國集團(G7)會議時表示:”考慮到目前日本的經濟狀況,需繼續關注CPI下降至2%以下的風險,當前日本的寬鬆政策是合適的。鑑於通脹存在或下行至2%的風險,日本央行將繼續實施QE。”4月14日,日本央行執行董事Shimizu表示:”日本央行認為有必要實施寬鬆貨幣政策,支持經濟並為企業加薪提供有利環境。”

從中長期來說,“美日利差” 或繼續主導美元/日元 USDJPY的走勢。美聯儲目前設定的利率區間4.75%-5.00%,已接近其利率峰值(市場預期峰值為5.00% - 5.25%), 隨著美聯儲利率加息接近尾聲的預期越來越強,美國十年期國債收益率傾向下跌的情況可能越加明顯,而短期內日本十年期國債收益率維持不變的可能性更高,未來的幾個月,“美日利差”或不斷縮窄,這將是“美元/日元”中長期或步入下跌走勢的底層邏輯。再此影響下,USDJPY之後或傾向下跌。

風險厭惡情緒的改善,也不利於日元。與此同時,近期公佈的今年第一季度美股財報,例如貝萊德,摩根大通、美國富國銀行,等錄得了超預期的表現,也提振了市場風險偏好情緒。

資料來源: TradingView

美日利差” 或繼續主導美元/日元 USDJPY的走勢。從4月05日到4月18日,”美日利差” 從2.85% 漲至3.13% , 同時,USDJPY 從130.50 漲至134.50。隨著美聯儲利率加息接近尾聲的預期越來越強,美國十年期國債收益率傾向下跌的情況可能越加明顯,而短期內日本十年期國債收益率維持不變的可能性更高,再此影響下,USDJPY之後或傾向下跌。

技術上看,在過去兩週左右的時間,在 “美元兌日元” 上漲近450點的帶動下,多數非美貨幣橫盤整理的情況下,非美貨幣兌日元普遍上漲。 CHFPY,EURJPY和GBPJPY領漲,其中瑞郎兌日元漲幅最大,高達600 點左右,以下是過去兩週的漲跌記錄:

-

•USDJPY上漲450 點(130.00 -134.50),現報134.25

•GBPJPY上漲400點(163.00 – 167.00),現報166.70

•EURJPY上漲500點(142.50 – 147.50),現報147.35

•AUDJPY 上漲300點(87.50 – 90.50 ),現報90.30

•NZDJPY 上漲180點(82.00 – 83.80),現報83.30

•CADJPY 上漲 300點(97.00 – 100.50 ),現報100.20

•CHFJPY 上漲 600點(144.00 – 150.00 ),現報149.70

•SGDJPY 上漲200 點(98.50 – 100.50),現報100.70

3. 中國GDP數據小幅提振澳元,澳元兌美元的上漲有望繼續

近期公佈的澳洲3月失業率為3.5%、繼續保持在近五十年來的最低水平,並低於市場預期的3.6%。 與此同時,澳洲3月新增就業人數5.3萬,明顯高於市場預期的2.0萬。近期樂觀的中國第一度GDP數據暗示中國經濟前景向好,也為澳元提供了支撐。本週二(4月18日)公佈的澳洲央行會議紀要要點:央行仍堅定決心控制通脹, 因滯後因素,加息的全面影響尚待顯現, 曾討論維持不變或上調25個基點,但是暫停加息的觀點更強, 重要的是需要強調可能需要在未來幾次會議上加息。 2025年中的CPI目標基於政策進一步小幅收緊, 未來走勢取決於經濟、家庭支出、CPI和就業市場數據。更快的人口和工資增長是支撐加息的理由,今年公共部門工資大幅上漲的風險增加。

澳洲央行在4月4日的利率決議上 ,將政策利率維持在3.6%不變,成為首個暫停加息的發達國家央行。澳大利亞自去年5月開啟本輪緊縮週期以來,已經連續加息10次,累計加息350個基點。值得注意的是澳大利亞央行,也是去年10月首個開啟“放緩加息”的央行,美聯儲在此之後的12月的利率會議也開始“放緩加息”。需要注意的是,澳洲央行也表示“重要的是,要明確在未來的幾次利率決議上,貨幣政策可能需要收緊”,暗示澳洲央行可能還未結束收緊政策。

目前市場焦點集中在下週三(4月26日)即將公佈的澳洲澳大利亞央行3月消費者物價指數CPI(月率) , 以及今年第一季度CPI數據。持續通脹的壓力可能增加澳洲央行5月加息的可能性。市場目前預計8月澳洲央行的現金利率將在3.73%(現金利率目前在3.6%),比稍早時的3.67%略有增加。

一般來說,黃金價格和澳元之間的正相關性,而黃金與美元通常是都是走負相關性。澳元通常被稱為“商品貨幣”,大宗商品價格特別是黃金價格對澳元匯率有著較為重要的影響。澳大利亞是一個以出口為導向的國家,盛產黃金,鐵礦石,銅, 羊毛等等,這些商品佔澳大利亞總出口額的近2/3。

因此,澳元的走勢會通常受到這些商品價格趨勢的影響。也需要警惕的是,這種黃金和澳元的正相關性也不是一直有效,例如爆發金融危機,或極端風險事件的時候,這種關聯或被打破。瑞銀最近發表看法稱,看漲黃金 預計到2023年底金價將升至2100美元/盎司,預計到2024年3月金價將升至2200美元/盎司。近期黃金的大漲,澳元卻維持低位震盪,或預示未來澳元有望再追趕上來。

資料來源:TradingView

近期黃金的大漲,澳元卻維持低位震盪,或預示未來澳元有望再追趕上來。 澳元兌美元有望在今年第二季度回調上漲,0.6550-0.6600區間或橫在醞釀構築近期底部。澳元兌美元在去年10月左右創出的底部在0.6200-0.6300區間,或再也回不去了,澳元上漲的短期目標在0.6850左右。

4. 中國今年第一季度GDP增速超預期,提振中國股指小幅上漲

隨著中國經濟在取消零新冠病毒政策,以及重新全面開放,在投資和消費復甦的支持下,中國經濟在第一季度的增長勢頭快於預期,尤其是家庭消費的強勁反彈和房屋銷售的復甦。在國內消費為主要增長引擎的帶動下,本週二(4月18日)中國今年第一季度官方 GDP 同比增速從去年第四季度的 2.9% 加速至 4.5%,也高於預期的 4.0%。增長快於預期的主要原因是零售額增長強勁,繼今年 1 月至 2 月同比增長 3.5% 後,零售額在 3 月同比增長 10.6%,今年第一季度同比增長 5.8%。這也是自 2021 年 6 月最快速的零售額增長。其中,零售額增長主要受餐飲行業的拉動。中國3 月份工業生產同比僅增長 3.9%,2023 年第一季度同比增長 3.0%,僅略高於上一季度 2.4% 的同比增長。由於美國和歐洲外部需求減弱的拖累,我們認為工業生產增長相當溫和。

上週二(4月11日)國際貨幣基金組織(IMF)發布最新一期《世界經濟展望報告》,預測在未來五年中國將是全球最大的經濟增長引擎,預計2023年全球經濟增長2.8%,而中國經濟將增長5.2%。 2023年經濟增速放緩主要集中在發達經濟體,約90%的發達經濟體經濟增速或放緩,而多個新興市場和發展中經濟體則經濟增長勢頭強勁。

在GDP報告發布之後,已經提振中國股指小幅上漲, 之後在今年下半年,隨著美國和歐洲其他國家地區經濟的放緩,或支持離岸人民幣慢慢走強。預計美元兌離岸人民幣USDCNH 在今年年底之前看向 6.700-6.5000區間。過去一周,美元兌離岸人民幣橫盤震盪,中國股指震盪上漲:

-

•USDCNH 在6.8350 – 6.8950之間橫盤震盪,現報6.8820

•中國A50股票指數(CHINA50)漲600點(12900 – 13500) , 現報13350

•中國恆生企業指數(CHINAH) 漲350點(6700 – 7050) , 現報6950

•香港恆生指數(HK50)漲690點(19850 – 20850) , 現報20540

資料來源:TradingView

USDCNH的走勢,仍是受到2022年9-11月間,美元兌離岸人民幣形成“頭肩頂” 的技術形態的壓制。如果確認無法突破7.0000- 0.6950區間, 隨著美元今年下半年的貶值意向的逐漸清晰,接下來或看向6.8500– 6.7000 區間,之後6.7000- 6.5000區間。

5.短期風險

美聯儲加息預期未變, 美聯儲5月利率會議繼續加息25個基點,以及市場終端利率的預期或上調。預計在5月美聯儲利率會議之前,美元貶值幅度仍是市場關注的焦點。預計5月4日的美聯儲5月 FOMC會議之前,市場震盪行情更多,市場情緒傾向美元貶值仍占主導,“美元或先升值後貶值”,也需要警惕,當市場充分消化以及充分定價美聯儲今年年內的緊縮政策,則美元的下跌行情可能會更加堅定,美元指數在105.50左右,或成為今年美元的一個階段性最高點,美元指數何時突破100.00關口的左右市場關注的焦點。“通貨膨脹的改善情況”始終是目前美聯儲制定政策的主要側重點。關注下週幾個通脹相關的經濟數據的公佈,對美元指數走勢或造成一定的影響。關注以及下週三(4月26日)晚上公佈的美國3月耐用品訂單 ,以及下週四(4月27日)公佈的美國今年第一季度GDP年率, 以及美國第一季度個人消費支出物價指數 的相關數據。以及下週五(4月28日)密歇根大學對於美國4月份的5年消費者通脹預期 和 美國密歇根大學4月份的消費者信心指數的相關數據。

亞太方面,關注下週五(4月28日)日本央行公佈利率決議 和 日本央行貨幣政策聲明, 以及下週四(4月26日)澳大利亞澳大利亞央行3月消費者物價指數的相關數據的公佈。

Sandy Wang 撰

1:30pm SGT time, 19Apr 2023

Sandy Wang:

Sandy Wang:作為擁有十多年交易經驗的“頭寸交易者”,Sandy Wang 是OANDA 在亞太區域的其中一位市場分析師,專注於從宏觀經濟觀點和基本面分析的角度對外匯,債券,股票指數和大宗商品等多個金融工具領域的研究。其中,Sandy對“所有貨幣對之間的相互關聯性”,以及這些“貨幣對”與其它金融工具或者金融指標的相互關聯性的研究特別有興趣。Sandy 是一位有系統有條理的研究員,關注於設計和建立能夠使每一種所研究的金融工具實現盈利最大化的交易策略。她畢業於新加坡國立大學,持有新加坡金融管理局(MAS) 和澳大利亞證券投資委員會(ASIC)外匯相關執照。她常駐新加坡,於2016 年加入 OANDA,擔任外匯專家,自 2021 年以來一直為市場評論撰稿。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。