誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

鮑威爾Jackson Hole發言提振美元, 日本央行干預日元貶值或推遲至150左右

-

摘要: 鮑威爾Jackson Hole發言提振加息預期, 美元指數錄得六周連漲; 傑克遜霍爾央行年會上鮑威爾講話要點; 專家解讀鮑威爾講話; 美國經濟發展預期好於其它國家和地區,支持美元強勢; 英偉達財報“火爆”,提振科技股幅度有限; 日本央行干預日元貶值或推遲至USDJPY在150左右; 日本8 月份核心通脹依然堅挺,服務業通脹持續上升; 中美經濟政策的背離,或增加人民幣繼續貶值的風險; 全球需求低迷,油價恐將繼續疲軟; 警惕美國銀行業危機或“捲土重來”。

1.鮑威爾Jackson Hole發言提振加息預期, 美元指數錄得六周連漲

本週五(8月25日)晚上美聯儲主席鮑威爾在傑克遜霍爾央行年會上的重磅講話,雖然沒有新的內容,但整體發言“略偏鷹派”,重申2%的通脹目標不變,對於最近6月和7月的較低的通脹的“好數據”,只是“建立對於通脹向目標持續下行信心的開始”,準備在適當的情況下進一步提高利率,並將政策利率保持在對經濟增長具有限制性的水平。在他講話後的半小時內,美元指數震盪走高,並刷新6週以來的高點104.45,最終閉市價停在104.19。1)傑克遜霍爾央行年會上鮑威爾講話要點

致力於實現“將通脹降至2%的目標”,在過去的一年裡,儘管通脹率已經從最高點回落,但仍然過高。兩個月(6月和7月)的良好通脹數據只是我們建立對通脹回落信心的開端。儘管最近的數據是積極的,但將通脹降低仍是一個漫長的過程。將根據數據決定未來的貨幣政策走向, 我們將謹慎地決定是否再次加息, 如果合適,美聯儲準備進一步提高利率。美國總體個人消費支出(PCE)通脹率(同比)在2022年6月達到7%的峰值,並在今年7月降至3.3%,大致與全球趨勢一致。食品和能源價格受到全球因素的影響,而這些因素仍不穩定,並可能會對通脹走向發出誤導性信號。重點關注核心PCE通脹,其中剔除了食品和能源的部分。核心PCE通脹率(同比)在2022年2月達到5.4%的峰值,並在今年7月逐漸下降至4.3%。我們還不知道這些較低的數據會持續到什麼程度,也不知道未來幾個季度潛在的通脹會在哪裡穩定下來。 12個月(同比)核心通脹率仍處於高位,要恢復物價穩定還有相當長的路要走。

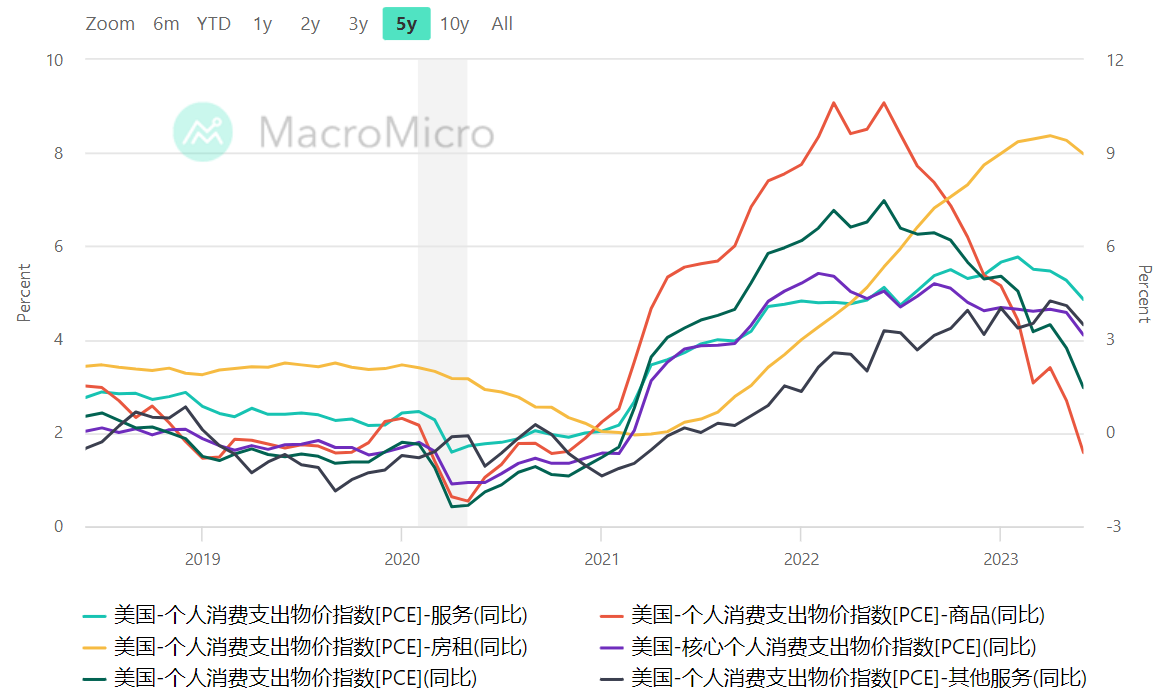

資料來源: 財經M平方

由於租約周轉緩慢,市場租金增速的下降需要一段時間才能影響到整體通脹指標,市場租金的放緩,直到最近才體現在PCE指標上(黃色線,房租PCE)。對比商品通脹(紅色線,商品PCE)的大幅下降,其它的非住房通脹(藍色線的服務PCE , 和黑色線的其他服務PCE)下降較慢。

實現2%的通脹目標需要低於趨勢的增長和勞動力市場放緩。在通脹持續放緩之前,將採取限制性政策。持續的高於趨勢的增長可能需要收緊貨幣政策。今年迄今為止,GDP(國內生產總值)增長超出預期,也高於其長期趨勢,而且最近的消費支出數據尤為強勁。

此外,地產行業在過去18個月裡急速放緩之後正顯示出複甦的跡象。持續高於趨勢增長的進一步證據可能會使通脹前景面臨風險,可能需要進一步收緊貨幣政策。如果勞動力市場沒有放緩,我們將用貨幣政策作出回應。我們無法準確地確定中性利率的水平。關於勞動力市場, 雖然疫情相關的扭曲效應在逐漸消除的過程中將繼續對通脹施加下行壓力,但限制性的貨幣政策可能會發揮越來越重要的作用。

預計需要經歷一段經濟增長低於趨勢增長的時期,而且需要勞動力市場狀況有所緩和,通脹才能持續地回落至2%。截至目前,職位空缺已顯著下滑,卻沒有造成失業增加, 這一結果當然廣受歡迎,但在歷史上卻是不尋常的,反映了對勞動力的嚴重過剩需求。

商品通脹需要持續降溫,租金漲幅放緩表明房地產通脹降溫,將繼續關注。需要在非住房服務通脹(非住房服務,佔核心PCE的一半以上,包括各類廣泛的服務業,如醫療保健,食品服務,交通和住宿等)方面取得進一步進展。貨幣政策對房地產行業的影響顯現出來, 由於租賃週期較長,市場租賃增幅的下降需要一些時間才能反映在整體的通脹數據中,如果市場租金增幅穩定在疫情前的水平,住房服務的通脹水平也將回落到疫情前。

2)專家解讀鮑威爾講話

美國前財長薩默斯(Lawrence Henry Summers)認為,鮑威爾的講話意味著美聯儲可能還需至少再加息一次,甚至更多。美聯儲對中性利率(既不刺激也不限制經濟的水平)或將高於以往的可能性持開放態度。並警告說,市場對美國財政赤字的影響沒有給予足夠的關注。他說:“我的猜測是,在接下來的幾個月裡,我們可能會看到聯邦基金利率必須再上升一次,甚至更多。”關於“中性利率”,鮑威爾沒有明確承認中性利率較高,只是表示“但我們沒有能力明確指出中性利率的水平,也因此貨幣政策約束的精確水平總是存在不確定性。”, 薩默斯認為:“考慮到利率被推高的程度,中性利率增長速度比許多人預期的要快得多。我認為,這將進一步強化市場的一種認知, 即美聯儲正在恢復其抗擊通脹的信譽。

” 同時,他希望看到鮑威爾採取更多行動來認識到“美國有問題的財政狀況”對貨幣政策的影響, 政府預算赤字的大幅擴大意味著儲蓄的吸收大幅增加以及需求的提振。所有這些都意味著中性利率會上升——而且現在和未來都會上升。

上週末,有“美聯儲傳聲筒”之稱的Nick Timiraos表示,生產力上揚,財政赤字擴大可能會推升中性利率(neutral rate of interest),進而限制美聯儲降息幅度。

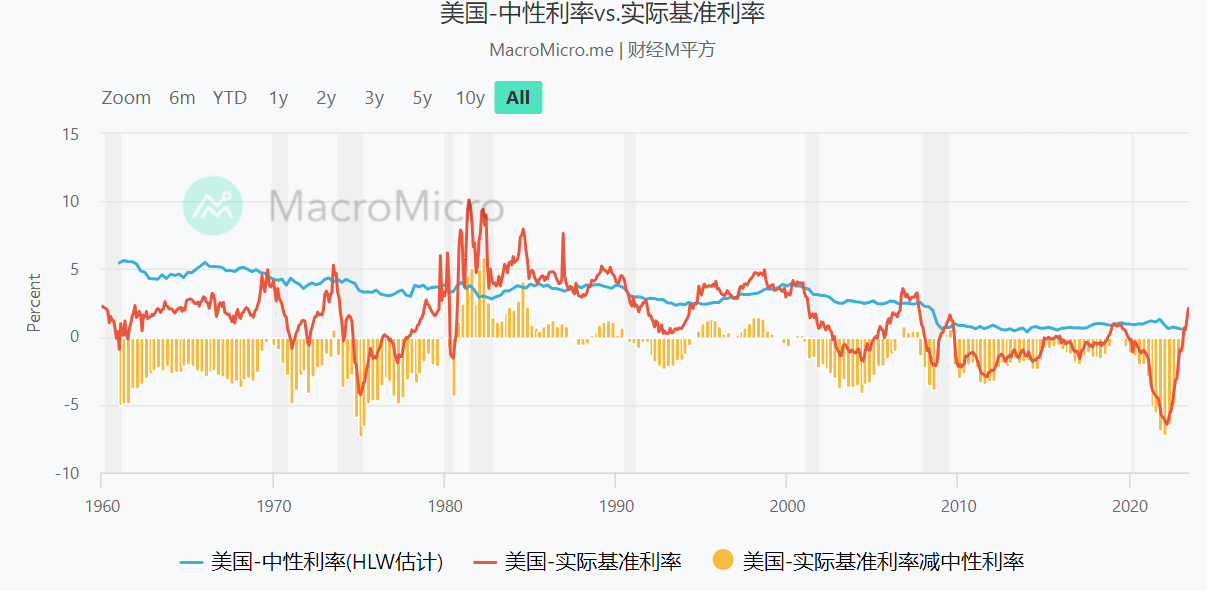

資料來源:財經M平方

中性利率(natural rate of interest)係指在通脹穩定狀態下,使產出維持潛在水準的實際利率,也是長線供需均衡下實際利率的錨定值。此圖表以 Holston-Laubach-Williams(簡稱 HLW)模型所估計的中性利率做為參考,由紐約聯儲每季公佈最新估計值。而在觀察貨幣政策的緊縮、寬鬆程度時,可以將實際基準利率(名義利率減去通貨膨脹率)與中性利率進行比較。

當實際利率大於中性利率,貨幣政策具有緊縮效果,能夠壓抑通脹;反之,當實際利率小於中性利率,貨幣政策立場偏向寬鬆,可能助長通脹。根據堪薩斯聯儲研究,緊縮貨幣政策須維持約 12 個季度才足以使通脹出現預期中的滑落。今年第一季度的美國中性利率和 “美國實際基準利率 減 中性利率”分別為0.58%,和 -0.94%。今年6月美國實際基準利率為2.10%,以及217位Fed官員中有7名對美國中性利率的預估值高於0.5%。

有“債券天王”之稱的比爾·格羅斯Bill Gross,也是太平洋投資管理公司(PIMCO)創始人,他在談到本週五鮑威爾的講話時,表示:“未來10年期美國國債利率可能會升至4.5%,短期利率將保持相對穩定”,“更高利率、更長久地維持高利率是我從傑克遜霍爾那裡聽到的潛台詞。”

3)美國經濟發展預期好於其它國家和地區,支持美元強勢

本週三(8月23日)晚上公佈的美國8月標普服務業PMI(月率)錄得51.0,低於預期52.2和前值的52.3,也是近6個月以來的新低,美國8月標普製造業PMI(月率)錄得47.0, 低於預期的49.3和前值的49.0,也是連續四個月低於50榮枯線以下;同時公佈的美國8月標普綜合PMI(月率)錄得50.4,低於預期和前值的52.0。以上數據或暗示美國的經濟或存在衰退的風險,之前市場對於美國經濟的樂觀情緒有所降溫。對比同一天下午公佈的歐元區,德國和英國8月的製造業,服務業和綜合PMI的數據,這些國家和地區的表現普遍比美國更糟糕。而且近期公佈的一系列美國經濟數據堅挺,包括美國8月費城聯儲製造業指數,7月的工業生產指數,7月製造業PMI新訂單,以及美國7月零售數據超預期增長。即使在這種情況下, 也未能阻止美元在本週三的下跌修正,美元指數則迅速回吐了同一天下午公佈的”疲軟“的歐元區及英國疲軟PMI數據出爐後獲得的漲幅,最低觸及103.30, 美國十年期美債收益率則猛烈下挫, 最低觸及4.17%。

直到本週四晚上公佈的“好壞參半”的美國7月耐用品訂單的相關數據後,略有回升,以及本週五美聯儲主席鮑威爾發表了偏鷹派的發言後,美元指數才再次錄得有意義的上漲,並再次突破上周高點的103.50左右,最高漲至104.45左右,上漲近百點,最後,本週五閉市在104.20左右,美國十年期美債收益率則閉市在4.239% 。

-

•歐元區8月製造業PMI:43.7,前值:42.7;歐元區8月服務業PMI:48.3(是30個月低點,今年首次跌破榮枯線),前值:50.9; 歐元區8月綜合PMI:47.0,前值:48.6;

•德國8月製造業PMI:39.1,前值:38.8; 德國8月服務業PMI:47.3,前值:52.3; 德國8月綜合PMI:44.7,前值:48.5;

•英國8月製造業PMI:42.5,創39個月來新低, 前值:45.3;英國8月服務業PMI:48.7,前值:51.5(跌破榮枯線);英國8月綜合PMI:47.9 ,前值:50.8;

•美國8月製造業PMI:47.0,預期49.3,前值49.0;美國8月服務業PMI:51,預期52.2,前值52.3;美國8月綜合PMI:50.4,預期52.0,前值52.0;

•美國7月核心耐用品訂單(月率) :0.5%,預期0.2%,前值0.2%;美國7月不包括飛機的非國防耐用品訂單(月率) :0.1%,預期0.1%,前值-0.4%; 美國7月耐用品訂單(月率):-5.2%,預期-4.0%,前值4.4% ;

•美國8月五年期通脹率預期為3.0%,預期2.90%,前值2.90%; 美國8月一年期通脹率預期3.5%,預期3.30%,前值3.30%;美國8月密歇根大學消費者信心指數終值69.5,預期71.2,初值71.2

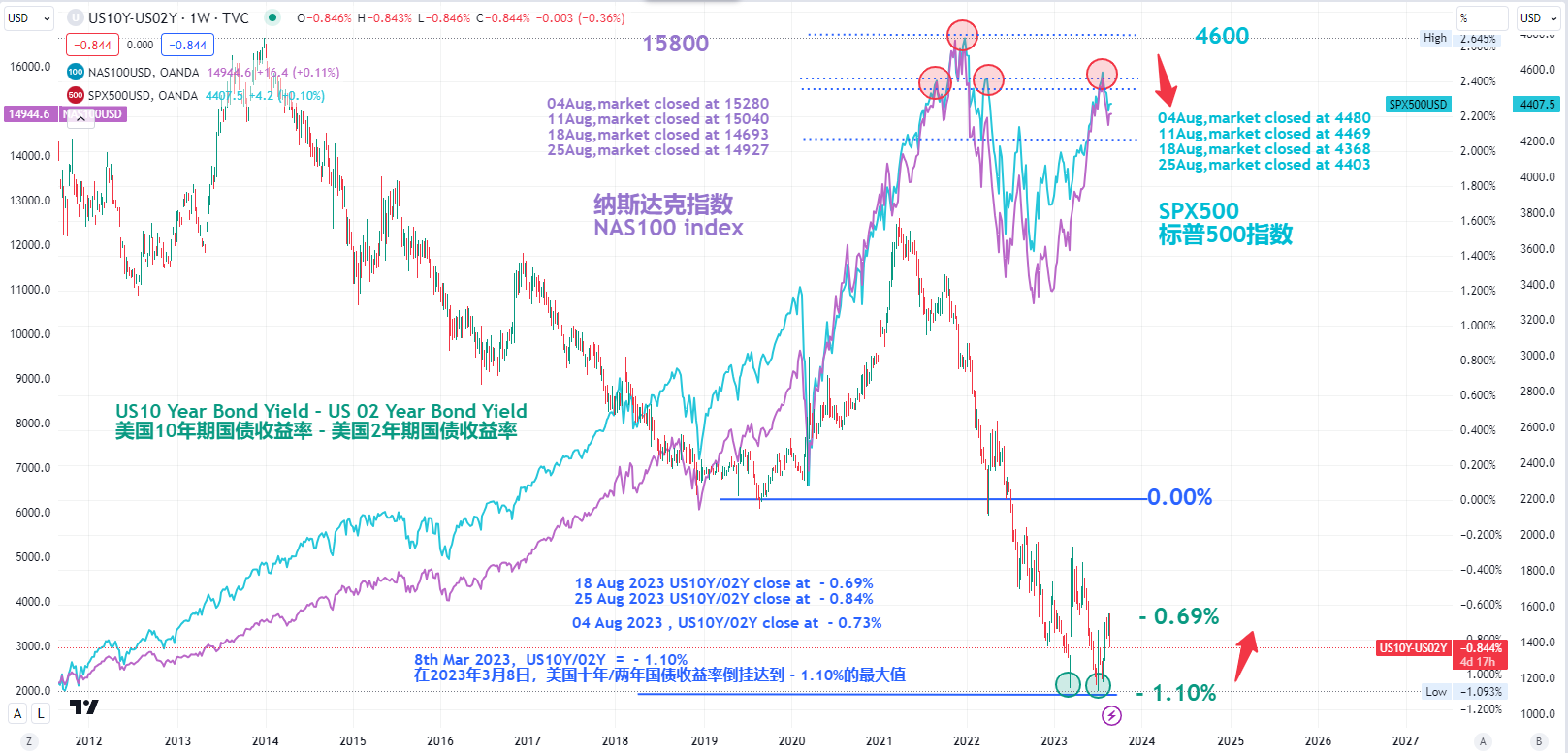

資料來源:Tradingview

美元指數的日K線圖和RSI 指標分別從2021年5月到2023年7月,或者從2022年1月到2023年7月, 兩次形成“隱藏多頭背離”,暗示美元仍有繼續上漲的動能。這也和美國經濟基本面“穩健”,以及美國經濟“軟著陸”預期增強,以及經濟發展前景良好,遠超大多數的發達國家的情況一致。

美元指數自7月中旬以來,已經連漲六週,美國經濟數據好壞參半,但明顯好於歐元區和英國等發達國家,疊加美聯儲的偏鷹派態度不變,加息預期增強,更高的美國十年期國債收益率預期的增強,都推動美元繼續維持強勢。

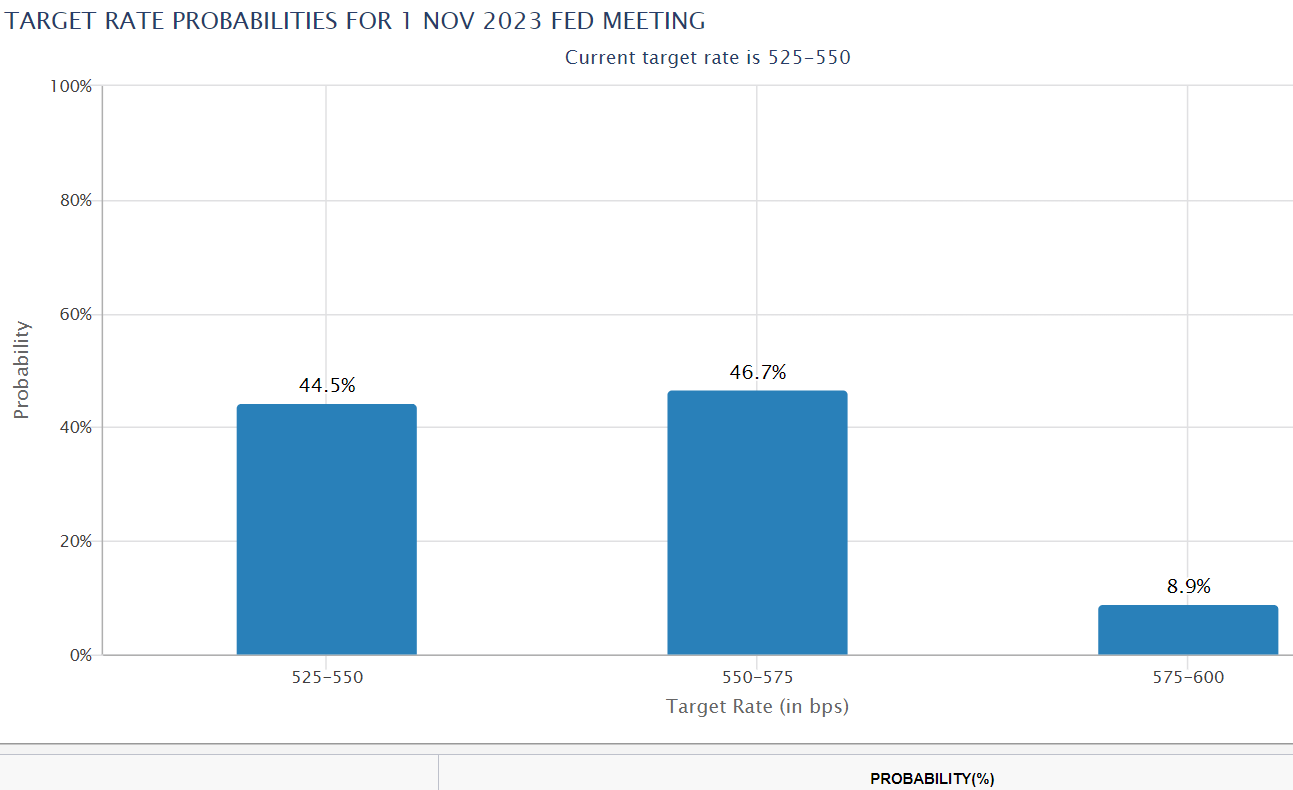

根據CME美聯儲觀察工具,目前市場預計9月份美聯儲繼續加息的機率為20%,維持5.25%-5.50%不變的機率為80%, 而11月加息至5.50-5.75%的機率上漲到46.47 %,超過了維持5.25%-5.50%不變的機率的44.5%,還出現了加息至5.75%-6.00%的8.9%的可能,這是之前沒有過的。

資料來源: CME

美國經濟基本面穩健,疊加美聯儲主席鮑威爾“鷹派”緊縮貨幣政策態度不變, 對比上週,美元指數再次錄得大漲100點左右的行情,非美貨幣普遍下跌100-200點左右,其中貶值幅度最大的是日元,英鎊和歐元,以下是過去一周的漲跌記錄:

-

•DXY美元指數震盪上漲145點(103.00 – 104.45 ), 8月25日閉市價104.19, 對比8月18日閉市價103.43,上漲76點

•EURUSD 震盪下跌165點(1.0930 – 1.0765),8月25日閉市價1.0793, 對比8月18日閉市價1.0868, 跌75點

•GBPUSD 震盪下跌250點(1.2800 – 1.2550),8月25日閉市價1.2576, 對比8月18日閉市價1.2731,跌155點

•AUDUSD震盪下跌100點 (0.6485 – 0.6385 ) ,8月25日閉市價0.6402, 對比 8月18日閉市價0.6400, 橫盤震盪整理

•NZDUSD震盪下跌100點(0.5985 – 0.5885),8月25日閉市價0.5895, 對比8月18日閉市價0.5920,跌25點

•USDJPY震盪上漲200點(144.50 – 146.50 ), 8月25日閉市價146.40, 對比 8月18日閉市價145.40,上漲100點

•USDCHF 震盪上漲115點(0.8760 – 0.8875),8月25日閉市價0.8844, 對比8月18日閉市價0.8822, 漲22點

•USDCAD 上漲145點(1.3495 – 1.3640),8月25日閉市價1.3603 對比8月18日閉市價1.3550, 漲53點

•USDCNH 在650點區間震盪(7.3350 – 7.2700),8月25日閉市價7.2944, 對比8月18日閉市價7.3075, 下跌131點

•USDSGD 在85點區間震盪 (1.3500 – 1.3585),8月25日閉市價1.3543, 對比8月18日閉市價1.3565, 下跌22點

•Gold震盪上漲38.40美元每盎司 (1885.00 – 1923.40),8月25日閉市價1914.24, 對比8月18日閉市價1889.40, 漲24.84美元每盎司

•比特幣在1220點區間震盪(25555 - 26775),8月25日閉市價26025, 對比8月18日閉市價26084, 下跌59點

•德克薩斯油(WTI Oil) 跌420點( 82.20 – 78.00),8月25日閉市價80.38, 對比8月18日閉市價81.23,跌85點

•布倫特油(Brent Oil) 跌350點(86.00 – 82.50),8月25日閉市價84.66, 對比8月18日閉市價85.04, 跌38點

4) 英偉達財報“火爆”,提振科技股幅度有限

英偉達, 又稱輝達, ( NVIDIA Corporation,美股代碼:NVDA ) 成立於 1993 年,總部位於加利福尼亞州聖克拉拉。輝達在美國、台灣、中國和國際上提供圖形、計算和網絡解決方案。主要業務為設計、開發及銷售GPU與Tegra處理器,為一家視覺運算公司,亦是繪圖處理器IC龍頭廠商、全球最大繪圖晶片廠。本週三(8月23日)該公司發布的截至7月30日的2024財年第二財季財報,營收錄得135.1億美元,高於預期的111.9億美元,淨利潤61.9億美元,同比上漲843%,由於數據中心業務的成長,調整後毛利率增加25.3%達到71.2%,EPS(Earnings per Share的縮寫,即每股收益,也稱每股盈利)為2.7美元,同比上漲429%,高於預期的2.08美元。

花旗銀行近期將英偉達(NVDA.O)目標價從520美元上調至630美元。英偉達的股價在一夜之間上漲了8.79% (455.00-495.00), 使科技股再次成為市場關注的焦點,之後轉跌至最低觸及450.80左右,本週五閉市在459.84,已回吐本周全部漲幅。

美股今年上半年,受到AI(人工智能)熱潮的影響很大,在科技股持續走高的帶領下,美股三大股指持續走高,在美元加息週期的高利率環境中依然實現了“逆週期上漲”。近期,市場對於美國十年期國債收益率繼續走高預期持續增強, 對於股市來說,當美國十年期國債收利率上升,一般會增加企業的融資成本,進而對盈利預期產生負面影響。

與此同時,投資者傾向會從高風險的股市轉向風險更低的國債市場。不僅美股的下行風險增大,全球其他國家的股市,包括港股,中國股市,以及其它新興經濟體國家的股市也會承壓。另外,今年下半年歐美等發達國家仍普遍維持高利率的貨幣緊縮政策不變和可能出現衰退的風險加大,以及中國經濟增長低迷和前景不明朗,市場終於開始注意到全球股市或存在泡沫的風險,全球金融市場風險偏好正持續降溫, 股市獲利了結和回調的壓力與日俱增。

資料來源:Tradingview

美國10年期– 2年期國債收益率,在今年的3月8日和7月3日, 曾兩次觸及在最深倒掛110個基點左右(-1.10%),在8月4日閉市錄得“-0.73%”, 8月18日閉市錄得“-0.69%”, 8月25日閉市錄得“-0.84%”,隨著“倒掛幅度”進一步收窄,與此同時,自8月初以來,標普500指數已跌4.28% (4600 – 4403), 納斯達克指數已跌5.53%(15800-14927)。

本週市場見證了,在英偉達超預期的財報數據公佈之後,提振了納斯達克指數(NAS100)漲至最高觸及15350左右後,隨著本週四至週五美元的上漲,和其他風險資產一樣,義無反顧的展開堅定的下跌,並跌至最低14720左右,閉市在14927。標普500指數繼8月初以來連續三週下跌之後,本週的反彈也是“曇花一現”。下是過去一周的漲跌的記錄:

-

•道瓊斯指數在670點區間震盪(34680 – 34010),8月25日閉市價34314, 對比8月18日閉市價34465,下跌151點

•標普500指數在120點區間震盪(4475 – 4355), 8月25日閉市價4403, 對比8月18日閉市價4365, 漲38點

•納斯達克指數在650點區間震盪(15360 – 14710), 8月25日閉市價14927, 對比8月18日閉市價14693,漲234點

•日本JP225指數在740點區間震盪(32300– 31560), 8月25日閉市價31865, 對比8月18日閉市價31500, 漲365點

•澳大利亞標普200指數(AUS200) 在110點區間震盪(7195 - 7085 ), 8月25日閉市價7131, 對比8月18日閉市價7125, 漲6點

•德國指數30(GER30)在340點區間震盪(15895 -15555), 8月25日閉市價15681, 對比 8月18日閉市價15577, 漲104點

•歐洲指數50(EU50)在105點區間震盪(4320 – 4215), 8月25日閉市價4258, 對比8月18日閉市價4217, 漲41點

•英國富時指數100(UK100)漲130點(7250 - 7380), 8月25日閉市價7358, 對比8月18日閉市價7260,漲98點

•台灣股票指數(TWIX)在23點區間震盪(620- 643), 8月25日閉市價629, 對比8月18日閉市價624, 漲5點

•中國A50股票指數(CHINA50)在265點區間震盪(12275 -12540), 8月25日閉市價12466, 對比8月18日閉市價12462, 橫盤震盪

•香港恆生指數(HK50)在725點區間震盪(17530 – 18255), 8月25日閉市價17966, 對比8月18日閉市價17775, 漲191點

•中國恆生企業指數(CHINAH)在290點區間震盪(5995 – 6285), 8月25日閉市價6180, 對比8月18日閉市價6070, 漲110點

2. 日本央行干預日元貶值或推遲至USDJPY在150左右

1)日本8 月份核心通脹依然堅挺,服務業通脹持續上升

本週五(8月25日)公佈的日本8 月東京地區CPI消費者物價指數(年率)錄得2.9%,低於預期的3.0%和前值的3.2%;日本8月東京地區扣除新鮮食品後CPI消費者物價指數(年率)錄得2.8%, 低於預期的2.9%和前值的3.0%;日本8月東京地區剔除新鮮食品和能源的核心CPI消費者物價指數(年率)錄得4.0 %,和前值的4.0%持平。日本東京地區總體通脹超預期的下降,而核心通脹仍具粘性。本週四(8月24日)起,日本決定將經過福島第一核電站處理過的放射性污水排入太平洋,並預計將在30年內持續排放。自2011年3月,由於日本大地震和海嘯,破壞了福島第一核電站以來,廠房內已積累“足以裝滿500座奧林匹克標準游泳池”的134萬噸廢水。中國海關總署在8月24日宣布,全面禁止日本水產品進口。隨著中國禁止從日本進口海鮮,當地市場可能會出現供應過剩,從而可能在不久的將來壓低海鮮價格,這可能有助於日本核心商品通脹在未來幾個月內見頂,然後大幅放緩。

日本服務業通脹持續上升。 PMI 調查顯示,重新開放後的旅遊業繁榮似乎在一定程度上提振了對服務業的需求,當供應商的投入成本以第一季度以來最快的速度上漲時,供應商可以將價格上漲轉嫁給商業街。根據日本國家旅遊局的數據,7 月份入境游客人數已達到疫情后的最高水平 232 萬人次,但仍比新冠疫情前的水平低 33%。日元的持續疲軟,也為旅遊業的增長創造了有利的條件,預計遊客人數將在今年剩餘時間內持續增加。

2)USDJPY或繼續受到美日利差的驅動,日本央行干預或推遲至150.00

隨著國十年期國債收益率或繼續攀升(4.50% - 4.75%?)的預期增強(本週五閉市價在4.239%),以及美國通脹反彈,美聯儲或繼續推動加息,增強了美債券收益率和美元繼續上漲動能。而預計日本央行將在今年剩餘時間內維持寬鬆的貨幣立場,日本十年期國債收益率維持在“+/-0.5%左右,但允許市場交易至1.0%”(本週五閉市價在0.656% ),“美日利差”有進一步擴大的傾向,加劇了投資者對日元的拋售,支持美元兌日元進一步上漲。日本央行曾在2022年9月在145.00水平干預匯市,這一線被視為日本央行的干預線。然而到目前為止,日本央行仍未對日元大幅貶值作出回應,從日本經濟數據增速方面來看,這可能是日本央行遲遲不出手的原因。隨著日本經濟持續好轉,日本央行的心理干預線可能擴大到150.00,應重點關注美日匯價臨近150關口附近時日本央行的表態以及市場走勢的變化。

美元兌日元在上週上破145之後,日本央行沒有進行任何干預措施,連口頭的干預也沒有。根據本週二(8月22日)相關報導,日本央行前外匯部門負責人竹內真司接受采訪表示, 除非日元兌美元匯率跌破150,成為日本首相岸田文雄的一大政治難題,否則日本不會採取乾預措施。 “在日本,何時進行干預一直是一個極其政治化的決定。

如今,最終做決定的是首相。”目前“公眾對日元疲軟的不滿並未升級到去年的程度,我不認為岸田文雄面臨巨大的回應壓力。”他表示,“如果日元加速下跌,跌破1美元兌150日元,當局可能會出手干預。”,“在介入之前,當局可能會發出口頭警告,並進行匯率檢查,以爭取時間,希望市場能夠自我調整。”

資料來源:Tradingview

2023年3月-7月中旬以來,美元兌日元,USDJPY的日K線圖和 RSI 指標形成"隱藏多頭背離" ,暗示USDJPY的進一步上漲。

目前美元兌日元的整體升勢,主要靠美元強勢的支撐。美元指數上週漲勢受阻於103.50一線以來,美元兌日元自上週四到本週四的7天維持在144.50-146.50橫盤整理,直到本週五美聯儲主席鮑威爾發表偏鷹派的重要講話後,隨著美元的上漲,而大幅上漲90點(145.70 – 146.60),本週五閉市停在146.40。本周非美貨幣普遍下跌100-200點左右,非美貨幣兌日元區間震盪行情居多。以下是過去一周的漲跌記錄:

-

•USDJPY在200點區間震盪(144.50 – 146.50), 8月25日閉市價146.40, 對比8月18日閉市價145.40, 漲100點

•GBPJPY 震盪下跌330點(186.70 – 183.40 ), 8月25日閉市價184.15, 對比8月18日閉市價185.13,下跌98點

•EURJPY 在260點區間震盪(159.45 – 156.85), 8月25日閉市價158.04, 對比8月18日閉市價158.04, 橫盤震盪

•AUDJPY 在135點區間震盪(94.20 – 92.85), 8月25日閉市價93.73, 對比8月18日閉市價93.05,漲68點

•NZDJPY 在110點區間震盪(86.95 – 85.85), 8月25日閉市價86.32, 對比8月18日閉市價86.07,漲25點

•CADJPY 在170點區間震盪(108.20 – 106.50), 8月25日閉市價107.63, 對比8月18日閉市價107.27,漲36點

•CHFJPY在200點區間震盪(166.50 – 164.50),8月25日閉市價165.55, 對比8月18日閉市價164.75,漲80點

•SGDJPY 在100點區間震盪(107.80– 106.80), 8月25日閉市價107.87, 對比 8月18日閉市價107.00,漲 87點

3.中美經濟政策的背離,或增加人民幣繼續貶值的風險

受到中國今年上半年經濟復甦不及預期,新增人民幣貸款等金融數據大幅不及預期,以及潛在通縮風險的影響,市場普遍預計中國央行在目前已經下調利率的基礎上,或未來將進一步下調政策利率。而美聯儲或“鷹派”進一步加息,並在更長時間內維持高利率的預期持續增加,使得中美利差趨於走闊,從而推動美元兌離岸人民幣走高, 如果這一趨勢繼續延續,人民幣未來或仍有繼續兌美元貶值的風險。截止8月25日閉市,報價為7.2944。中國央行維持5年期LPR不變。中國人民銀行(PBOC)本週一(8月21日)宣布將1年期貸款市場報價利率(LPR)下調10個基點至3.45%,並將5年期貸款市場報價利率(LPR)維持在4.20 %不變。此前市場預計這兩種利率都會下調 15 個基點。中國央行(PBOC)上週二(8月15日)剛剛超預期下調中期借貸便利(MLF)利率,將MLF操作中標利率下調15個基點,由此前的2.65%降至2.5%。這週在5年期LPR上保持定力、維持在4.20%,為2019年LPR改革後首次5年期利率未跟隨MLF利率下調。

中國央行連續兩週降息,可能是因為市場對碧桂園等房地產企業償債能力的擔憂持續發酵,因此推出更寬鬆的金融政策,降低融資成本,來加強對實體經濟的支持。消息發布後,離岸人民幣短線大漲,美元兌離岸人民幣(USDCNH)跌至最低觸及7.2775左右。

•東吳證券認為,在地產與銀行的選擇中,本次“意料之外,情理之中”的LPR操作釋放了兩大政策信號:一是穩定銀行息差,自律機制下新一輪存款降息勢在必行,緩解提上日程的地方化債對銀行的影響;二是避免政策繁蕪,對存量房貸利率調降讓出空間。

4.全球需求低迷,油價恐將繼續疲軟

在OPEC組織,沙特,俄羅斯等原油生產國主導的減產影響下,原油在“供應端”的持續收緊,支撐了油價在7月份展開大幅上漲25.19%(67.50- 84.50)。但是,在全球發達國家央行仍然繼續“緊縮貨幣政策”不變的背景下,歐元區,英國等發達國家和中國近期公佈的經濟數據持續惡化,尤其是作為全球第二大經濟體的中國,原油需求增長約佔全球增長的約7成,中國也是全球最大的原油進口國和消費國,中國經濟復甦不及預期,也導致市場對於全球經濟增長前景的擔憂加劇,也限制了原油的“需求端”的增長,疊加美聯儲偏鷹派的或繼續主導,並維持高利率在很長的一段時間不變的預期增強,美元強勢,也不利於油價。本週三(8月23日)EIA報告顯示08月18日當周美國國內原油產量增加10.0萬桶至1280.0萬桶/日,產量創下自2020年3月27日當週以來逾三年新高。美國石油產量創出新高,“供應端”大增,也對油價構成了打壓。

資料來源:Tradingview

進入8月以來, WTI 油價小幅回調並跌破80.00美元關口,最低觸及77.90左右,本週五(8月25日)閉市在80.38美元,對比7月高點84.50,已經回調4.88 %, 下週聚焦80關口表現,一旦跌破80,油價將加速下探78.00-75.00區間, 反之, 則維持80.00-85.00高位整理。

油價中長期前景仍然樂觀,但今年下半年,在大多數發達國家央行仍堅持普遍的“緊縮貨幣政策”下,全球經濟增長或繼續低迷,油價短期風險或仍未解除。技術上看,自今年5月4日左右WTI油價格大跌至63.70 -65.00美元區間,再次重新測試今年自3月20日以來油價創下的低點區間後,自6月底7月初開啟大幅反彈上漲,8月初以來,德克薩斯油和布倫特油已經分別自7月高點的84.50 和87.50下跌4.88% 和3.25% 。以下是過去一周的漲跌記錄:

-

•德克薩斯油(WTI Oil) 跌420點( 82.20 – 78.00),8月25日閉市價80.38, 對比8月18日閉市價81.23,跌85點

•布倫特油(Brent Oil) 跌350點(86.00 – 82.50),8月25日閉市價84.66, 對比8月18日閉市價85.04, 跌38點

5.短期風險

如果美債收益率進一步上漲,投資者需警惕美債收益率上行所導致的流動性緊縮問題,或進一步引發類似於今年3月的美國銀行業危機或“捲土重來”,疊加股市的回調,避險情緒升溫,資金或加速流向美元、日元,黃金,美國國債等避險資產。美聯儲的加息最終也會體現在美債收益率的上漲,隨著美國國債收益率進一步上漲的預期的增強,由於美債收益率和美債價格是反向關係,美國國債價格或進一下跌,持有大量美債的美國銀行會再次出現嚴重的浮虧。如果再碰上“客戶贖回潮”,就會導致銀行被迫拋售美債,把“浮虧”變成真正的虧損,這也就會導致類似於今年3月初爆發的美國“矽谷銀行”等幾家中小型銀行的破產事件。自8月初以來,穆迪,惠譽等評級機構均下調了美國一些銀行的信用評級就是可能存在這類似風險的警示。如果美國十年期國債收益率飆升繼續持續,勢必又會在全球金融市場掀起新一輪的腥風血雨。例如,華爾街知名市場分析師Tyler Durden此前在知名財經博客,零點對沖上撰文表示“美國十年期國債收益率只要上漲1%,(股市的)市盈率就(會平均)下降18%”。

歐美區域,需要關注下週四(8月31日)公佈的美國7月PCE核心個人消費支出物價指數,以及下週五(9月1日)公佈的美國8月非農就業人數變化,美國8月平均時薪,和美國製造業PMI相關相關數據。下週四(8月31日)公佈的歐元區8月CPI消費者物價指數相關數據。

亞太區域,需要關注下週四(8月31日)公佈的中國9月官方製造業和非製造業PMI採購經理人指數,以及下週五(9月1日)公佈的中國8月財新製造業採購經理人指數相關數據, 以及下週三(8月30日)公佈的澳大利亞央行7月消費者物價指數相關數據。

Sandy Wang 撰

6pm SGT time, 2023 年8月26日

Published by

Sandy Wang

作為擁有十多年交易經驗的“頭寸交易者”,Sandy Wang 是OANDA 在亞太區域的其中一位市場分析師,專注於從宏觀經濟觀點和基本面分析的角度對外匯,債券,股票指數和大宗商品等多個金融工具領域的研究。其中,Sandy對“所有貨幣對之間的相互關聯性”,以及這些“貨幣對”與其它金融工具或者金融指標的相互關聯性的研究特別有興趣。Sandy 是一位有系統有條理的研究員,關注於設計和建立能夠使每一種所研究的金融工具實現盈利最大化的交易策略。她畢業於新加坡國立大學,持有新加坡金融管理局(MAS) 和澳大利亞證券投資委員會(ASIC)外匯相關執照。她常駐新加坡,於2016 年加入 OANDA,擔任外匯專家,自 2021 年以來一直為市場評論撰稿。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。