誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

”巴以衝突”攪動全球金融市場,黃金大漲,美元重回上升通道

-

摘要:

”巴以衝突”的爆發與不斷升級,黃金大幅反彈5.46%, 美元重回7月中旬以來的上漲通道;多個聯準會官員釋放鴿派言論,11月暫停升息幾成定局;”巴以衝突”升級使得聯準會升息的可能性再次降低;美國9月PPI和CPI通膨依然頑固,美元反彈; 美國10月密西根大學消費者信心惡化,通膨預期激增,美元重返上行軌道; 聯準會9月FOMC 會議紀錄要點; “巴以衝突”或引發第三次世界大戰,美股與美債殖利率承壓; 高盛表示日本央行在2025年春季前不會退出負利率,日圓維持弱勢;日本央行可能不會干預匯市,扭轉日圓跌勢;日本8月薪資成長依然慘淡;”巴以衝突”緊張局勢升級,黃金牛市或”捲土重來”; 國際油價第四季仍存在上行風險。

1. 美元重回7月中旬以來的上漲通道

1) “巴以衝突”的爆發與不斷升級,黃金大幅反彈5.46%

“巴以衝突”造成中東地區地緣政治和戰爭風險上升,加薩地區目前已成全球焦點。自上週六(10月7日)早上,巴勒斯坦伊斯蘭抵抗運動(哈馬斯)突然宣布,對以色列發動新一輪的名為“阿克薩洪水(Al-Aqsa Flood)”的行動,發射數千枚火箭彈從多個方向滲透入以色列控制的相關地區。而以色列也於10月8日決定向哈馬斯正式宣戰,並發起名為”鐵劍”的針對加薩地帶武裝組織的官方軍事行動,以色列總理誓言要”鎮壓清除”哈馬斯。相關通報,截止本週六(10月14日),”巴以衝突”已造成雙方近4000人死亡。事件,引爆市場避險情緒,傳統的避險資產,黃金受到明顯追捧,大漲5.46%(1832-1932),錄得今年5月以來最大單週漲幅。

作為避險貨幣的美元和日元,本周初也錄得小幅上漲,但隨著美債收益率的全面回落,美元指數也跟隨走軟,直到本週四晚上公佈的重磅數據,也就是美國9月CPI相關的通膨數據顯示美國通膨頑固和持續反彈,美元再次開啟上漲100點左右的行情,美元指數重回7月中旬以來形成的慣性上漲通道。值得注意的是,同樣作為避險貨幣的日元,這次並未獲得明顯的大幅提振。

資料來源:Tradingview

黃金在近5月初創下紀錄高點2050左右後持續回落,在10月2日最低跌至1811,隨後展開反彈,在“巴以衝突”爆發後,漲勢迅速擴大, 並漲破了今年5月到9月形成的下行通道。另外,技術上也出現看漲訊號, 今年3月初到10月初的日K線圖和RSI指標形成了“隱藏看多背離”,若金價進一步走高,有望漲向2000-2050區域,反之,則回測1800 -1850區域。

全世界正在密切關注”巴以衝突”接下來的局勢發展,阿拉伯國家聯盟(阿盟)秘書長蓋特, 已經在10月9日會見了俄羅斯外長拉夫羅夫, 如果正處於”俄烏衝突”中的俄羅斯為巴勒斯坦提供武器,引發”巴以衝突”升級。

目前市場擔憂以色列政府的相關措施或將導致人道危機,”巴以衝突”有陷入失控的風險可能,更嚴重擔憂是中東地區或有陷入全面戰爭的風險。中東地區的原油運輸可能受阻以及戰爭衝突或可能會波及其他相關產油國,或將導致原油等能源價格進一步飆升。

但從中長期來看,地緣衝突所引發的市場的短期震盪,或只能影響市場的短期的走勢,並不是主導行情的核心因素。例如今年3月初,由於在美元高息環境下的“資產負債表錯配“,而導致“矽谷銀行”為代表的幾家中小型銀行的破產(或被收購)的事件,也引發了市場避險情緒的爆發,一週左右的時間,黃金兌美元即大漲105美元(1810 -1915), 之後的兩個月,也整體維持上漲,並在5月初左右,最高觸及2050美元每盎司左右。

而美元指數在此期間,持續不斷的下跌。目前主導市場的關鍵因素,仍是,聯準會的基本政策傾向,也就是維持高利率”更久”的時間,是多久?何時轉向”寬鬆”(降息),降息幅度是多少?以及是否在今年底前,再加息一次,或不再升息。如果“巴以衝突”引發了更大經濟景氣的不確定性,或者加深了更大範圍內的全球經濟衰退的風險,美聯儲或明確“不再加息”,以及“提高明年的降息的次數” 。

2) 多位聯準會官員釋放鴿派言論,11月暫停升息幾成定局

在上週多個聯準會官員表達了,關於近期美債收益率飆升,降低了美聯儲繼續加息的必要性的相關言論之後,本週又有幾個美聯儲的官員強調了高收益率的緊縮作用,暗示加息並非是”必要的”。目前,市場已經縮減了對聯準會11月升息的押注,認為升息機率不到五分之一。美元指數本周初的幾天(10月9月-10月11日)承壓,日K線已經“五連跌”,並失守106.00關口,最低觸及105.55左右。本週一(10月9日)洛根達拉斯聯邦儲備銀行主席洛根(Lorie Logan)表示,較高收益率可能意味著升息需求的降低,聯準會資產負債表縮減還有相當大的空間。洛根重點關注了期限溢價的上升,稱其”可能會對經濟起到一定的降溫作用”。目前為止,債券市場的動向是有序的。 “如果長期利率因期限溢價上升而保持較高水平,那麼進一步升息的必要性可能會降低。”

不過,如果經濟強勁是導致長期利率上升的原因,FOMC可能需要採取更多行動。最近的通膨發展令人鼓舞,但現在確信通膨會以可持續和及時的方式達到2%還為時過早。勞動力市場仍然非常強勁,產出、支出和就業成長超過預期。為了以可持續和及時的方式恢復價格穩定,繼續保持緊縮的金融條件是必要的。高通膨仍然是最重要的風險,不能讓它成為根深蒂固或重新點燃的問題。 “聯準會傳聲筒”Nick Timiraos同一天表示,聯準會洛根的演講表明,最近美債拋售的”原因”對聯準會來說很重要。

本週一(10月9日),聯準會副主席菲利普·傑斐遜(Philip Jefferson)表示,儘管通膨率仍然過高,但他正在密切關注美國國債殖利率的上升,因為這可能進一步對經濟造成限制。他將“密切關注債券殖利率上升所帶來的金融條件收緊”,以評估“未來的政策路徑”。也就是說,美債殖利率的飆漲降低了繼續升息必要性。

本週二(10月10日)美國亞特蘭大聯邦儲備銀行主席Bostic表示”認為不再需要升息”。目前的貨幣政策具有限制性,足以使通膨率回到2%的目標。聯準會應該停止升息,目前應該關注將利率維持在高點多久。但他也補充說,如果經濟前景意外發生變化,可能需要進一步升息,但這不是他目前的預期。當被問到美債殖利率的大幅上升將如何影響貨幣政策時,他表示,利率水準明顯有限制性,美國經濟正在放緩,聯準會升息的許多影響尚未顯現。

資料來源:Tradingview

黃金的日K線圖顯示,黃金重返1850美元,加速反彈上漲。黃金的日K線圖和RSI指標目前已經出現“隱藏看多背離”,暗示短期內黃金價格或繼續存在反彈上漲的可能,再漲,很快或看向1950,之後不排除再次看向2000的重要心理價位,反之,則回測1850左右。

本週二(10月10日)”新聯準會通訊社”知名財經記者Nick Timiraos也發表了題為《美債收益率的上升可能會延長聯準會暫停升息的時間》的文章。該文章指出,美債殖利率的上升可能會延長聯準會暫停升息的時間。聯準會官員表示,長期利率的上升可能取代聯準會進一步升息。

長期美債殖利率的持續上升可能會為聯準會歷史性的升息週期帶來”平淡無奇”的結局。總的來說,近期聯準會高官們的言論表明,聯準會將在10月31日至11月1日的會議上將利率保持穩定。然後,聯準會官員可以等待接下來一個月經濟和金融的發展情況,然後再決定是否在12月升息。到12月時,官員將能夠了解近期金融狀況的收緊是否持續,以及近期通膨進展是否持續。

即使聯準會已經升息完成,官員們也不太可能正式宣布停止升息。他們一再對美國經濟的韌性感到驚訝,並願意為進一步升息敞開大門。最近幾天,聯準會官員表示,如果長期利率保持在最近的高位並且通膨繼續降溫,他們可能不再提高短期利率。

聯準會透過提高金融市場的借貸成本來減緩經濟活動,從而抑制通膨。更高的借貸成本導致投資和支出減弱,當更高的利率也壓低股票和其他資產價格時,這種動態會得到加強。如果10年期美債殖利率持續維持在2007年以來的最高水平,可能會取代聯邦基金利率的進一步上漲。

本週二(10月10日),舊金山聯邦儲備銀行主席戴利表示:”最近,債券殖利率收緊,意味著金融環境收緊。如果情況緊張,也許聯準會就不需要採取太多行動。這就是為什麼我說,取決於收益率的升勢能否持續,或者經濟勢頭是否改變,(收益率飆升)可能相當於另一次升息。”

目前地緣政治的不確定性加劇了經濟的不確定性,令企業變得謹慎,聯準會將密切關注戰爭可能對油價或出口需求造成的影響。上週四(10月5日),她也發表了類似的言論,美債市場收緊已相當於一次加息,為未來按兵不動提供了理由;如果勞動力市場和通膨繼續降溫,或者金融條件仍然緊張,決策者可以維持利率穩定。值得注意的是,洛根一直是聯準會官員中的鷹派代表之一,她口風的轉變或有更深層的意義。

3)”巴以衝突”升級也使得聯準會升息的可能性再次降低

上週末爆發的哈馬斯對以色列發動了突襲,也使得聯準會升息的可能性再次降低。盛寶銀行商品策略主管 Ole Hansen(Ole Hansen)近期表示, 中東地區的緊張局勢可能意味著聯準會或不會在”不確定性增加的情況下繼續升息,儘管高油價可能帶來通膨壓力,但峰值利率的前景突然變得更近了。”,“我們得出結論,這一發展可能預示著黃金價格的一個底部,隨著關注點從加息轉向降息,黃金可能會受到投資者的額外需求。”筆者認為,美元自今年7月中旬開始的這波上漲行情,或有“階段性見頂”的風險仍未解除, 近期爆發的“巴以衝突”,可能或有進一步引發“中東地區”的戰爭風險,也增加了聯準會在是否再次升息的問題上變得更加謹慎。但從基本面來說,美國經濟韌性十足,目前在已開發國家中表現最好的經濟體,另外,日本央行堅守“寬鬆的貨幣政策”,以及YCC控製曲線政策不變,歐洲區域增長乏力,中國經濟復甦不如預期,這些因素,即使,聯準會不再升息,也仍支持美元繼續上漲。

本週四(10月12日)Brown Brothers Harriman的分析師表示,在CPI數據公佈之前,美元幾乎沒有變化。 BBH稱,美元指數已從8月至10月的漲幅中回撤了約38%,他們認為目前美元的疲軟本質上是一種修正。該機構表示,撇開目前避險資金流動和聯準會鴿派言論相關的噪音不談,根本上沒有任何改變,他們認為沒有理由相信美元的上行趨勢已經結束。 BBH稱,美國經濟持續以高於趨勢水準的速度成長,上週五的就業數據證實,美國經濟仍在升溫,聯準會需要進一步收緊政策。

4)美國9月PPI和CPI通膨依然頑固,美元反彈

本週三(10月11日)公佈的美國9月PPI相關數據,以及本週四(10月12日)公佈的美國9月CPI相關數據,整體來說,顯示美國通膨頑固,整體通膨高於預期和維持反彈,美國核心通膨仍高達4.1%,比總體通膨的3.7%來的高,這表明,美國通膨的緩和,主要仍是由國際油價和食品價格的下跌所帶動的,如果隨著“巴以衝突”爆發,油價等國際能源價格飆升, 疊加上週的公佈的美國9月強勁的非農就業數據,美國的通脹壓力就會進一步加大,這增加了美聯儲再啟加息對抗通脹的可能性,也凸顯了聯準會在更長時間內維持高利率的必要性。聯準會官員Rafael Bostic本週五(10月13日)表示,通膨堅挺可能將迫使聯準會官員”採取更多行動”。前聖路易斯聯邦儲備銀行主席布拉德本週五(10月13日)發表看法稱,“市場低估了通膨再度上升的風險,如果發生這種情況,聯準會可能不得不將利率提高到6.0%或6.5%。 ”

-

• 美國9月PPI年率錄得 2.2% 前值 1.60% 預期 1.60%,連續第三個月超預期上漲,較8月的1.6%大幅反彈,為4月以來最大的同比增幅

• 美國9月核心PPI年率錄得 2.7% 前值 2.20% 預期 2.30%,較8月的2.2%大幅反彈

• 美國9月核心PPI月率錄得 0.3% 前值 0.20% 預期 0.20%

• 美國9月PPI月率錄得 0.5% 前值 0.70% 預期 0.30%

• 美國9月未季調CPI年率錄得3.7%, 前值 3.70% 預期 3.60%,連續第三個月反彈

• 美國9月核心CPI月率錄得 0.3% 前值 0.30% 預期 0.30%

• 美國9月未季調核心CPI年率錄得 4.1% 前值 4.30% 預期 4.10%

• 美國9月季調後CPI月率錄得0.4% 前值 0.60% 預期 0.30%

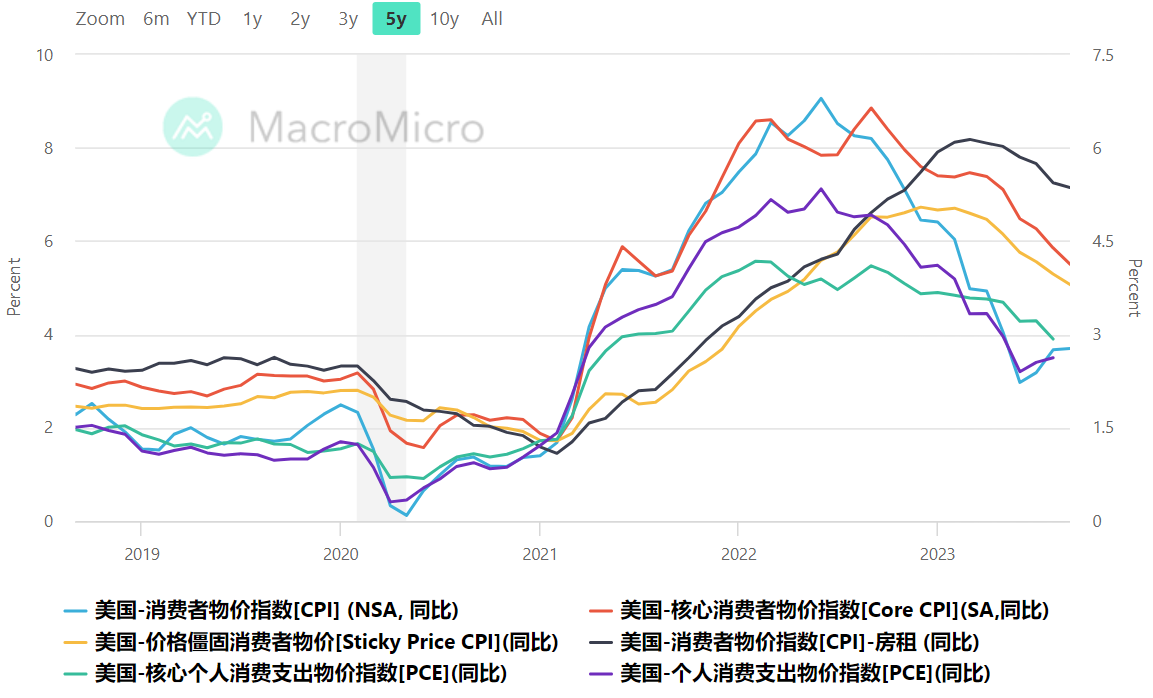

資料來源:財經M平方

美國整體CPI整體回落,但房租相關的通膨(黑色線)下降緩慢,消費者物價指數CPI(藍色線)和個人支出者物價指數(紫色線),自今年6月”階段性觸底”以來,持續反彈回升。

5) 美國10月密西根大學消費者信心惡化,通膨預期激增,美元重返上行軌道

本週五(10月13日)公佈的數據顯示,美國10月密西根大學消費者信心指數初值較9月大幅回落,創2022年6月份以來最大單月降幅,並大幅不及預期。但同時公佈的美國10月“一年期通膨預期”激增,達到3.8%,創五個月新高。“通膨預期”是評估消費者對個人收入、商業環境和購買力的信心。以上數據顯示,美國國內高的生活成本持續打壓家庭消費情緒。消費者信心影響未來幾個月的經濟成長。密西根大學消費者信心調查,被認為是美國消費者信心中最及時的指標之一。

消費者信心下降通常伴隨著收入或薪資下降、先於消費者支出減少。密西根消費者信心下降也被認為是經濟放緩的早期跡象。更悲觀的消費者情緒可能會抑制支出水平,進而影響經濟復甦。數據公佈後,通膨預期的回升,增加了美國通膨繼續反彈的壓力,助長了“聯準會或再升息一次的預期”,美元重返上漲軌道,美元指數小幅上漲(106.30-106.65),美國10年期公債殖利率大致持穩於4.62%附近。

-

• 美國10月密西根大學預期指數初值錄得 60.7 前值 66.0 預期 65.5

• 美國10月一年期通膨率預期錄得 3.80% 前值 3.20% 預期 3.20%

• 美國10月密西根大學消費者信心指數初值錄得 63.0 前值 68.1 預期 67.2

6) 聯準會9月FOMC 會議紀錄要點

在貨幣政策立場維持限制性的情況下,面臨雙向的政策前景,一方面是經濟衰退以及政策過於收緊可能帶來的風險,另一方面是通膨率持續高於2%的風險。 “所有與會者”都認為委員會可以“謹慎行事”,利率決策將取決於經濟數據表現並考慮“風險平衡”。即使開始降息後,縮減資產負債表可能還會持續“一段時間”。聯準會將基準利率維持在5.25%-5.5%,並暗示在今年再升息一次之後,利率維持高點的時間將比預期更久。通膨方面, 目前的通膨水準仍然高得令人無法接受,同時承認過去一年通膨率有所放緩。居民消費物價漲幅仍偏高,消費者物價指數(CPI)仍處於高位,但持續顯示放緩的跡象。個人消費支出總物價指數(PCE)在截至7月份的12個月中成長3.3%,核心PCE物價通膨同期成長4.2%;整體及核心個人消費支出物價通膨均低於去年同期。

預計到今年年底,整體PCE和核心PCE價格通膨將在3.5%左右,隨著產品和勞動力市場的需求和供應繼續朝著更好的方向發展,預計未來幾年通膨將走低。預計2026年,整體PCE和核心PCE物價通膨將接近2%。貨幣政策的立場必須保持足夠的限制性,以使通膨隨著時間的推移2%的目標; 多數與會者認為,在未來的會議上再上調一次目標聯邦基金利率可能是合適的。

勞動市場方面, 與會者仍認為低於趨勢成長和較弱的勞動市場對恢復經濟平衡是必要的。許多與會者看到了經濟活動的下行風險和失業率的上行風險。勞動市場持續吃緊,失業率處於低位,就業成長放緩,但依然強勁。

經濟前景方面,實際GDP一直在穩定成長,並且比預期更具彈性, 預計近期實際GDP成長將放緩。目前的貨幣政策立場是限制性的,而且總體上似乎如預期的那樣抑制了經濟。可能需要一段時間的實際GDP成長率低於趨勢水平,勞動市場狀況也會放緩。

考慮到通膨可能比預期更持久,或者可能發生對供應狀況的進一步不利衝擊,圍繞通膨預測的風險偏向上行。如果這些上行通膨風險成為現實,貨幣政策的反應以及金融市場的不利反應可能會使經濟活動預測的風險向下傾斜。絕大多數參與者認為未來經濟路徑高度不確定。

資料來源:Tradingview

本週一至週三,美元指數弱勢整理,最低觸及105.55左右, 週四晚上8點半,美國9月CPI數據後,美元開啟大幅反彈,週五閉市在106.67。目前,美元指數的日K線圖與RSI指標出現“隱藏看跌背離”,暗示上行動能減弱。下週若再跌,或看向105.50,反之,則再次回測107.30左右一線。

本週四,美國9月CPI通膨數據公佈後,確認美國通膨反彈壓力嚴峻,除美元外的主要大多數資產估值下降,或維持區間震盪。其中,黃金和油價上漲,獨立特行的大幅上漲行情,凸顯了”巴以衝突”的影響。以下是過去一周的漲跌記錄:

-

• DXY美元指數在120點區間震盪上漲(105.55 – 106.75)或漲1.14%,10月13日閉市價106.67, 對比10月6日閉市價106.10, 上漲57點

• EURUSD震盪下跌145點(1.0640 - 1.0495)或跌1.36%, 10月13日閉市價1.0508, 對比10月6日閉市價1.0585, 下跌77點

• GBPUSD震盪下跌215點(1.2335 - 1.2120)或下跌1.74%, 10月13日閉市價1.2140, 對比10月6日閉市價1.2235, 下跌95點

• AUDUSD震盪下跌160點 (0.6445 - 0.6285) ,10月13日閉市價0.6295, 對比10月6日閉市價0.6383, 下跌88點

• NZDUSD下跌172點(0.6055 – 0.5883),10月13日閉市價0.5883, 比較10月6日閉市價0.5989, 下跌106點

• USDJPY震盪上漲165點(148.15 – 149.80)或漲1.11%, 10月13日閉市價149.55, 對比 10月6日閉市價149.26, 上漲29點

• USDCHF 在195點區間震盪(0.8990 - 0.9095),10月13日閉市價0.9023, 對比10月6日閉市價0.9096, 下跌73點

• USDCAD 在130點區間震盪(1.3570 - 1.3700), 10月13日閉市價1.3650, 對比10月6日閉市價1.3656,下跌6點

• USDCNH 震盪上漲440點(7.2695 - 7.3135), 10月13日閉市價7.3105, 對比10月6日閉市價7.3069, 上漲36點

• USDSGD 震盪上漲110點(1.3600 – 1.3710),10月13日閉市價7.3680, 對比 10月6日閉市價1.3635, 上漲45點

• Gold上漲100.17美元每盎司 (1832.00 – 1932.17),10月13日閉市價1932.17, 對比10月6日閉市價1831.74, 上漲100.43美元每盎司

• 比特幣下跌1470點(27980 – 26510),10月13日閉市價26932, 對比10月6日閉市價27969,下跌1037點

• 德州油(WTI Oil) 上漲525點(83.00 – 88.25),10月13日閉市價88.16, 對比10月6日閉市價83.06, 上漲510點

• 布倫特油(Brent Oil) 上漲630點(85.00 – 91.30),10月13日閉市價91.32, 對比10月6日閉市價84.89, 上漲643點

2. “巴以衝突”或引發的第三次世界大戰,美股與美債殖利率承壓

本週四(10月12日)橋水基金創辦人瑞·達利歐發表”向國際戰爭又邁進一步” 文章稱,巴以衝突升級為世界大戰的可能性已經達到50%,以色列和哈馬斯之間的衝突有可能點燃其他血腥戰鬥,現在世界大戰爆發的可能性是五五波。他說,“巴以衝突“以及“俄烏衝突”可能會“殘酷到最後時刻”,即出現明顯的勝利者,另外這種戰鬥“更有可能會蔓延而不是平息”。如果戰爭蔓延到其他國家,尤其是主要國家,一場更可怕的世界大戰將會爆發。這兩場衝突屬於更大規模權力鬥爭的一部分,將定義新世界秩序。如果爆發了直接戰鬥,以及死亡人數開始增加,這將為從”受控制的戰前衝突轉變為殘酷的第三次世界大戰”鋪平道路。

“ 巴以衝突“的擴大或失控,可能進一步影響臨近的沙特等主要中東產油大國,加大了油價的上漲壓力,油價上漲也會帶動天然氣的上漲。金融市場的避險情緒高企,也不利於風險資產的股市。油價上漲,美國通膨壓力,全球通膨壓力都會加大,也就會增加了美國通膨壓力,聯準會繼續升息的可能性就會增加,在此背景下,美元可能在”避險情緒”和”在升息機率增加”的雙重因素的提振走高。值得注意的是,金融市場在強烈避險情緒下,或也帶動了對於傳統避險資產,美國國債的“需求”,進而影響美債收益率整體走低,其中美國10年期國債收益率從上週五閉市的4.81%回落至本週五閉市時的4.61%。

儘管根據近期(10月14日)的相關報道,美國第三季財報,在已經公佈第三季業績的20家標準普爾500指數成份股公司中,有17家公司的盈利意外增長,14家公司的營收也意外成長。多家金融機構財報表現優異, 摩根大通, 富國銀行與花旗銀行集團獲利與營收均超預期, 其中摩根大通第三季淨利息收入再創新高,並上調全年預期。帶動美國三大股指不同程度的上漲,道瓊斯指數,標普500指數、納斯達克指數分別漲3.64%,3.17%和5.57%。

美國經濟基本面表現穩健,美國企業獲利水準穩定是美股上漲的潛力所在,也是聯準會升息預期重要的保障。但是,隨著市場對”高利率環境下”的全球主要國家經濟衰退的擔憂,以及中東地區的地緣政治緊張局勢帶來的額外的風險,筆者仍不建議,過多看好股市。

• 摩根士丹利策略師本週一(10月9日)表示,美國財政政策將在一段時間內受到約束,而聯準會仍被高於目標的通膨和富有彈性的就業市場所束縛。縮減預算赤字或升息這兩種潛在的結果,都可能對股市構成不利因素。今年迄今為止,市場活動一直集中在科技巨頭身上,因此並不意味著新的多頭和週期性上升。

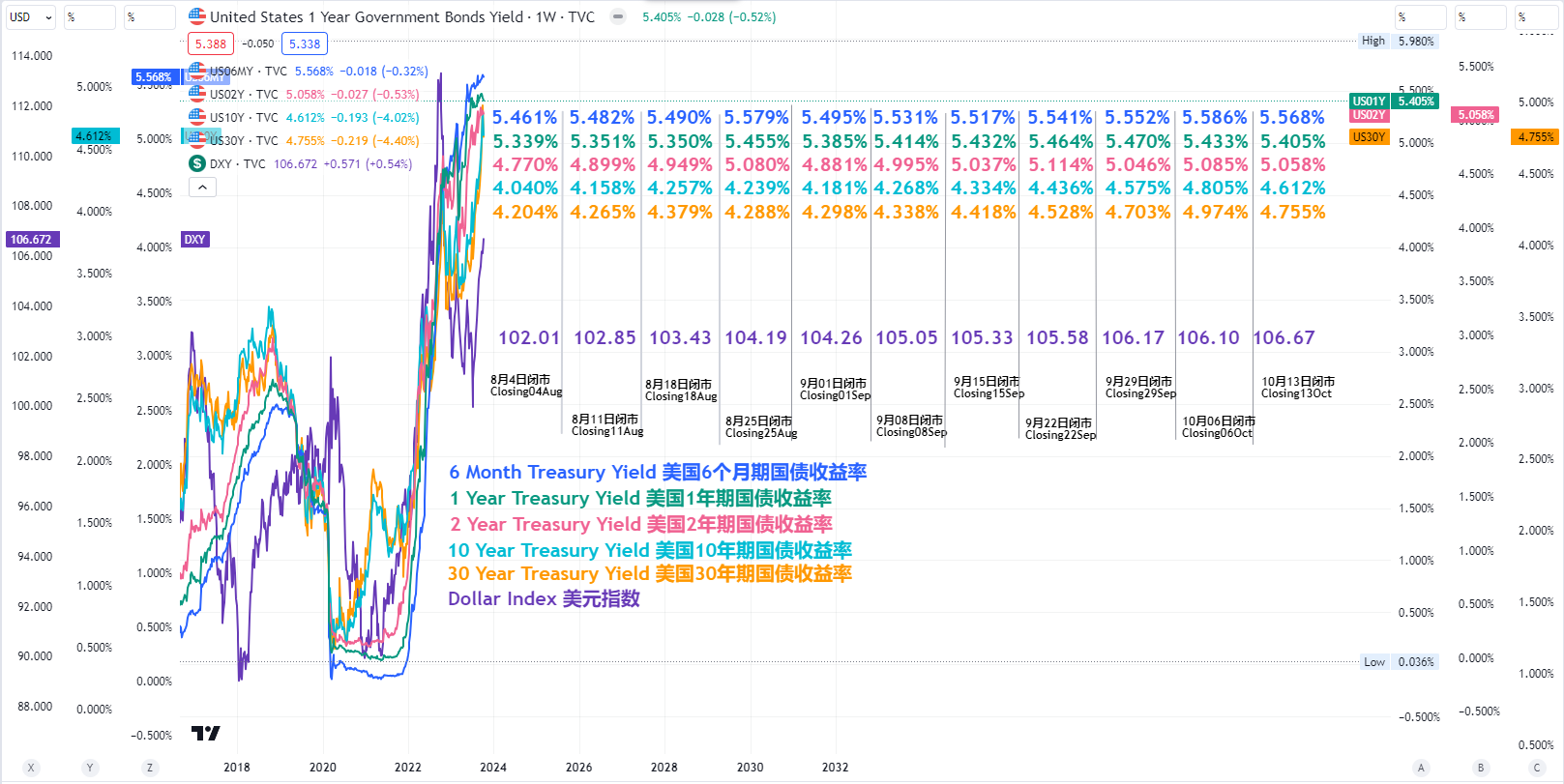

資料來源: Tradingview

截止本週五(10月13日)閉市, 美國6個月和1年期,2年期,10年期和30年期的國債收益率分別錄得5.568%,5.405%,5.058%, 4.612% 和4.755%,對比上週,全面下跌。其中,美國10年期公債殖利率最高觸及4.72%,週五閉市在4.61%左右,顯著脫離9月非農報告後創下的16年高點的4.88%,”階段性見頂”的可能性進一步增加。但是,也需要警惕美債市場仍有”供過於求”的風險,市場對美國公債需求不足的擔憂,也可能會讓美國十年期公債殖利率挑戰5%的關口。

野村證券駐雪梨利率策略師Andrew Ticehurst本週二(10月10日)表示,聯準會官員在指出”債券殖利率上升”和”金融狀況收緊”將影響他們對聯邦基金利率的看法方面似乎非常一致。市場定價表明,聯準會今年可能不會升息,不過他補充稱,可能仍存在最終”保險”升息的風險。聯準會升息週期已接近尾聲,10年期美債殖利率或已見頂。

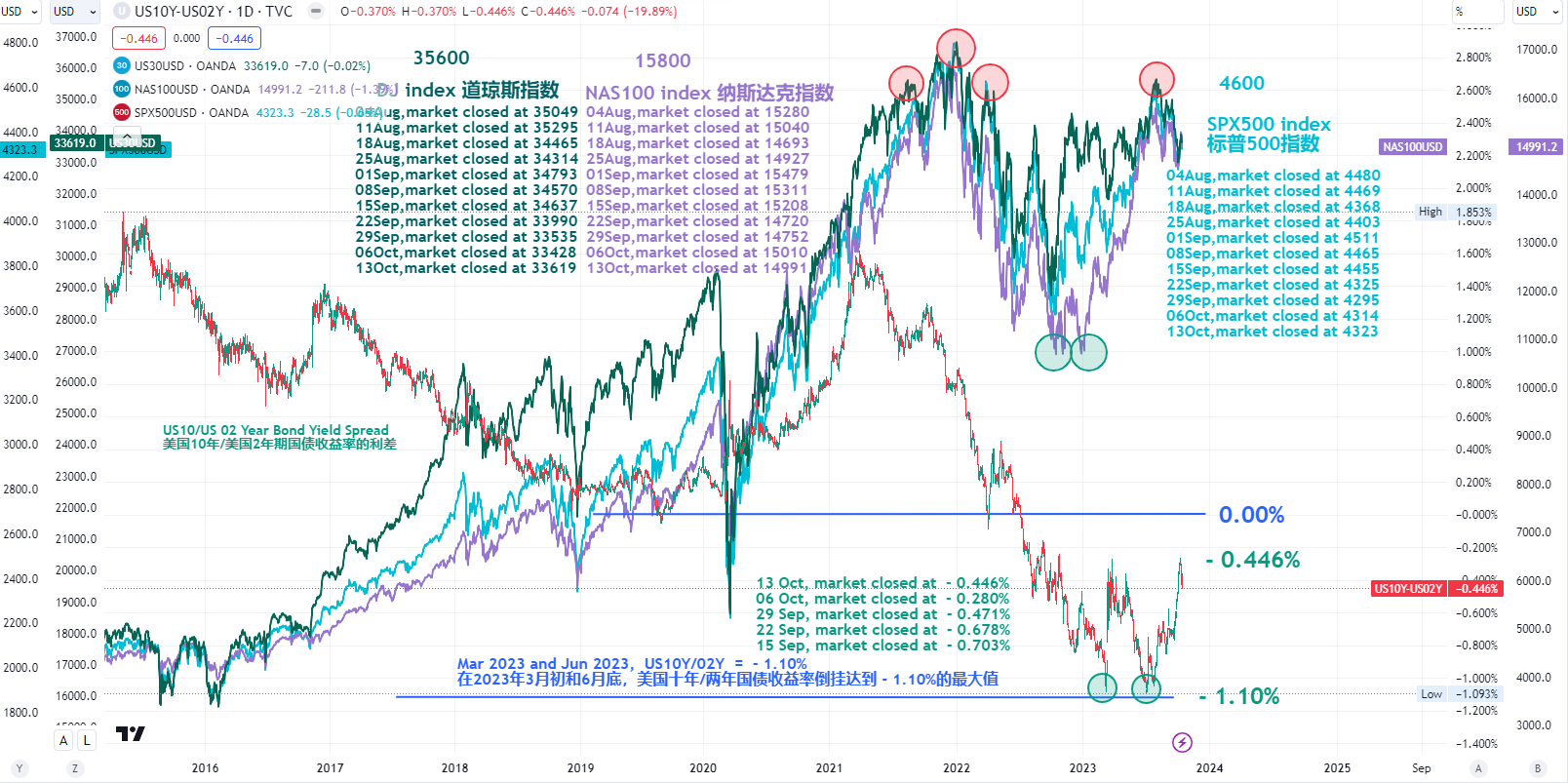

資料來源:Tradingview

已經倒掛超過一年的美國10年期/2年期國債收益率的倒掛,從上週五(10月06日)閉市時的“-0.280%”,擴大至本週五( 10月13日)閉市時的「-0.446%」。本週道瓊斯指數和標普500指數跌勢暫緩,納斯達克指數仍比上週閉市價下跌20點。

截止目前已經公佈的美國公司今年第三季的財報整體表現良好,本周道瓊斯指數,標普500指數和納斯達克斯指數分別上漲3.64%,3.17%和5.57%。日本股市日經225指數上漲5.66%,漲幅最大,其他主要國家股市以低位震盪為主,以下是過去一周的漲跌的記錄:

-

• 道瓊指數震盪上漲875點(33100 – 33975)或3.64%, 10月13日閉市價33618, 對比10月6日閉市價33428, 上漲190點

• 標普500指數震盪上漲120點(4265 – 4400)或漲3.17%, 10月13日閉市價4323, 對比10月6日閉市價4314, 上漲9點

• 那斯達克指數震盪上漲810點(14540 - 15350)或漲5.57%,10月13日閉市價14990, 對比10月6日閉市價15010, 下跌20點

• 日經225指數JP225上漲1750點(30910 - 32660)或漲5.66%, 10月13日閉市價31883, 對比10月6日閉市價31331, 上漲552點

• 澳洲標普200指數震盪上漲180點(6945 – 7125)或漲2.59%, 10月13日閉市價7018, 對比 10月6日閉市價7010, 上漲8點

• 德國DAX30指數在490點區間震盪(15075 -15565), 10月13日閉市價15145, 對比10月6日閉市價15274, 下跌129點

• 歐洲斯托克50指數在135點區間震盪(4100 – 4235), 10月13日閉市價4126, 對比10月6日閉市價4161, 下跌35點

• 英國富時100指數震盪上漲215點(7475 – 7690)或2.88%,10月13日閉市價7613, 對比 10月6日閉市價7523, 上漲90點

• 台灣股票指數震盪上漲20點(620 – 640), 10月13日閉市價632, 對比10月6日閉市價629, 微漲3點

• 中國A50股票指數在360點區間震盪(12490 - 12130), 10月13日閉市價12154, 對比10月6日閉市價12352, 下跌198點

• 香港恆生指數(HK50)在910點區間震盪(17430– 18340), 10月13日閉市價17708, 對比10月6日閉市價17673, 上漲35點

• 中國恆生企業指數在365點區間震盪(5950 – 6315), 10月13日閉市價6083, 對比10月6日閉市價6036, 上漲47點

3. 高盛表示日本央行在2025年春季前不會退出負利率,日圓維持弱勢

1)日本央行可能不會干預匯市,扭轉日圓跌勢

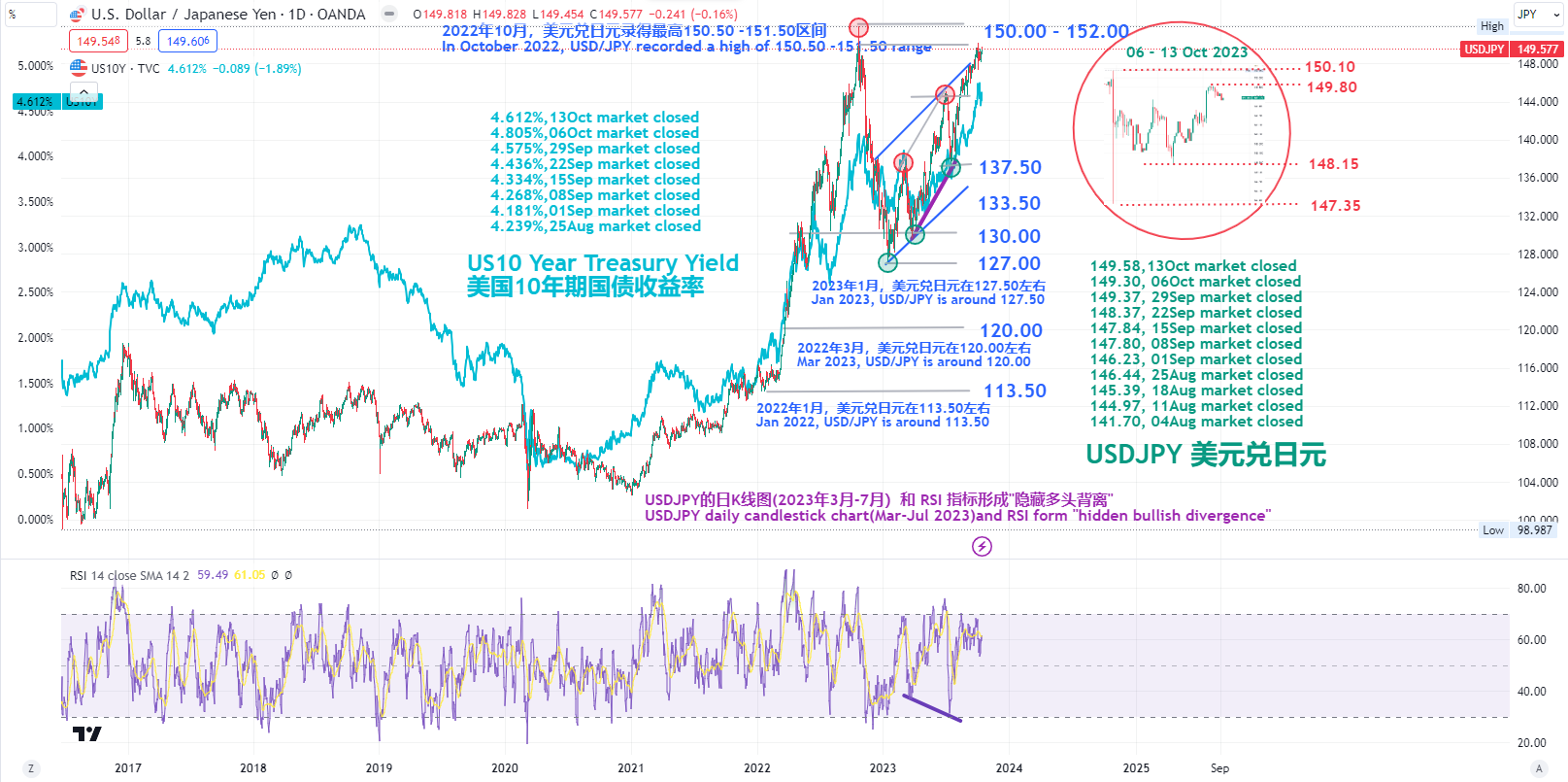

自上週末爆發的”巴以衝突”所引起的市場避險情緒的高漲,本週黃金已大漲100美元(1832-1932),而日元表現依舊疲軟, 未能顯現其往日避險貨幣的風采。日圓的疲軟,很大程度上,還是受制於”美日利差”。日本央行的堅定不移的寬鬆貨幣政策的立場,和美聯儲,以及全球主要發達國家的央行,依然基本維持“鷹派立場”,這種“基本貨幣政策的背離”導致日元“跌跌不休” 。上上週二(10月3日),隨著美元兌日圓今年首次突破150.00關口,日本央行進行了大規模的”特別”債券購買操作,以提振日圓。對此,日本央行表示,”日本央行將做出靈活的反應,例如,進行額外的日本國債直接購買。”當時美元兌日圓迅速下跌約270點左右(150.10-147.35),隨後又迅速反彈上漲,本週最高觸及149.80。

高盛本週二(10月10日)表示,日本央行在2025年春季前不會退出負利率。這也就是說,如果高盛的預測準確,日本央行可能在接下來的2024年的一整年時間,繼續維持寬鬆的貨幣政策不變。在這種情況下,除非美國經濟前景出現重大轉變,否則,日圓弱勢,或難以撼動。

三菱日聯市場主管近期(10月9日)表示,日本央行可能需要維持殖利率曲線控制(YCC)框架,以避免長期利率的突然上升。日本央行最快可能在明年1月結束負利率政策。

根據日本共同社本週二(10月10日)消息,日本央行考慮將2023/24財年核心CPI預測目標從7月的2.5%上調至接近3.0%。日本央行(BOJ)官員野口(Noguchi)對此表示,"我們別無選擇,只能上調2023財年的通膨預期",這可能會促使市場放棄對日本已經習以為常的超寬鬆貨幣政策。

有關外匯干預操作, 日本前最高貨幣外交官Naoyuki Shinohara本週一(10月9日)告訴路透社,日本可能不會尋求通過匯率干預來扭轉日元的跌勢,因為最近的下跌反映了經濟基本面。 “當日圓長期穩定下跌時,這通常是基本面驅動的趨勢。

日本當局很清楚,當日圓下跌是由經濟基本面驅動時,他們無法扭轉市場的趨勢。對於何種匯率波動被定義為’過度波動’,從而有理由進行干預,G7已開發國家之間沒有固定的規則或共同的協議。”, “但通常情況下,當你談論過度波動時,你想到的是幾天或幾週的時間範圍而不是幾個月”。

同時,也有日本其他官員持相反的態度。日本內閣官房長官松野博一上週二(10月3日)稱“過度的匯率波動不可取”,並表示“將繼續採取適當措施應對匯率波動。” 現任日本外匯事務高級外交官 Masato Kanda本週三(10月11日)表示,日圓在較長時間內持續下跌,可能需要介入。

資料來源:Tradingview

從技術上來看,美元兌日圓仍明顯處於上升趨勢中,下週,如果USDJPY能成功守住148.50的支撐位,多頭可能重新集結,屆時將為反彈至150.00以上,並進一步測試151.50-152.00區間。反之,美元兌日圓或進一步走低,那麼關注的焦點將轉向147.50-146.50區間。

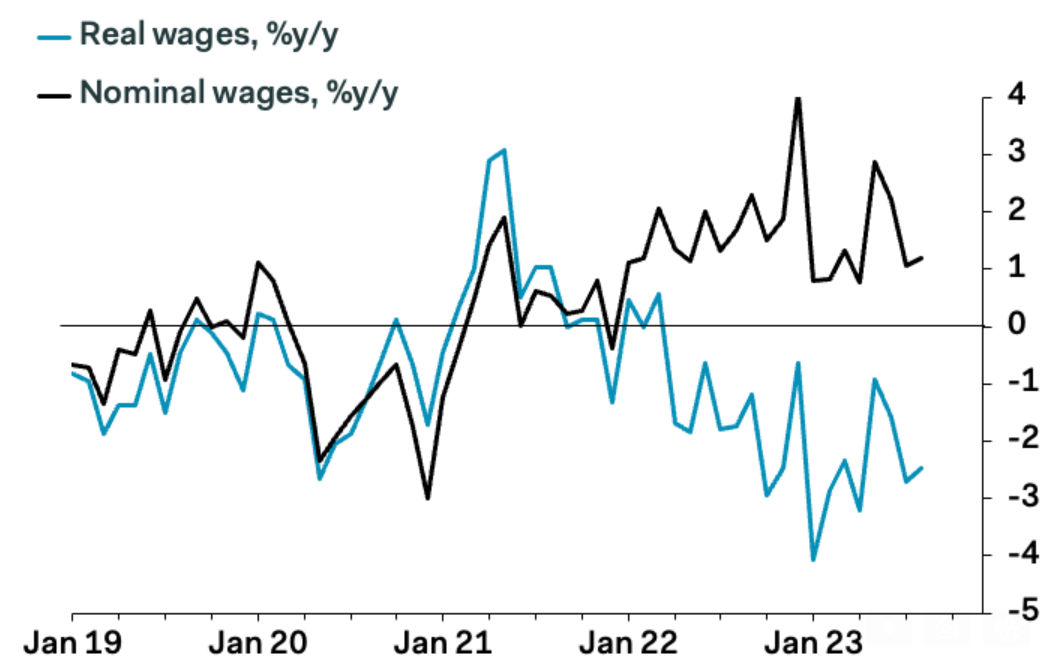

2)日本8月薪資成長依然慘淡

日本央行行長,植田和男一直強調,需要持續的實現薪資成長超過通膨,因此,2024年春季的私部門公司的勞資談判可能是日本央行貨幣政策正常化的關鍵。近期(10月6日)日本總務省公佈的日本8 月份勞動現金收入(Labor Cash Earnings),也稱名目現金收益,年比僅增長1.1%,與7 月份修正後的數字持平,低於預期的1.5 %。勞工現金收入顯示了每位標準勞工的稅前平均收入,包括加班費和獎金,但不包括持有金融資產和資本利得。收入增加將增加過度消費的壓力,因此收入的上升趨勢將引發日本經濟的通膨壓力。日本8 月實質薪資下降 2.5%,這也是連續第 17 次下降,與 7 月 2.7% 的降幅相比略有改善。當人們在努力應對生活成本上漲時,消費不太可能回升,日本勞動力需求不溫不火,低於預期,不利於日圓。

同時公佈的日本8月實際家庭支出(Overall Household Spending)下滑 2.5%,但較 7 月 5.0% 的跌幅有所改善。家庭支出是衡量家庭消費的重要標準,支出水準高低是衡量消費者樂觀情緒的指標,也是衡量經濟成長的一項重要指標,仍處於”負成長”的家庭支出,也不利於日圓。

在今年春季工會與雇主工資談判後短暫飆升後,名義工資的下降令人失望。名義薪資成長率曾在今年 5 月達到 2.9% 的峰值,也是自 1992 年 7 月以來的最高水平,隨後逐漸放緩。由於工會比沒有全職合約的工人或中小企業的工人有更大的議價能力,該數據頗具代表性。日本5 月製造業名目薪資增速已達 4.2%,8 月則回落至 1.8%。

日本金融業和房地產行業的薪資成長處於領先地位,名目薪資成長超過5%。但旅遊相關產業的加薪已降溫。住宿和餐飲服務業的薪資成長在 3 月達到高峰 13.1%,隨後在 8 月放緩至 2.1%。同樣,休閒和個人服務業的薪資成長率從 7 月的 5.6% 降至 8 月的 3.2%。 6 月份,運輸和郵政業工人的工資上漲了近 12%,而 8 月份的工資增幅則降至 2.9%。在其他行業,例如建築、醫療保健和公用事業的薪資成長速度則低於平均水準。

日本央行可能會對慘淡的薪資數據感到沮喪,這將強化日本央行的觀點,即經濟仍然需要寬鬆的貨幣政策的支持,日本消費者通膨CPI 的上升,是由成本推動,也就是源於進口成本上升,而不是由國內需求所拉動的,也還未有達到”基於薪資和物價成長”的良性循環。日本央行可能在今年第四季維持負利率,同時微調殖利率曲線控制政策。目前,日本政策制定者希望明年春季的工會薪資談判將推動更強勁的薪資成長。

資料來源:Pantheon Macro

本週,美元兌日圓USDJPY在觸及149.80後,在上週日圓的貶值,在受到”日本央行干預”後,就本週USDJPY繼續上漲1.11%的表現來看,日本央行的干預,作用不大,日圓仍然是最弱勢的貨幣之一。其它非美貨幣區間震盪下跌為主,非美貨幣兌日圓也是維持區間震盪格局為主。

其中,澳幣兌日圓及紐元兌日圓下跌幅度最大,加幣兌日圓的波動幅度最低,這和本週”巴以衝突”帶來的避險情緒升溫,油價大漲(利多加元),不利於商品貨幣的澳元和紐元有關。本週澳元兌美元,紐元兌美元下跌幅度,比其他非美貨幣來的更猛烈。以下是過去一周的漲跌記錄:

-

• USDJPY上漲165點(148.15 – 149.80),10月13日閉市價149.55, 對比 10月6日閉市價149.26, 上漲29點

• GBPJPY 在255點區間震盪(181.25 – 183.80), 10月13日閉市價181.55, 對比10月6日閉市價182.66, 下跌111點

• EURJPY 在200點區間震盪(156.50 – 158.50), 10月13日閉市價157.14, 對比 10月6日閉市價157.93, 下跌79點

• AUDJPY震盪下跌170點(95.80 – 94.10), 10月13日閉市94.13, 對比 10月6日閉市價95.29,下跌116點

• NZDJPY 震盪下跌190點(89.90– 88.00), 10月13日閉市87.99, 對比10月6日閉市價89.40, 下跌141點

• CADJPY 在100點區間震盪(108.90 – 109.90), 10月13日閉市109.43, 對比10月6日閉市價109.22, 上漲21點

• CHFJPY震盪上漲260點(163.50 – 166.10),10月13日閉市165.70, 對比10月6日閉市價164.00, 上漲170點

• SGDJPY震盪上漲90點(108.60 – 109.50), 10月13日閉市109.03, 對比10月6日閉市價109.25, 下跌22點

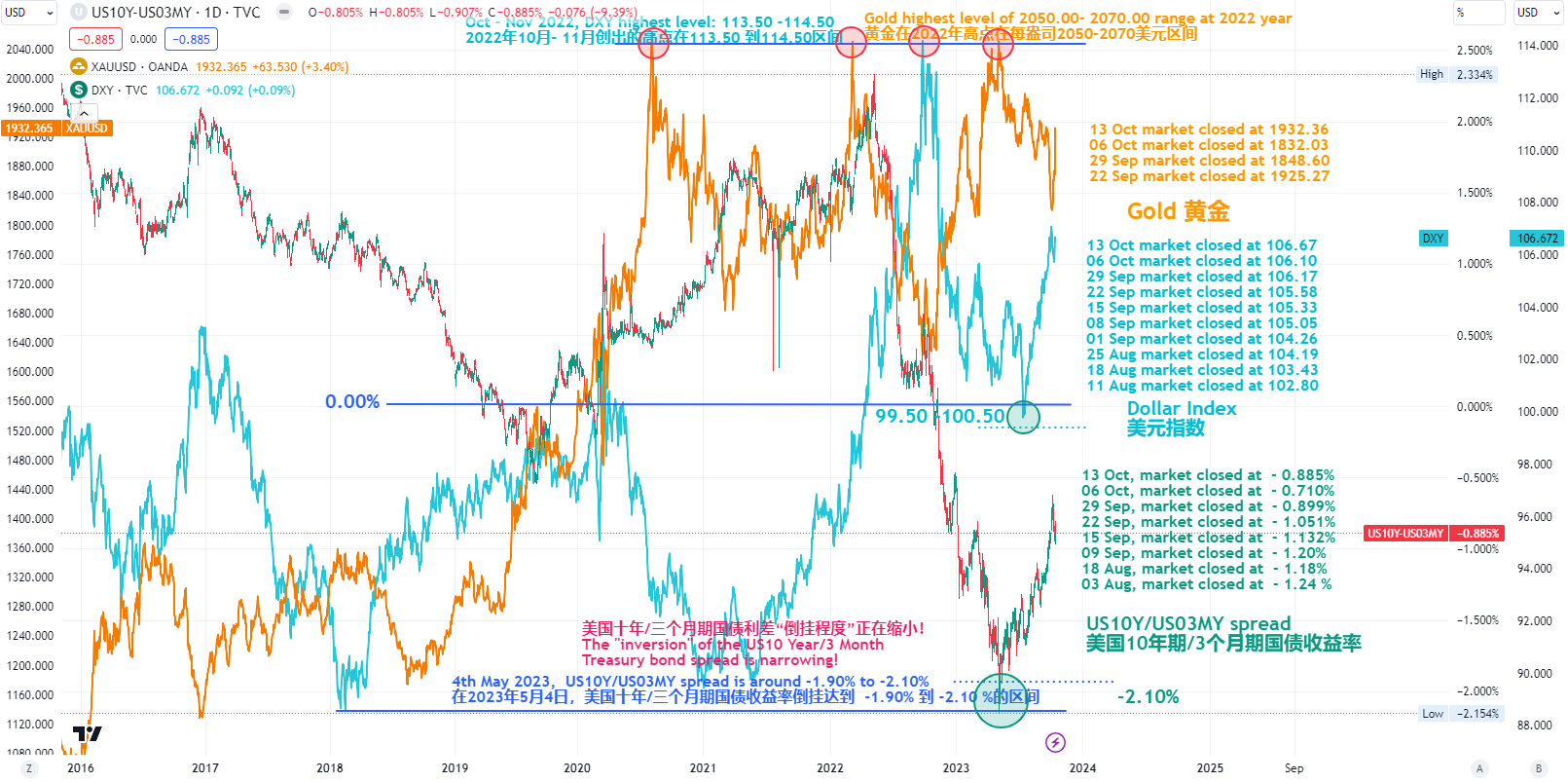

4. “巴以衝突”緊張局勢升級,黃金牛市或“捲土重來”

巴以衝突,大幅利好黃金的避險需求, 在”巴以衝突”緊張局勢升級帶來的避險刺激下, 本週黃金上演”王者歸來” ,截止週五(10月13日)收盤大漲100美元,漲幅逼近5.5%,也創下過去三年半以來的最大單週漲幅。再漲,不排除重回2050美元每盎司左右的歷史高點。反之,如果”巴以衝突”能夠很快得到很好的解決,避險情緒消退,則再次回測1850。

資料來源: Tradingview

7月中旬以來的美元指數的走強,和美國十年期/三個月期的長短期國債收益率的倒掛的“收斂”程度的縮小,顯示出的“正相關性”增強的傾向,同時也觀察到,黃金也在同一時間段,開始走低,顯示暗示,黃金和和美國十年期/三個月期的長短期國債收益率的倒掛的“收斂”程度的縮小呈“負相關性”的傾向。

美國長短期國債殖利率的收斂,或就是這波“美元開始走強,黃金開始下跌”的轉折點的“領先指標”,具體情況還需要未來繼續觀察。本週黃金的大漲100美元(從1832漲至1932)的同時,和美國十年期/三個月期的長短期國債收益率的倒掛程度又”再度加深”(從上週的-0.710% ,擴大至-0.885%)同步。

根據相關通報,以色列軍方要求加薩城所有平民,在24小時內向南撤離,截止本週日(10月15日),以色列南部城市斯代羅特三分之二居民已完成撤離。另外,以色列軍隊已經在加薩走廊附近集結了坦克,準備展開地面進攻。

以及根據以色列《耶路撒冷郵報》10月14日的相關報道,沙烏地阿拉伯暫停了美國推動的與以色列關係正常化談判,被認為是”重大外交打擊”。根據《以色列時報》10月14日的相關報道,以色列國防軍宣布將對加沙地帶實施更為廣泛的地面軍事行動計劃,擴大對加沙地帶的攻勢,包括發起“空中,海上和陸地的聯合協調攻擊” 。

隨著”巴以衝突”的不斷惡化,疊加”俄烏衝突”已經持續了一年半,仍未有效解決,兩個地區陷入戰亂,這可能有引發第三次世界大戰的風險, 黃金或仍有上漲的潛力,黃金過去五個月的跌勢(5月-9月)或已終結,黃金牛市或已經”捲土重來”。雖然美國經濟基本面穩健,以及美國通膨壓力仍在,以及聯準會的鷹派態度仍未改變,但是”中東地區”或陷入戰亂,為本來就在衰退邊緣的低迷的全球經濟帶了更深的不確定性,或削弱了聯準會長期維持高利率和繼續升息的底氣。

美國財政部長耶倫本週三(10月11日)發言表示, 美國將對伊朗制裁保持警惕,美國”絲毫沒有放鬆對伊朗石油的製裁,我們對哈馬斯和黎巴嫩真主黨也有製裁,這是我們一直在關注的問題,並利用所掌握的資訊來加強制裁”。對於伊朗制裁,不排除任何可能性, 仍認為美國經濟將實現軟著陸,美國經濟最有可能的路徑是軟著陸,但巴以衝突帶來了額外風險。

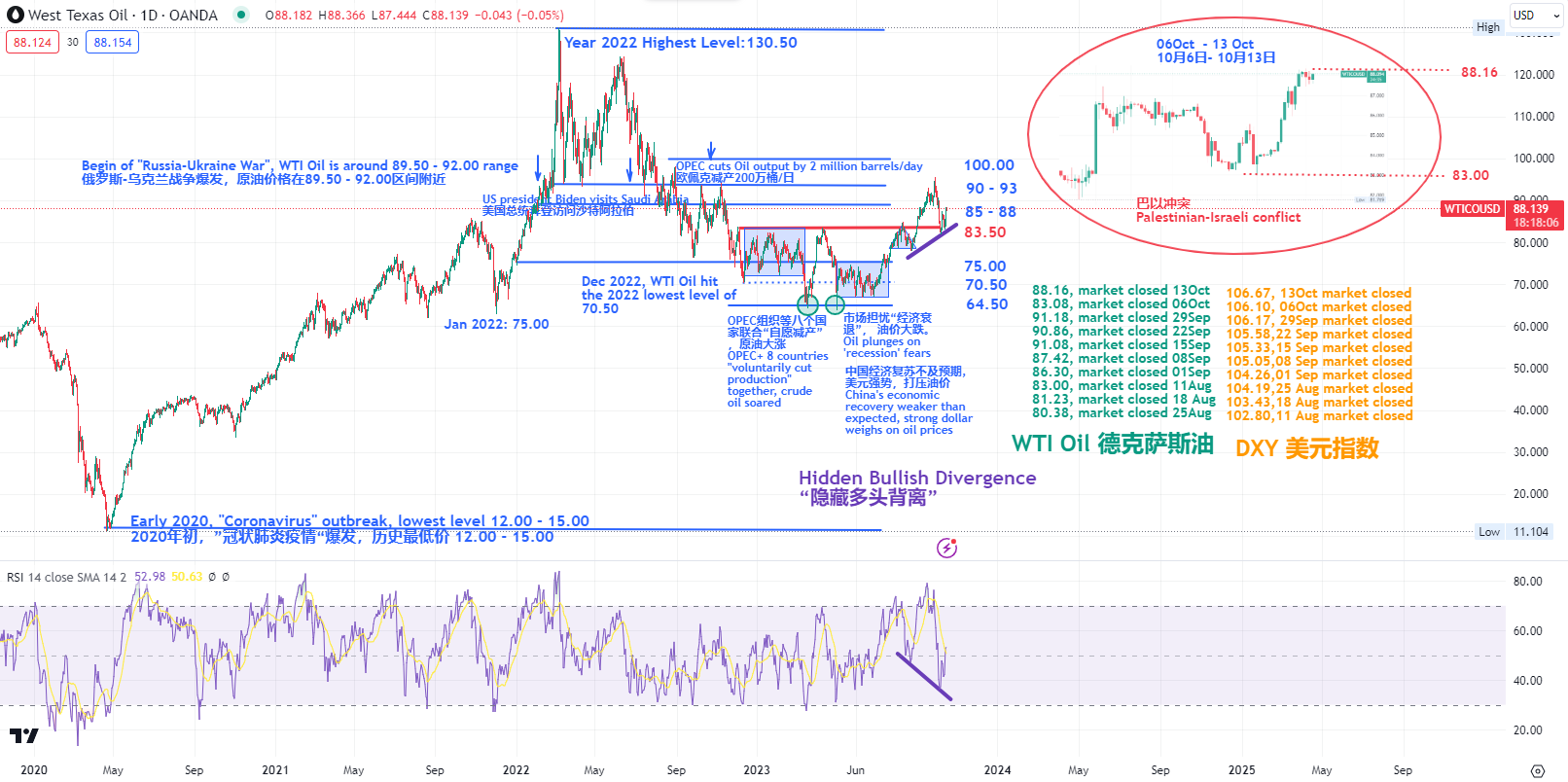

5. 國際油價今年第四季仍存上行風險

目前國際油價在90美元附近, 現在就判斷”巴以衝突”對世界經濟的影響,可能還太早,短期帶來的對油價的提振可能缺乏持續性,投資者需要密切關注哈馬斯和以色列的衝突的進展。市場擔憂美國最終將對伊朗採取更嚴格的製裁舉措,導致伊朗石油產量今年以來大幅增加趨勢逆轉,加劇今年第四季石油供應短缺。對此,美國財長耶倫(Janet L. Yellen)近期也表示,拜登政府不排除因中東衝突再起而對伊朗實施新的製裁,但尚未做出任何決定。俄羅斯總統普丁本週三(10月11日)在莫斯科舉行的”俄羅斯能源週”會議上表示,OPEC+減產將持續到2024年,甚至可能更久,並稱歐佩克+的協調將繼續確保石油市場的可預測性。 OPEC+的(減產)協議很有可能會延長,如果沒有減少石油供應,油價可能現在已經下跌到每桶50美元以下,明年可能會採取進一步措施穩定市場。

俄羅斯副總理諾瓦克本週四(10月12日)發言表示:市場十分敏感,但當前是平衡的;設定油價水平不是我們的目標,平衡市場才是; 我們將對油市上存在的許多不確定因素做出迅速反應; 全球經濟成長低於預期,影響了原油需求; 全球市場是平衡的但較為脆弱。預計今年的全球石油需求將增加240萬桶/日。

德意志銀行本週三(10月11日)表示,石油市場的上行風險將在第四季持續,然後在2024年消退,並出現小幅基本盈餘。該行預計,繼第三季石油日產量下降140萬桶之後,第四季每日石油供需缺口將達到110萬桶。德意志銀行的基本預測是,第四季布蘭特原油均價為92美元/桶,高於先前預期的85美元/桶。然而,布蘭特原油季度價格中位數相對於中間價的波動幅度為22%,足以涵蓋布蘭特原油達到100美元/桶的可能性。

本週四(10月12日)公佈的IEA月報:油價回落反映需求遭到了破壞。預計2023年全球原油需求將成長230萬桶/日,預計2024年全球原油需求成長將放緩至88萬桶/日;俄羅斯9月份的石油出口總量增加了46萬桶至760萬桶/日,其中原油出口增加了25萬桶/日。全球原油庫存降到了2017年以來的最低水準;預計2023年伊朗的石油產出增速僅次於美國;在非歐佩克+成長的推動下,預計2023年和2024年全球產量將分別增加150萬桶/日和170萬桶/日,或創歷史新高。

本週三(10月11日)公佈的EIA短期能源展望報告,將2023年美國原油需求成長預期, 從先前為13萬桶/日下調至6萬桶/日;同時預估2024年美國原油需求增速為15萬桶/日,此前為16萬桶/日。此外,報告還預計2023年第四季石油產量將達到創紀錄的1,316萬桶/日。預計2023年WTI原油價格為79.59美元/桶。

資料來源:Tradingview

本週隨著美元重回升勢, 近期和美元呈現”正相關”的油價,也重回升勢。目前,WTI原油已重新站上88.0美元上方,技術上形成的8月中旬到10月初形成的“隱藏多頭背離”,暗示油價存在反彈修正的需求,若進一步上漲,看向90.00, 反之,若失守86.00-88.00區間一線,下方空間將進一步開啟。

筆者預計國際油價可能維持於80-90美元區間,鑑於”巴以衝突”的升級或對油價的影響仍存在不確定性,短期內隨著黃金的大漲,油價傾向於跟隨金價的上漲而上漲, 但中長期來看,全球經濟前景仍低迷,通膨高企,油價大幅上行空間或有限。若”巴以衝突”升級和以及伊朗和其他中東地區國家介入衝突,未來可能有使石油價格升至每桶100美元以上的風險。

6.短期風險

隨著”巴以衝突”失控風險的上升,截止10月15日,衝突已造成4100人死亡,美國總統拜登已於10月15日明確表態稱“哈馬斯必須被清除”,同時警告以色列不要再佔領加薩。目前中東地區,尤其加薩地區已是全球焦點。油價可視為中東局勢的風向標,若戰爭風險擴大到其他中東地區,油價或進一步上漲,全球通膨壓力也進一步上漲,投資者或將進一步轉向黃金,美元,美債等避險資產,股市和其他風險資產或進一步承壓。目前,黃金大漲,油價大漲,美元重回7月中旬以來的上漲通道,日圓卻弱勢依舊,日圓是否能發揮其避險貨幣的功能也有待進一步觀察。

若”巴以衝突”戰爭風險擴大,美元本輪上漲存在被拉長的可能性,美國十年期公債殖利率有飆升至5% 以上可能, 目前在4.65%附近。另外,日本央行堅守“寬鬆的貨幣政策”,以及YCC控製曲線政策不變,歐洲區域增長乏力,中國經濟復甦不及預期,這些因素,也支撐美元繼續上漲。若美元指數再次挑戰並站穩107.30上方,美元強勢的表現或將繼續施壓全盤,USDJPY或預計再次測試150, EURUSD有望再次測試1.0450,美股再次嘗試大幅下跌的可能性也很大。

歐美方面,重點關注,下週特斯拉,高盛,台積電,美國銀行等大機構的第三季財報表現。下週二(10月17日)公佈的美國9月美國零售銷售相關數據,和下週四(10月19日)公佈的聯準會褐皮書報告。下週二(10月17日)公佈的英國9月就業變化免和失業金申請人數變化,加拿大9月消費者物價指數CPI通膨相關數據,下週三(10月18日)公佈的英國9月消費者物價指數相關數據。

亞太方面,關注下週五(10月20日)公佈的日本9月消費者物價指數, 下週五(10月20日)公佈的中國央行利率決議, 以及下週四(10月19日)公佈的澳洲儲備銀行公佈會議紀錄和澳洲9月就業人數變化和失業率相關數據。

Sandy Wang 撰

6pm SGT time, 2023 年10月15日

Published by

Sandy Wang

作為擁有十多年交易經驗的“頭寸交易者”,Sandy Wang 是OANDA 在亞太區域的其中一位市場分析師,專注於從宏觀經濟觀點和基本面分析的角度對外匯,債券,股票指數和大宗商品等多個金融工具領域的研究。其中,Sandy對“所有貨幣對之間的相互關聯性”,以及這些“貨幣對”與其它金融工具或者金融指標的相互關聯性的研究特別有興趣。Sandy 是一位有系統有條理的研究員,關注於設計和建立能夠使每一種所研究的金融工具實現盈利最大化的交易策略。她畢業於新加坡國立大學,持有新加坡金融管理局(MAS) 和澳大利亞證券投資委員會(ASIC)外匯相關執照。她常駐新加坡,於2016 年加入 OANDA,擔任外匯專家,自 2021 年以來一直為市場評論撰稿。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。