誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

納斯達克指數展望「NAS100雙週報2023年6月_2期」

-

<本期亮點>:

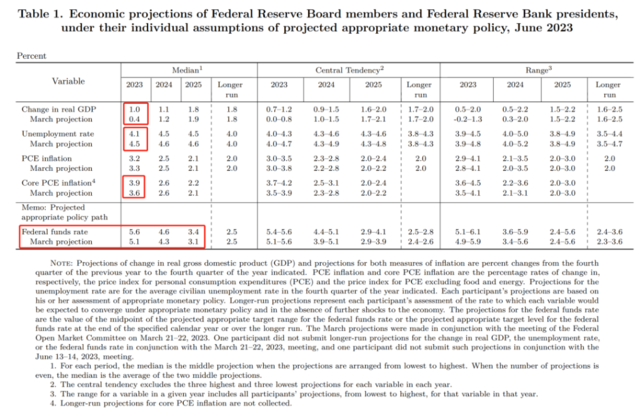

1.聯準會 6 月最新釋出之點陣圖再次上修終點利率二碼至 5.50-5.75%,比先前 3 月預期的 5.00-5.25% 更為激進,顯示美國薪資通膨黏性具有僵固性,聯準會需要更高的利率水平,才有望幫助核心通膨率進一步降低,但考量到美國勞動力市場仍舊十分強勁,估計終點利率再向上攀升二碼,亦不致引發失業率大幅上升,造成嚴重的美國經濟衰退。

2.Nasdaq 100 個股基本面觀察,根據 OANDA 實地拜訪各大科技巨頭,包括 Nvidia、AMD、微軟、美光等公司,皆正受惠生成式 AI (Generative AI) 的需求強勁,訂單能見度已經大大擴展,因 Google、微軟、亞馬遜等 CSP 業者正因 Generative AI 強勁的語言模型算力需求,當前 Generative AI 確實帶動了 Nasdaq 100 成份股的基本面顯著復甦。

3.展望 Nasdaq 100 後市,考量到美國勞動力市場的強勁,預計聯準會終點利率再向上提升二碼,也僅會小幅拉升美國失業率,不至於造成失業率大升,再加上 Generative AI 需求正形成 Nasdaq 100 的新增長點,預估 Nasdaq 100 的多頭牛市將能夠持續,短期內有可能出現漲多拉回,但多頭趨勢已不會改變。

美國經濟軟著陸機會大,Gen AI 開啟資本支出戰爭:

聯準會 6 月利率會議一如市場預期暫停升息,但 6 月最新釋出之點陣圖 (Dot Plot) 卻再次上修終點利率 (Terminal Rate) 二碼 (50BP) 至 5.50-5.75%,比先前 3 月預期的 5.00-5.25% 更為激進,顯示美國薪資通膨黏性具有僵固性,聯準會需要更高的利率水平,才有望幫助核心通膨率進一步降低,但考量到美國勞動力市場仍舊十分強勁,估計終點利率再向上攀升二碼,亦不致引發失業率大幅上升,造成嚴重的美國經濟衰退,本輪升息循環估計將能夠實現美國經濟「軟著陸」。聯準會 6 月相較 3 月,有以下 4 大變化:

-

1.上調 2023 年經濟增長預期,由 0.4% 至 1.0%;

2.下調 2023 年失業率預期,由 4.5% 至 4.1%;

3.上調 2023 年核心 PCE 通膨率預期,由 3.6% 至 3.9%;

4.上調 2023 年聯邦基金利率預期,由 5.1% 至 5.6%。

而針對 Nasdaq 100 的個股基本面,根據 OANDA 實地拜訪各大科技巨頭,包括 Nvidia、AMD、微軟、美光等公司,皆正受惠生成式 AI (Generative AI) 的需求強勁,訂單能見度已經大大擴展,因 Google、微軟、亞馬遜等 CSP 業者正因 Generative AI 強勁的語言模型算力需求,而將公司的資本支出 (CAPEX) 預算轉移至購買 AI 伺服器,故當前 Generative AI 確實帶動了 Nasdaq 100 成份股的基本面顯著復甦。

展望 Nasdaq 100 後市,雖然聯準會預計將於 2023 下半年再擴大升息二碼,且預計年內「不降息」,但考量到美國勞動力市場的強勁,預計終點利率再向上提升二碼,也僅會小幅拉升美國失業率,不至於造成失業率大升、進而引發經濟衰退,再加上 Generative AI 需求正形成 Nasdaq 100 的新增長點,預估 Nasdaq 100 的多頭牛市將能夠持續,短期內有可能出現漲多拉回,但多頭趨勢已不會改變。

Nasdaq 100 日線走勢圖 資料來源:Tradingview 資料日期:2023/6/16

總經分析:

一.聯準會上修終點利率,鮑爾記者會釋 6 大政策重點:

聯準會 6 月會議釋出經濟預測概要 (Summary of Economic Projections, SEP),下調 2023 年失業率,上調 GDP 增長和核心 PCE,折射出強勁的美國經濟展望,故也因此支持聯準會再次上修終點利率二碼,至基準利率 5.50-5.7%,暗示 2023 下半年還將升息二碼。聯準會 6 月 SEP 顯示:

-

•2023 和 2024 年 GDP 增長預期中值為 1.0% 和 1.1%,前值分別為 0.4% 和 1.2%;

•2023-2025 年失業率預期中值為 4.1%、4.5% 和 4.5%,前值分別為 4.5%、4.6% 和 4.6%;

•2023-2025 年核心 PCE 預期中值為 3.9%、2.6% 和 2.2%,前值分別為 3.6%、2.6% 和 2.1%。

聯準會 6 月釋出之 SEP 資料來源:Fed 資料日期:2023/6/14

聯準會主席鮑爾 (Jerome Powell) 會後表示擔心核心通膨的韌性,認為本次 6 月並非是「跳過」升息,更多的是放緩緊縮節奏。

以下為投資人整理鮑爾在 6 月會議記者會上的 6 大重點:

-

1.幾乎所有政策制定者都認為今年進一步升息是合適的,當前已經非常接近對美國經濟具有限制性的利率,7 月會議將根據情況決定是否升息,重申今年不會降息。

2.整體通膨有所緩和,通膨預期維持穩定,但是美國核心 PCE 通膨並沒有取得明顯的進展。

3.勞動力市場表現非同尋常的韌性,是驅動美國經濟的引擎。

4.對於經濟方面,認為勞動力市場的支撐有利於美國經濟實現軟著陸。

5.美國房市見底,且存在反彈趨勢。

6.商業地產的壓力不會延伸造成系統性問題。

而關於未來的利率決策,鮑爾關於繼續升息的討論也不多,但強調 2023 年不降息,而 2024 年通膨回落後可能降息;關於經濟和通膨前景,鮑爾在記者會上的表示也沒有超越 SEP,認為美國經濟軟著陸仍有可能。

二.Generative AI 帶動科技股內部預算轉移,AI 資本支出擴大:

據 1Q23 財報顯示,美國四大雲端巨頭微軟、Google、亞馬遜、META 四家公司的合計資本支出年增率下降 4%,為四年來首次出現年增率下降,顯示在美國經濟放緩的趨勢裡,雲端巨頭也不免需要樽節支出,但由於生成式 AI (Generative AI) 的需求強勁,帶動美國科技公司內部普遍出現「預算移轉 (Budget Shift)」,即雖然資本支出下滑,但資本支出對於 AI 的投資卻是不減反增,科技公司挪用其他預算,優先投資 AI。由於聯準會的高利率壓力,故各家科技公司不再擴大資本支出,反而正在對支出採取保守態度,但 Generative AI 已經引爆戰備戰爭,故雲端巨頭需要投資 Nvidia H100 這類昂貴晶片,以支持生成式 AI產品,這意味著資料中心支出中其他部分的費用,就將需要削減。

Nvidia 的優勢在於為旗下 GPI 產品為 AI 提供了強大的算力能量,而隨著 ChatGPT 技術的火爆,目前 Google、微軟、亞馬遜、META 等科技巨頭都正在競相打造生成式 AI 產品,故 Nvidia H100 GPU 晶片就成了不可或缺的必需品。

例如 Google 計劃在龐大的搜尋業務中添加聊天機器人功能,僅此一項就可能成本不菲,如果 Google 所有 AI 搜尋請求都使用 Nvidia 的 GPU 晶片驅動,那麼這意味著資本支出增加 800 億美元,雖然 Google 將使用自研 TPU 晶片滿足其中一部分運算需求,但相信大部分比例仍將需要採購 GPU 晶片。

根據 OANDA 實地前往美國拜訪各大科技巨頭,今年隨著時間的推進,對去年激增的晶片採購逐漸消化,其他數據中心晶片製造商很可能會受益,例如 AMD 的 AI 機會「看起來是最初評估的數倍」,先前預計 2024 年 AMD 的 AI 業務 收入為 1 億美元,但現在這個數字預計將落在 4 億至 5 億美元之間。

估值分析:

據 Bloomberg 截至 6 月 16 日數據顯示,Nasdaq 100 指數未來 12 個月期預估本益比 (Forward 12 months P/E Ratio) 已來到 29.62 倍,估值水平確實偏高,故短線上確實浮現了漲多拉回的壓力。但以中、長線看,當前美國經濟仍具有強大韌性,再加上 Generative AI 帶來的新需求刺激已經展開,預計美國經濟只要能夠避開經濟衰退,那麼在 Generative AI 的增長帶動下,預計 Nasdaq 100 成份股即將進入每股盈餘 (EPS) 的上修循環,這將幫助收斂 Nasdaq 100 估值。

| P/E Ratio | |||

|---|---|---|---|

| Index | 6/16/23 | Year ago | Forward 12 mons |

| Dow Jones | 22.87 | 16.88 | 18.35 |

| S&P 500 | 19.86 | 21.03 | 20.26 |

| NASDAQ 100 | 31.88 | 22.86 | 29.62 |

| Russell 2000 | 29.92 | 39.97 | 24.78 |

資料來源:Bloomberg 資料日期:2023/6/16

Nasdaq 100 後市:

聯準會 (Fed) 本輪升息循環已接近尾聲,雖然 6 月利率會議再次上調終點利率二碼 (50BP),但這不影響聯準會已接近升息尾聲的事實,升息循環通常會對科技股構成估值下修的壓力,但估值下修最猛烈的那一段路,通常是來自於升息終點的不確定性,但當前本輪升息循環的終點利率並未上移太多,且美國經濟基本面仍舊非常強勁,故相信即使終點利率再向上攀升二碼,亦不致引發失業率大幅上升,造成嚴重的美國經濟衰退,美國經濟相當有機會能夠實現軟著陸。由於核心通膨率的嚴重黏性,促使聯準會在 6 月會議上再次拉升終點利率,希望透過拉升失業率,來達到降低薪資通膨增長的目的,雖然有不少市場經濟學家認為,聯準會高壓升息勢將引起嚴重的經濟衰退,但值得注意的是,當前聯準會基準利率已高達 5.0% 以上,失業率卻仍是穩定在 4.0% 下方,這足以說明美國勞動力市場正具有強大需求,雖然利率水平極高,但不至於在短期內忽然導致勞動力市場需求消失、造成失業率大幅走揚。

展望 Nasdaq 100 後市,受惠於勞動力市場的韌性,雖然美國經濟在 2023 下半年仍將繼續放緩,但相信不致引起硬衰退 (Hard Landing) 程度的經濟衰退,而經濟衰退若可以避免,那麼 Nasdaq 100 成份股的營收、每股盈餘 (EPS) 就將不至於再出現大幅下修,且考量到 Nasdaq 100 成份股正受惠於 Generative AI 廣泛的語言模型訓練需求,這正形成 Nasdaq 100 的新增長點,短期內 Nasdaq 100 有可能出現漲多拉回,但預計多頭牛市的趨勢已經確立。

Published by

OANDA Lab

透過CFD差價合約交易納斯達克100指數

納斯達克100指數由納斯達克股票交易所於1985年1月31日創立,它是美國的三大股價指數之一,有時被簡稱為“納指100”,英文名稱為“NASDAQ-100 ”。它由100個在納斯達克股票交易所上市的公司(市值前100的非金融公司)發行的103支股票組成。由於這些公司大多是科技公司,因此該指數也被視為美國科技業行情的晴雨表。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。