誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

美元連漲八週創近半年新高,日本“負利率結束”開始倒計時?

-

摘要:

美元指數連漲八週並再次突破105關口,創近半年新高; 匯豐銀行看漲美元至明年第一季度; 近期美元強勢的原因; 強勢美元對美國經濟和新興市場的影響; 美國8月非製造業採購經理人指數創今年3月以來新高; 美聯儲經濟狀況褐皮書主要內容; 美債收益率全面上漲,道瓊指數再次跌破35000; 蘋果公司領跌科技股,納斯達克指數走勢脆弱; 日本“負利率政策”或成為歷史,日本官員口頭乾預日元的貶值; 在日本央行“政策轉向”之前,美元兌日元的走勢或繼續跟隨“美日利差”;日本因資本支出和消費疲軟而下調第二季度GDP; 中國8月外匯儲備降幅超預期;中國出口繼續受到全球需求疲軟的打擊; 離岸人民幣和日元同步貶值傾向明顯;澳大利亞央行9月利率會議維持4.10%基準利率不變; 美國汽車工會或在9月14日罷工,油價震盪加劇。

1. 美元創近九年來最長周線連漲

1)美元指數連漲八週,並再次突破105關口,創近半年新高

本週,美元指數不僅突破105的重要心理關口,並在本週五(9月8日)閉市價停在105.05,這也是該指數在今年第二次準備上攻105, 去年美元指數高點在114.50左右。上一次,美元指數在105上下盤整,還是發生在今年2月24日到3月10日, 大概有兩週的時間,當時的3月7日(週二)左右,美聯儲主席鮑威爾在美國國會聽證會上表達了”極端鷹派”的立場,表示”對抗通脹一定會堅持到底”,市場對於美聯儲“緊縮貨幣政策”的預期增強, 之後美元指數很快在3月8日觸及今年年內105.88的新高點。僅僅過了兩天,在3月9日到3月12日的(週四到週日)四天的時間,就爆發了矽谷銀行(SVB),銀門資本(Silvergate),標誌銀行(Signature Bank )銀行這三家美國中小型銀行的破產(或被收購)的事件。儘管美國政府迅速出台了一系列措施拯救和安撫市場,VIX指數(Volatility S&P500 Index)在3月13日(週一)還是大幅飆升,一度觸及30.80的非理性極度恐慌的高點。

很多美國銀行股,例如,第一共和銀行(First Republic Bank), 西部聯盟(Western Alliance Bank), 西太平洋合眾銀行(PacWest Bank) 和大都會銀行(Metropolitan Bank),也在3月13(週一)左右,還是出現了暴跌55%-75%慘烈行情,這導致市場預期美聯儲關注的焦點轉向“金融穩定”,暫緩“ 對抗通脹”, 在利率預期大幅轉向的預期下,美國長期和短期國債利率分別不同程度的急劇下降, 迅速拉低了美元,從105.50左右迅速跌至4月中旬的100.50左右。

資料來源:Tradingview

美元指數的日線圖顯示,價格於3月8日觸及105.88(A點)後大幅回落,7月15日左右最低下探99.50(D點)後止跌並構成了AB= CD的看漲模式,之後不斷上漲,目前價格正試圖測試105.00-105.15區間壓力,進一步漲破則多頭目標將指向今年3月8日左右創下的高點105.88。

另外,美元指數的周K線圖和RSI 指標在2021年5月到2023年7月,和從2022年1月到2023年7月, 兩次形成“隱藏多頭背離”技術形態依然支撐美元,一旦有效突破105.88,美元多頭將或大幅漲至107.50-109.50區間,甚至更高的110.00左右!但也需要警惕,若再次在105關口附近受阻,或隨時有回落修正的需求。

2)匯豐銀行看漲美元至明年第一季度

本週四(9月7日),美元指數再次突破105.00, 同时創下追溯自2005年的數據以來最長的連續上漲趨勢,也是自2014年10月以來最長的周線連漲紀錄的7根“連陽”的K線!根據本週五(9月8日)彭博社的消息, 匯豐銀行公佈對2024年的美元預測,“由於全球經濟預期疲弱,明年美元將進一步走強。”,也就是看漲美元。匯豐銀行的策略師在一份報告中指出,“王者美元已經捲土重來,其主導地位可能會持續更長時間。“, 美元走強的理由是:第一, “由於歐洲和中國經濟增長放緩,壓抑風險情緒並推動與美國經濟相關的資產需求”, 第二,“隨著緊縮政策開始發揮作用,全球增長增長前景不穩,應該會進一步有利於美元。”, 第三,美國經濟富有彈性, “隨著緊縮政策開始生效,全球增長前景的減弱將對美元更加有利。” 第四,“儘管美國國債收益率預計會下降,但其他經濟體進一步降息的影響可能會更大,從而支撐美元”,”即使全球前景變得黯淡,美國看起來也相對更具吸引力,且美元能夠承受美聯儲的任何寬鬆政策週期。”

匯豐銀行預期,在2024年第一季度,歐元兌美元匯率將跌至1.03,之前的估計為1.15;美元兌日元在同一時期可能會跌至148 ,之前的預估為132。本週五(9月8日)EURUSD和USDJPY的市場閉市報價分別是 1.0697 和147.75。

3)近期美元強勢的原因

近期油價大漲,在美聯儲可能繼續鷹派加息預期增強,主要發達國家經濟衰退風險增大,避險需求升溫的背景下,美元資產,可能繼續受到追捧。細究本輪美元強勢上漲的原因,筆者總結,可能有以下幾個:第一,美聯儲大幅加息,對抗通脹,擴大了美元相對於其它非美貨幣的利差,支持美元匯率,目前美元的基準利率區間的5.25-5.50%,也是發達國家央行中最高的。最近油價的飆漲,也加強了市場對於美國通脹反彈的擔憂,增強了市場對於美聯儲繼續緊縮維持貨幣政策的預期,美聯儲或11月再加息一次至5.50%-5.75%的預期仍未有排除。

第二,美國8月通脹相關的數據,包括CPI,PCE,PPI,和零售銷售等等,集體回升,疊加(在OPEC和俄羅斯繼續推行其減產政策到今年年底的影響下)油價重啟大幅上漲,美國物價通脹形勢或重新抬頭,市場對於美聯儲“緊縮的貨幣政策”維持更長時間的預期增強。

第三,美國經濟“彈性十足”, 基本面超強阻礙美元貶值,美國近期公佈的一系列經濟數據,相對好於歐元區,英國,日本和中國等其他國家和地區,同時也為美國經濟軟著陸的預期提供了更多支持。另外歐元區國家,英國,日本和中國等主要國家都面臨各自的經濟問題(或者說,美國的經濟問題相對於這些國家來說,相對較小),導致這些國家的匯率相對於美元承壓,支撐了美元匯率。根據亞特蘭大聯儲近期發布的一項受到廣泛關注的非官方預測,美國第三季度GDP折合成年率將增長5.6%, 遠超疫情大流行後任何一個時期的數據。作為歐元區的“經濟火車頭”的德國經濟前景或將進一步惡化,根據基爾世界經濟研究所(IfW)9月6日發布最新預測稱,預計今年德國GDP將萎縮0.5%,這與夏季預測的萎縮0.3%相比略有下調。

第四,目前“俄烏戰爭”相關的地緣政治緊張和戰爭局勢或有再升級的風險。當市場風險情緒升溫時,投資者或出於避險需求買入美元。 “俄烏衝突”自去年2月底爆發以來,已經持續一年半的時間,但至今沒有停戰的跡象。根據美國國防部9月7日發布的一份聲明,美國宣布了一項新的安全援助計劃,並向烏克蘭提供價值6億美元額外安全援助,用以支持烏克蘭的戰事需求。美國國防部9月6日發佈公告稱,美國將向烏克蘭提供價值1.75億美元的額外援助,其中包括貧鈾彈(用於主戰坦克)。此外,援助計劃還包括防空裝備、火砲彈藥等。烏克蘭情報負責人布達諾夫(Kyrylo Budanov)本週六(9月9日)表示,烏克蘭的反攻未來幾個月將繼續,無論天氣多麼惡劣。根據BBC的美國合作夥伴哥倫比亞廣播公司(CBS)9月5日的消息,朝鮮領導人金正恩計劃本月前往俄羅斯,與普京總統會晤。兩位領導人將討論朝鮮是否有可能向莫斯科提供武器,以支持其在烏克蘭的戰爭。

第五,如果出現全球經濟衰退,或將有更大規模的買盤湧入美元尋求避險。

4)強勢美元對美國經濟和新興市場的影響

由於美元在全球國際支付結算,全球外匯交易、外匯儲備系統中依然佔據主導地位,因此美元走勢,可能會對全球經濟產生影響,是投資者在決策中不能忽視的一項重要因素。這裡簡單討論一下,美元走強對美國和新興市場國家的影響。對於美國自身來說,強勢美元,增強了美元的購買力,部分緩解了本國自身的通脹壓力,但也可能導致貿易赤字加劇,和部分跨國企業盈利下滑的影響。首先,美元升值,購買力上升,美國購買進口商品的成本下降,這在一定程度上,可能緩解美國的通脹壓力; 其次,在貿易方面,美元升值可能導緻美國進口增加,但同時,也可能面臨出口動能減弱的壓力,出口減少,進而導致本國貿易赤字加劇;第三,對於美國跨國公司來說,海外收益可能面臨更大的匯率風險。在標普500指數企業收益中,約有一半來自海外,隨著美元的升值,匯兌損失,可能使部分企業的盈利趨於下降。

對於新興市場來說,強勢美元,會造成非美貨幣貶值加劇,進出口貿易下滑,通脹上行壓力增大,償還債務的壓力增加,外資撤離等風險。首先,一般來說,美元升值,往往會使新興市場國家的貨幣匯率承壓,使得以非美元計價的國家的本幣貶值,能夠提振“出口” 。

第二,美元升值造成新興市場國家企業信用下滑,金融環境惡化,為保住市場份額,越來越多的新興市場國家和發達國家加入貨幣貶值的陣營,極易陷入貨幣競相貶值的漩渦,加劇全球貿易和貨幣摩擦,整體貿易可能下滑。

第三,新興市場國家從美國進口商品的價格上升,可能加劇國內通貨膨脹壓力。

第四,對於背負美元負債的新興市場國家或者企業來說,美元走高,意味著需要償還的債務壓力增加。

第五,如果本幣兌美元出現明顯的貶值,還可能會導致外資撤離,加劇金融市場動盪,較弱的新興市場國家經濟或步入衰退,資產泡沫破裂。第六,美元長期“牛市”,還可能誘發新興市場國家債務危機或金融危機。

回顧歷史,在1993年至2001年美元升值週期期間,先後爆發了1995年墨西哥金融危機,1997年東南亞金融危機,1999年巴西金融危機及2000年阿根庭債務危機。

對於全球來說,以美元計價的大宗商品價格伴隨美元走強而下降,導致依賴天然資源出口的發展經濟體財政收入銳減和主權債務膨脹,並加劇全球輸入性通縮風險。

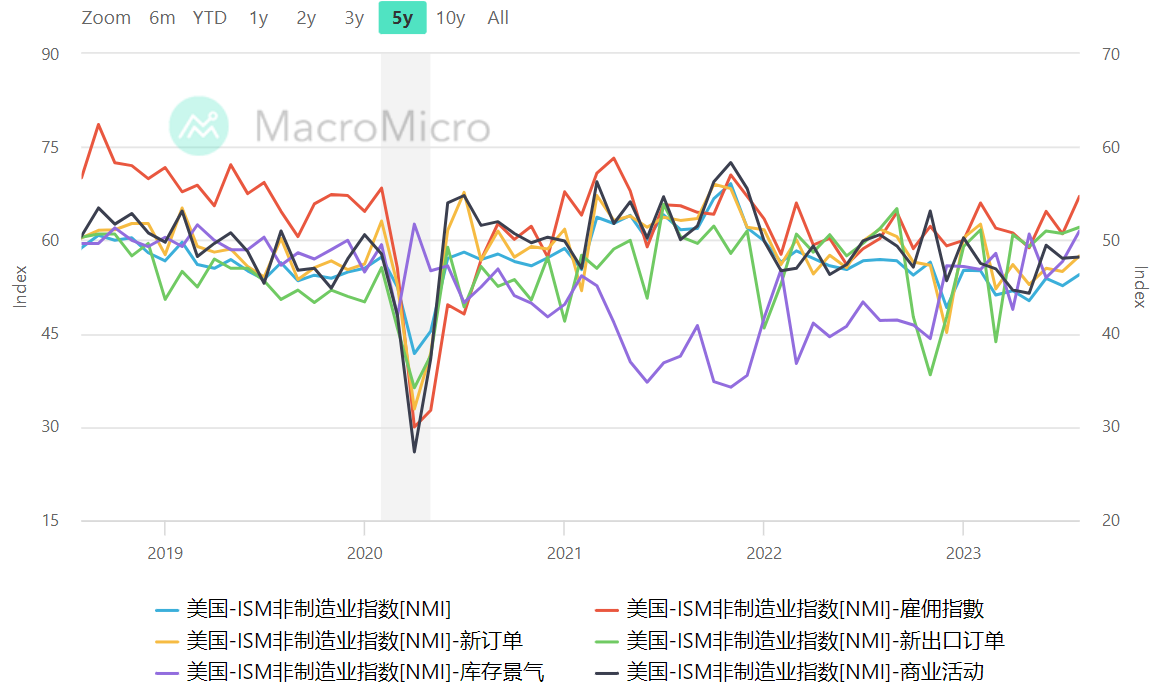

5)美國8月非製造業採購經理人指數創今年3月以來新高

本週三(9月6日)公佈的美國8月ISM非製造業PMI指數錄得54.5,好於預期的52.5,和前值52.7,並創下今年3月以來新高。同時公佈的美國8月ISM非製造業就業指數為54.7,也好於前值的50.7,以及美國8月ISM非製造業物價指數錄得58.9,好於前值的56.8;同一天公佈的美國8月標普全球服務業PMI(終值)錄得50.5,微低於預期為51和前值為51; 美國8月標普全球綜合PMI(終值)錄得50.2,微低於預期的50.4和前值的50.4, 但都高於50的榮枯線。根據2017-2021年相關數據,服務業占美國GDP的比重高達80%以上,服務業作為美國經濟的主要組成,服務業經濟活動的穩健擴張,帶動美國服務業就業和服務業相關的物價堅挺,進一步緩解了市場對美國經濟增長或放緩的擔憂,這也美聯儲繼續加息,保持鷹派政策的底氣。該數據公佈的當天,波士頓聯儲主席柯林斯稱不排除需要更多的加息。

資料來源:財經M平方,美國非製造業PMI相關數據,自今年7月以來,總體維持反彈上行的態勢。

•本週三(9月6日),波士頓聯儲主席柯林斯表示,美聯儲必須在降低通脹和經濟過度放緩之間取得平衡,“政策制定者在製定政策時要有耐心”,並稱需要更多證據讓她相信通脹已得到控制“, 美聯儲可能“接近甚至處於利率峰值”。然而,她指出,可能需要更多的加息,這取決於數據的變化。”,“總體而言,在這種不確定的經濟環境下,我們有能力謹慎行事,認識到風險,同時依賴數據,並根據情況進行靈活調整。”

•本週二(9月5日)美聯儲理事克里斯托弗·沃勒Christopher Waller(他被認為是製定利率政策的聯邦公開市場委員會中立場較為鷹派的成員之一,他通常傾向於收緊貨幣政策和提高利率)在接受采訪表示,最近一輪強勁的經濟數據將為美聯儲贏得時間,以決定是否需要進一步加息以控制通脹。當被問及加息是否會停止時,沃勒強調將“取決於數據”。他還表示,“如果美聯儲確有必要再加息一次,就業市場不會因此造成很大損害,美國經濟也不會一定陷入衰退。”,就業市場開始出現疲軟跡象, 失業率上升並不令人意外, 數據看起來有利於經濟軟著陸,國債收益率可能已經達到了合理水平。

波士頓聯儲主席柯林斯和美聯儲理事沃勒的觀點,與美聯儲主席鮑威爾在8月25日的Jackson Hole會議上的發言相吻合,都表示要“保持耐心和謹慎看待近期通脹的積極進展”,並準備在必要時同意進一步加息。目前,市場普遍認為美聯儲將在9月21日凌晨2點左右公佈的9月貨幣政策會議上按兵不動,但對11月和12月會議美聯儲是否繼續加息的決策分歧較大。例如,高盛集團預計,美聯儲加息行動已經結束和預計美聯儲可能會在2024年第二季度才會開始緩慢的每個季度降息25個基點,但美國銀行大膽預計美聯儲11月將加息25基點。

6)美聯儲經濟狀況褐皮書主要內容

本週三(9月3日),美聯儲公佈了最新一版截至8月28日的經濟褐皮書,其中一些內容如下:在過去的7月和8月,美國大多數地區經濟溫和增長,就業市場增長放緩,許多企業預計近期工資增長將普遍放緩。大多數地區報告稱,價格增長總體放緩,製造業和消費品行業的放緩速度更快。消費者在旅遊方面的支出高於預期,零售支出繼續放緩。全國就業增長發力,大多數地區的勞動力成本壓力加劇,企業預計工資增速將在短期內放緩。一些地區有證據表明,消費者已經耗盡了過剩的儲蓄,更多地轉向借貸來為購買融資。大多數地區表示消費者貸款餘額增加,一些地區報告了消費信貸逾期率的上升。本週,美元指數大幅上漲,並突破了105.00的重要心理價位,並錄得從7月中旬的最低99.50左右,開啟的連續八週上漲,最高觸及105.15,上漲幅度約5.68%, 以下是自9月初以來的漲跌記錄:

-

•DXY美元指數震盪上漲185點(103.30 – 105.15 )或漲1.79%, 9月8日閉市價105.15, 對比9月1日閉市價104.26, 漲89點

•EURUSD震盪下跌195點(1.0880 - 1.0685)或跌1.79%, 9月8日閉市價1.0697, 對比9月1日閉市價1.0773, 跌76點

•GBPUSD震盪下跌260點(1.2710 - 1.2450)或跌2.05%, 9月8日閉市價1.2460, 對比9月1日閉市價1.2586, 跌126點

•AUDUSD震盪下跌170點 (0.6520 - 0.6350) 或跌2.61%,9月8日閉市價0.6372, 對比9月1日閉市價0.6445, 跌73點

•NZDUSD震盪下跌155點(0.6010 – 0.5855)或跌2.58%,9月8日閉市價0.5882, 對比9月1日閉市價0.5938, 跌56點

•USDJPY震盪上漲330點(144.50 - 147.80)或漲2.28%, 9月8日閉市價147.75, 對比9月1日閉市價146.17, 漲158點

•USDCHF 震盪上漲150點(0.8795 - 0.8945)或漲1.71%,9月8日閉市價0.8927, 對比 9月1日閉市價0.8856, 漲71點

•USDCAD 震盪上漲200點(1.3495 - 1.3695)或漲1.48%,9月8日閉市價1.3640, 對比9月1日閉市價1.3589,漲51點

•USDCNH 震盪上漲1220點(7.2450 - 7.3670)或漲1.68%,9月8日閉市價7.3632, 對比9月1日閉市價7.2632, 漲1000點

•USDSGD 震盪上漲190點(1.3470-1.3660)或漲1.41%,9月8日閉市價1.3646, 對比9月1日閉市價1.3540, 漲106點

•Gold震盪下跌37美元每盎司 (1952.50 – 1915.50),9月8日閉市價1918.94, 對比9月1日閉市價1939.69, 跌20.75美元每盎司

•比特幣震盪下跌2270點(27550 – 25280),9月8日閉市價25871, 對比9月1日閉市價25723, 漲148點

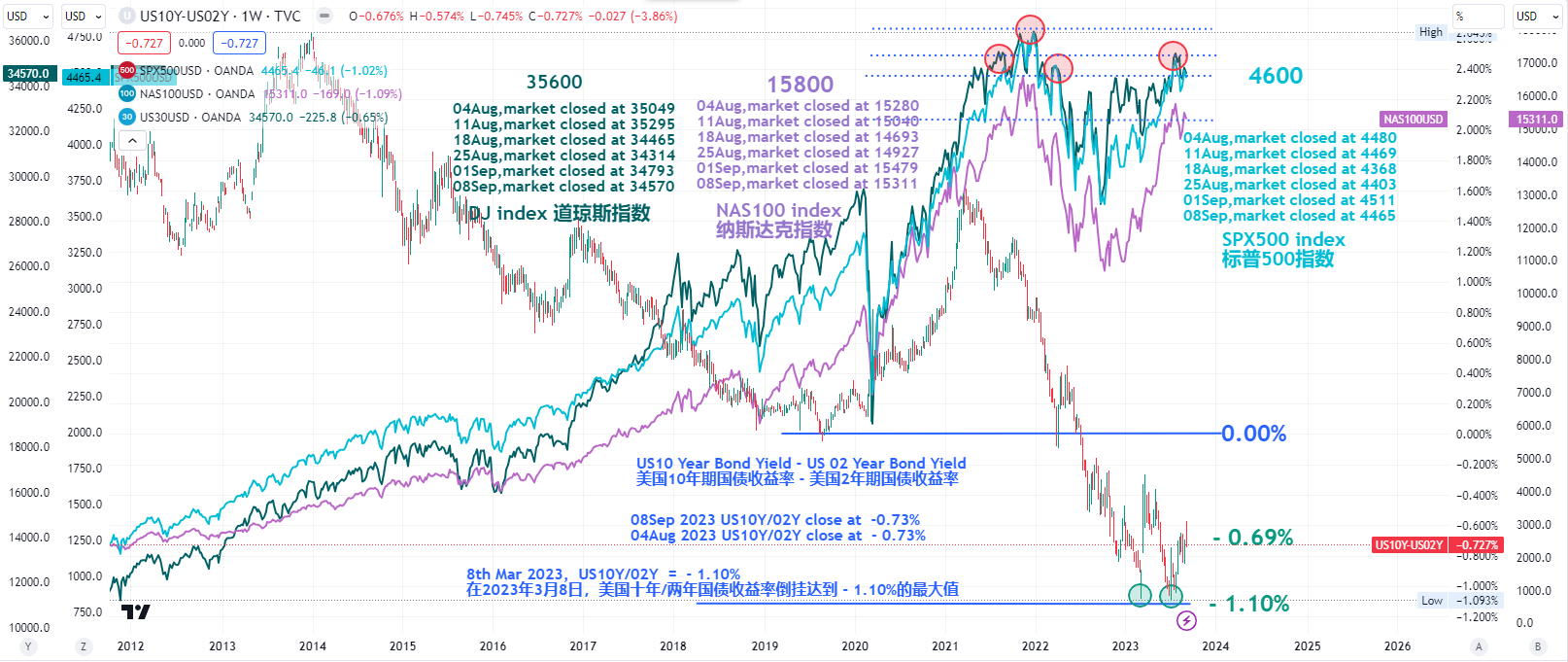

2. 美債收益率全面上漲,道瓊指數再次跌破35,000

1)蘋果公司領跌科技股,納斯達克指數走勢脆弱

隨著油價大幅上漲,市場對於美國通脹反彈預期和對於美聯儲或在更長的時間維持高利率的預期增強,本周長短期美股國債收益率全面上漲,同時拋售美國國債和買入美元,沉重打壓了美股市場,美股三大股指,道瓊斯指數,納斯達克指數和標普50指數,整體情緒不振,分別下跌1.95%,3.10%和2.41%。其中,最容易受到市場情緒變化和美元利率的影響的科技股為主的納斯達克指數下跌幅度最大。另外,中國禁止政府人員使用iPhone手機,並討論或將擴大這一禁令,這讓蘋果公司的股價大幅下跌,帶動整個科技股板塊 “情緒低落”,承壓下行。此外,美國近期強勁的經濟數據也讓美聯儲有在今年內再進行一次加息的風險,在高利率環境下,個人和企業融資成本都將大幅上升,大型科技企業的估值和盈利預期將遭遇打壓,這也讓科技股前景變得更加艱難。另外,市場對於AI科技股的投資熱度顯著下降,即使近期AI核心股的英偉達(NVDA)交出超級亮眼的業績都未能拉動買盤,顯示出市場風險情緒確實出現變化,也加劇了美股的回調風險。

•Villere & Co公司投資組合經理桑迪-維萊爾(Sandy Villere)近期表示:“如果你認為9月的波動會比平時大一些,那麼現在就應該賣出進攻股票,買入防守股票。”

•Ned Davis Research首席全球投資策略師蒂姆-海耶斯(Tim Hayes)近期表示,美股9月將出現緩解性反彈。他說,“8月的下跌看起來與今年2月至3月間6%的跌幅相似”,“修正是從本月第一天開始的,現在它已經擠掉了對其不利的水分。” ,即8月的下跌是“過度樂觀”的合理修正,將為市場進一步上漲鋪平道路。

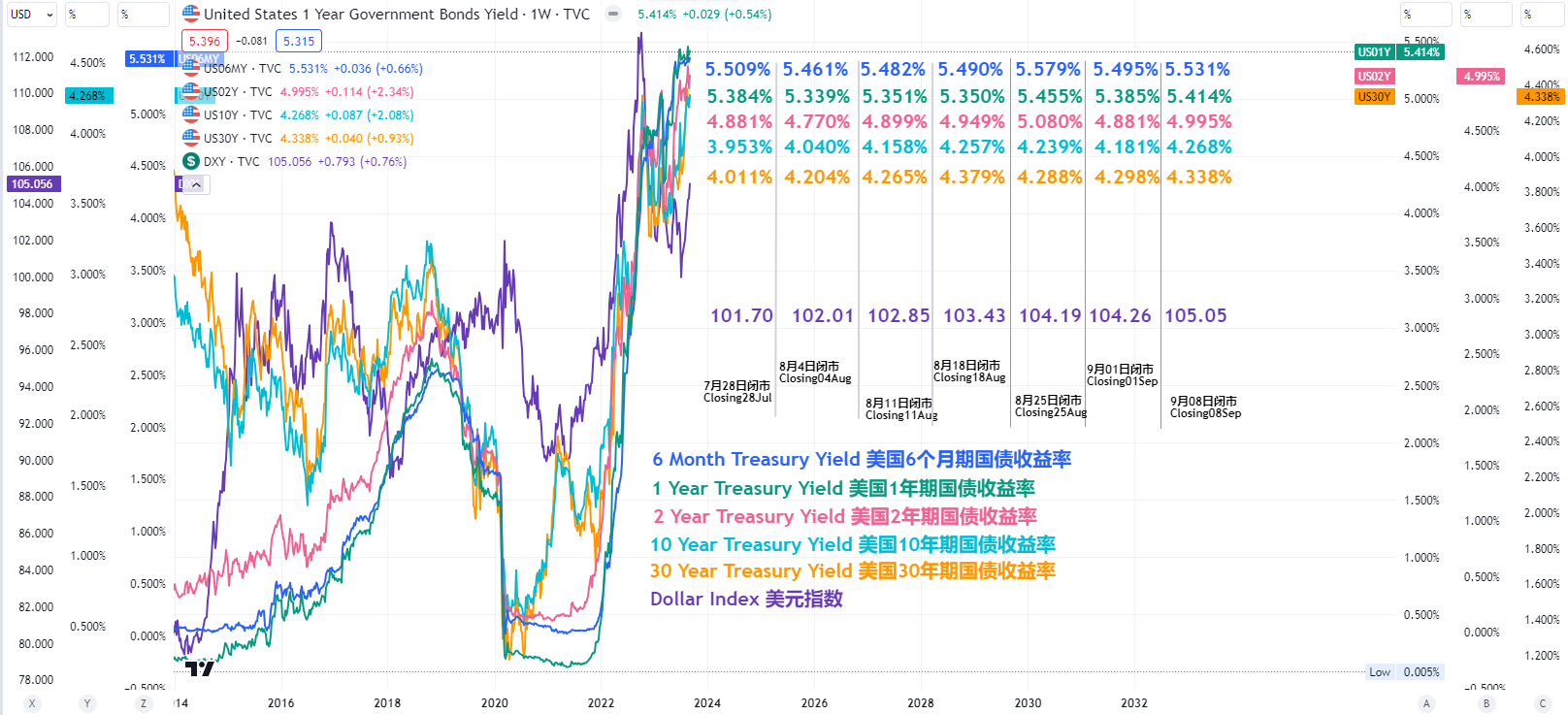

2)美債收益率全面上漲

我們也需要關注這一輪美元快速升值時,美國國債收益率的走勢變化。國債收益率作為一個國家政府的融資成本,通常會受到當地經濟整體回報水平,也就是名義GDP增速的拉動。例如,美國10年期美債收益率與美國名義GDP增速走勢長期呈“正相關性”,所以,美元和美債定價都受到美國經濟基本面的影響,若美國經濟走強,美元指數和美債利率都將受到強勁基本面的拉動而走強。理論上講,美債反映的是供求關係,美元反映的是貨幣政策差異。當美元與美債反映相同的市場預期與情緒時,兩者走勢具有一致性;而當兩者反映的是不同的市場預期與情緒時,美債與美元的走勢往往會產生分歧。就最近7月中旬到目前的走勢來看,反映了美國經濟強勁增長背景下的美元上漲和美國國債收益率的同步上漲。

資料來源:Tradingview

從7月中旬以來,美國短端的6個月期和1年期的國債收益率維持在5.50%左右波動,美國2年期,10年期和30年期的國債收益率則整體維持上行趨勢不變,這也和美元指數整體維持上漲的態勢一致。本週,美債兩年期和十年期國債收益率的走勢和美元指數的走勢高度吻合。截止8月9日市場閉市,美國6個月期,1年期,2年期,10年期和30年期的國債收益率,分別錄得5.531%, 5.414%,4.995%,4.268%和4.338 %。

需要注意的是,美元和美債都是重要的避險資產,在避險情緒影響“佔上風”的階段,美元和美債利率走勢也可能將出現背離。例如,在2000年互聯網泡沫破滅,美國經濟走向衰退,貨幣政策也由收緊轉為寬鬆,帶動美債利率迅速回落。但與此同時,互聯網泡沫破滅,疊加911恐怖襲擊等事件也導致了全球避險情緒的高漲,進一步壓低美債利率,同時支撐美元保持強勢。

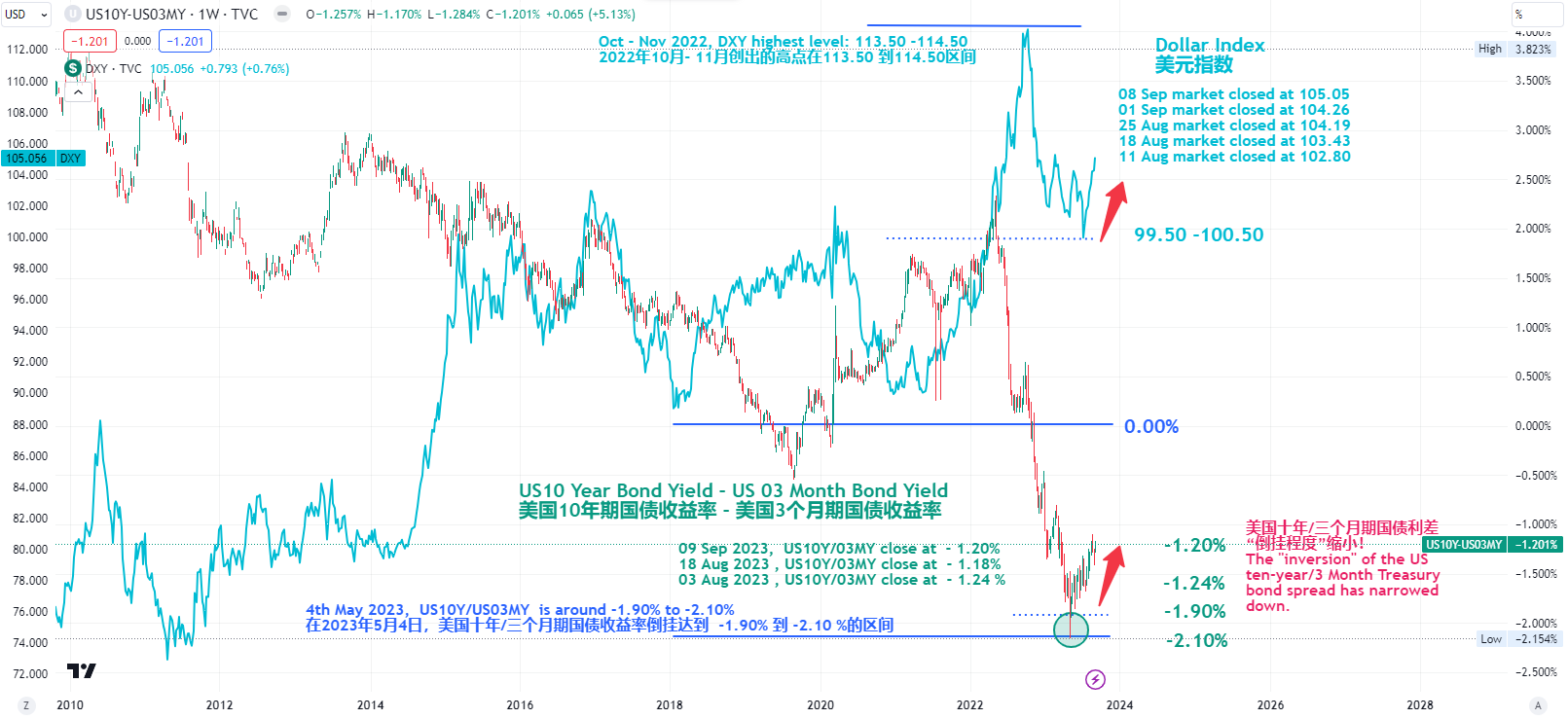

資料來源:Tradingview,

7月中旬以來的,這波美元指數的走強,和美國十年期/三個月期的長短期國債收益率的倒掛的“收斂”程度的縮小,有“正相關性”增強的傾向,美國長短期國債收益率的收斂或就是美元開始走強的轉折點的“領先指標”,具體情況還需要未來繼續觀察。

資料來源: Tradingview

道瓊斯指數自8月底靠近35000關口時,也就是非常接近2021年的歷史高點36500時,展開下跌修正,整體上行動能減弱,本週五(9月8日)閉市在34570 ,需要警惕接下來形成階段性頂部的風險。從短期形勢來看,有再次反彈測試35000一線的可能,若再次受阻,可能再次下探34000一線支撐,一旦失守面臨,或有加速跌向33000的風險。屆時,納斯達克指數和標普500指數或跟隨道瓊斯指數進行調整。

中長期來說,筆者仍看好美股,尤其道瓊斯指數還是需重回35000上方才可能穩固其“漲勢”並再度向上突破。但也需要警惕在美聯儲高利率或維持更長時間的預期下,美股高位盤整的時間越久,後市可能出現的跌勢越為猛烈。本輪美股回調下跌之後,或有望出現“更好的進場買點”。本週,在美國股市整體整體承壓下跌的背景下,其他主要國家股市以震盪下跌為主, 以下是過去一周的漲跌的記錄:

-

•道瓊斯指數震盪下跌680點(34955 – 34275)或跌1.95%,9月8日閉市價34568,對比9月1日閉市價34793, 下跌225點

•標普500指數震盪下跌110點(4540 – 4430)或跌2.42%, 9月8日閉市價4465,對比9月1日閉市價4511, 下跌46點

•納斯達克指數震盪下跌485點(15625 - 15140)或跌3.10%, 9月8日閉市價15310,對比9月1日閉市價15479, 下跌169點

•日本JP225在850點區間震盪(32480 – 33330), 9月8日閉市價32735,對比9月1日閉市價32756 ,下跌21點

•澳大利亞標普200指數震盪下跌235點(7340 - 7105)或跌3.20%, 9月8日閉市價7148,對比9月1日閉市價7299, 下跌151點

•德國指數30震盪下跌425點(16000 -15575)或跌2.66%, 9月8日閉市價15735, 對比9月1日閉市價15863,下跌128點

•歐洲指數50震盪下跌140點(4320 – 4180)或跌3.24%, 9月8日閉市價4235,對比9月1日閉市價4292, 下跌57點

•英國富時指數100在151點區間震盪(7520 – 7369),9月8日閉市價7485,對比9月1日閉市價7488, 跌3點

•台灣股票指數震盪下跌16點(638 - 622)或跌2.51%, 9月8日閉市價624,對比 9月1日閉市價629, 跌5點

•中國A50股票指數震盪下跌465點(12925-12460)或跌3.60%, 9月8日閉市價12488,對比9月1日閉市價12757, 下跌269點

•香港恆生指數(HK50)震盪下跌960點(18875 – 17915)或跌4.80%, 9月8日閉市價17969,對比9月1日閉市價18347,跌378點

•中國恆生企業指數震盪下跌350點(6550 – 6200)或跌5.34%, 9月8日閉市價6220,對比9月1日閉市價6346, 跌126點

3. 日本“負利率政策”或成為歷史,日本官員口頭乾預日元的貶值

1) 日本“負利率結束”開始倒計時 ?

本週六(9月9日)日本央行行長植田和男其上任以來首次獨立接受媒體採訪時釋放,可能“結束負利率”的信號,日本負利率政策可能要成為歷史,並透露可能會在年底審查相關數據。由於日本在過去“通貨緊縮”的時間長達四分之一個世紀,即使目前日本的通貨膨脹率超過2%的通脹目標已有一年多的時間,日本央行對其是否要採取“寬鬆的貨幣政策的轉向”極為謹慎。自2016年以來,為了重振經濟和可持續實現通脹,日本央行的政策利率一直保持在-0.1%,而美國的政策基準利率目前已經高達5.5%。

資料來源:財經M平方

2016 年 1 月,日本央行改實施負利率,將金融機構存放在央行的經常性帳戶餘額分為三層,分別實施正、負、零利率。 2016 年 9 月,日本央行為負利率決議與資產購債規模,但放棄貨幣基礎為目標,改推出控制收益率曲線,將 10 年期國債收益率維持在 0%,以保障金融業獲利空間。

過去曾經八年時間實行負利率政策的歐洲央行,早在去年7月21日就“退出了負利率政策”並大舉加息來應對通脹。由於日本央行堅持鴿派立場,而其它主要發達國家央行普遍開啟加息週期,日元兌G10集團所有貨幣在過去的一年多以來都在走弱。截至本週五(9月8日)閉市,美元兌日元收盤於147.80日元附近的水平。市場預期日本央行未來“結束負利率和開啟加息週期”的預期也逐漸增強。

植田和男在採訪中表示,“如果日本央行對物價和工資將持續上漲有信心,結束負利率是可行的選擇之一。”,“如果我們判斷在結束負利率後,日本仍能實現通脹目標,我們就會這樣做。”, 至於具體的時間點,他說,“目前我們還沒有到可以做出明確決定的階段,日本央行有可能在年底前獲得足夠的信息和數據來判斷工資是否會繼續上漲。 ”, “雖然日本正顯示出初步的積極跡象,但我們的目標尚未實現。”,他還表示,日本央行並沒有忽視通脹上行的風險,已經看到了工資開始推高服務價格的跡象,“日本央行迄今為止對價格趨勢的看法在一定程度上低估了通脹率的上升”,他暗示,由於物價飆升,央行有可能將立場轉向緊縮政策。但他仍表示,“現在要實現價格穩定目標還有一段距離,並將繼續實施寬鬆的貨幣政策。” 同時,他也強調,“日本央行確信通脹率將在持續保持在2%左右之前,有必要維持超寬鬆政策。”

日本央行行長植田和男Kazuo Ueda在8月底出席Jackson Hole全球央行年會時表示,“7月不包括生鮮食品的按年計通脹率為3.1%,預計到年底將下降”, “日本基本通脹仍然略低於我們2%的目標,日本央行堅持目前的貨幣寬鬆框架。”,他還表示中國經濟活動的速度一直令人失望,可能影響日本的經濟前景。當時,他的看法是美國以外國家和地區的經濟增長前景暗淡,日本央行在可預見的未來可能不會急於進一步改變其YCC收益率曲線控制的計劃。日本央行是否進入“結束負利率倒計時”,還有待觀察。

日本央行審議委員中川順子本週四(9月7日)也表示,“越來越多的日本公司正在提高價格和工資,通脹加速有可能會超過最初預期。一旦成本上升的傳導減弱,通脹也可能放緩。”,“當經濟足夠強大以應對逆風,並且需求在持續工資增長前景下增強時,可以退出負利率政策。”, “明年薪資談判的良好結果是考慮結束負利率的必要條件,但並非充分條件。在決定未來政策變化時,希望考慮除工資之外的各種因素。”,“必須警惕全球經濟增長進一步放緩的風險。”

2) 日本官員就日元疲軟再發警告

在日本堅持寬鬆政策的背景下,日元持續走弱。本周美元兌日元再次大漲300多點,本週五閉市在147.80, 距離150.00關口越來越近,本週幾個日本政府的高級官員紛紛發出警告,口頭乾預日元“過快的貶值”,接下來一周,美元兌日元漲勢或受到一定的限制。有很多分析認為,對於日本央行來說,解決“日元疲軟問題”的時機可能已經成熟。日本核心通脹處於歷史高位,同時,有跡象表明,日本消費,包括信用卡使用,百貨商店銷售和互聯網服務都正在開始持續上升,日本的股票和房地產價格也正都在上漲。

•日本央行審議委員高田創本週三(9月6日)發言表示:需繼續耐心地實施貨幣寬鬆政策; 日本正出現實現2%通脹的早期跡象; 日本經濟正在逐步復甦; 需靈活採取行動以應對不確定性。貨幣寬鬆程度正在增強,實際利率或將繼續下降,強有力的寬鬆政策並沒有改變。將繼續關注收益率曲線控制(YCC)的成本和副作用。挑戰在於實現工資的良性循環; 產出缺口已轉正,或將繼續逐漸擴大; 若海外經濟急劇放緩,這可能會給日本經濟帶來壓力; 將密切關注金融市場。實現2%的通脹目標仍有一定距離。不清楚通脹預期上升是否可持續。需要接下來的12個月來確認價格目標是否達成。 7月的收益率曲線控制(YCC)調整是對上行價格風險的回應。將高度密切關注外匯波動,不希望出現大幅的外匯波動, 如必要,將適當回應外匯波動,不排除任何選項。

•日本財務省副大臣神田真人(Masato Kanda)本週三(9月6日)表示:外匯應該保持穩定,看到外匯市場上存在投機性行為,不排除對外匯波動採取任何應對措施的可能性。

•本週四(9月7日),日本央行董事會成員中川順子表示,“央行將與政府密切協調,監控外匯匯率及其對經濟的影響” 。

•本週五(9月8日),本財務大臣鈴木俊一表示,他將妥善應對外匯市場的過度波動,不排除任何選項。

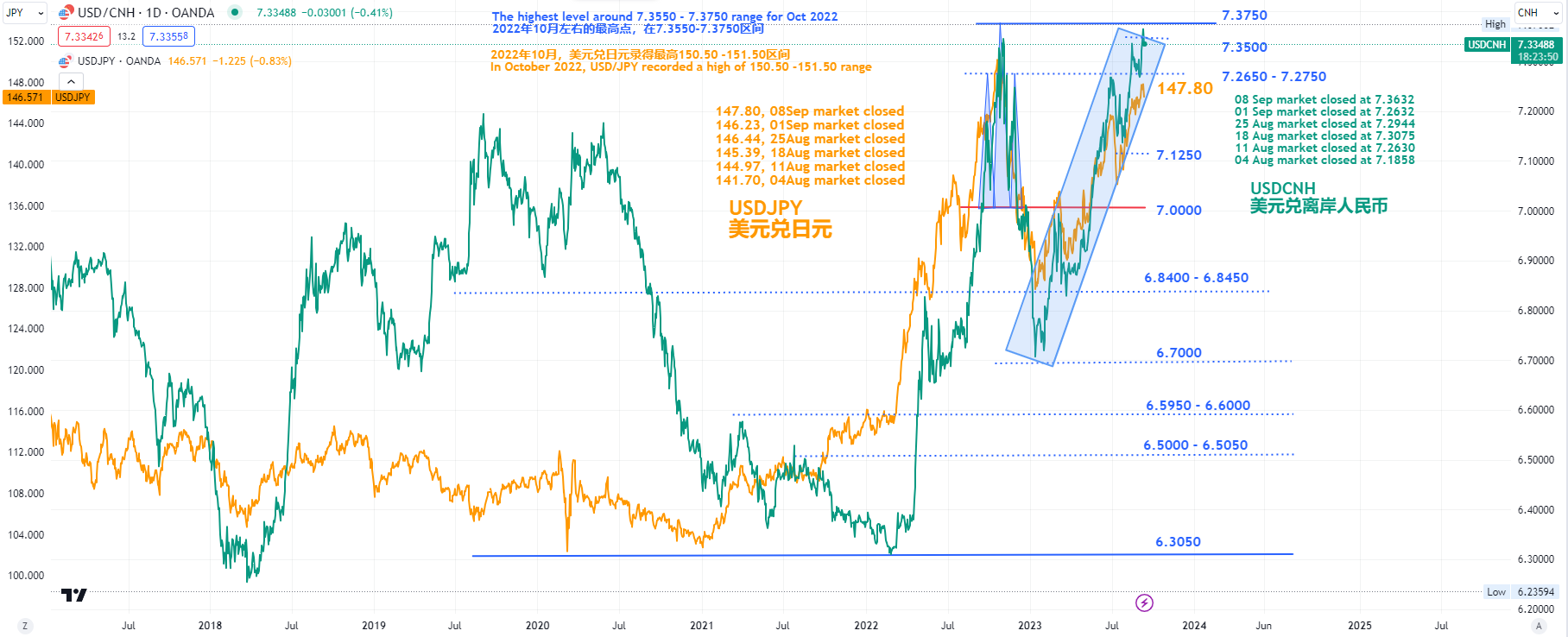

3)在日本央行“政策轉向”之前,美元兌日元的走勢或繼續跟隨“美日利差”

美元兌日元走勢前景很大程度上取決於美元的強弱,以及美日利差的情況。從中長期來說,美國10年期美債收益率與美國名義GDP增速呈“正相關性” ,隨著美國“軟著陸”預期的增強,目前市場對於美國十年期國債收益率可能向著更高的4.75%邁進(本週閉市價在4.268%),而日本十年期國債收益率維持在“+/-0.5%左右,但允許市場交易至1.0%”(本週閉市價在0.634%) ,如果到今年年底之前,日本央行仍繼續維持負利率的寬鬆的貨幣政策,“美日利差”有進一步擴大的傾向,也支持美元兌日元進一步上漲。如果日本央行不改變其寬鬆的政策立場,美元兌日元的上升趨勢或仍將繼續,並有可能一直持續到美國的十年期國債收益率達到峰值。鑑於本週日,植田和男的發言,也是”口頭干預”,日本央行可能會在今年年底做出決定,是否要“退出負利率”,這在某種程度上遏制了日元的快速貶值。

• 日本三得利首席執行官新浪剛史本週五(9月8日)預測,如果日本央行繼續維持低利率政策,處於逾30年低位附近的日元兌美元匯率可能進一步下跌。他表示“日元兌美元可能跌至170,這將創下1986年以來最低水平”,“利率上升可能還要再等幾年,因為日本央行需要管控突然加息給經濟帶來的任何風險。” ,但他沒有提供預測的時間範圍。

• 澳大利亞國民銀行的貨幣策略主管Ray Attrill在本週四(9月7日)表示,“在美兌日元日接近150之前,日本央行可能不會干預貨幣市場,即使到那時,它也不會阻止日元長期的進一步疲軟。美日要達到這樣(150)的水平,10年期美國國債收益率可能要升到4.30%以上,甚至可能升到4.50%。”

資料來源: Tradingview

2023年3月-7月中旬以來,美元兌日元,USDJPY的日K線圖和 RSI 指標形成”隱藏多頭背離” ,暗示USDJPY未來或進一步上漲。本週五(9月8日)閉市在147.80。如果下周美元兌日元能成功站穩147.80後,或可能會進一步強化上漲的動能,為挑戰150.00做準備。反之,則重新回試146-145區間。

目前美元兌日元的整體升勢,主要靠美元強勢的支撐。美元指數震盪上漲1.79%(103.30 – 105.15 ), 帶動美元兌日元上漲2.28%,USDJPY創下147.80的今年年內新高,本週五閉市停在147.75。本周非美貨幣兌美元普遍下跌200點左右,所以,非美貨幣兌日元也是以區間震盪行情居多,以下是過去一周的漲跌記錄:

-

• USDJPY震盪上漲330點(144.50 – 147.80)或張2.28%, 9月8日閉市價147.75,對比9月1日閉市價146.17, 上漲158點

• GBPJPY 在270點區間震盪(183.10 – 185.80 ), 9月8日閉市價184.15,對比9月1日閉市價183.97, 漲18點

• EURJPY 在150點區間震盪(158.50 – 157.00), 9月8日閉市價158.10,對比9月1日閉市價157.48, 漲62點

• AUDJPY 在110點區間震盪(93.60 – 94.70), 9月8日閉市價94.15,對比9月1日閉市價94.21, 跌6點

• NZDJPY 在100點區間震盪(86.25 – 87.25), 9月8日閉市價86.90,對比9月1日閉市價86.84, 漲6點

• CADJPY 在180點區間震盪(106.70 – 108.50), 9月8日閉市價108.35,對比9月1日閉市價107.52, 漲83點

•CHFJPY在220點區間震盪(164.00 – 166.20),9月8日閉市價165.50,對比9月1日閉市價164.99, 漲51點

• SGDJPY 在130點區間震盪(107.20 – 108.50), 9月8日閉市價108.16,對比9月1日閉市價107.83, 漲33點

4) 日本因資本支出和消費疲軟而下調第二季度 GDP

由於商業和消費者支出下降,本週五(9月8日)日本內閣府(Cabinet Office)將日本第二季度GDP 最終(年率)從初步估計的6.0% 下調至4.8%,日本7 月份勞動力現金收入(年率)增速從6 月份的2.3% 放緩至1.3%。按季度計算的第二季度GDP最終預估為 1.2% ,也低於之前的 1.5% 。日本內閣辦公室還將目前對第一季度 GDP 的預期從此前的 3.5% 環比下調至 3.2%。本週五(9月8日)公佈的日本7月貿易帳錄得682億日元,大幅低於預期的1654億日元,和前值3287億日元。日本經濟增長速度低於最初的估計,“第二季度的增長主要由淨貿易推動”的總體情況並未改變。日本企業的經營環境一直充滿挑戰,PMI調查仍然表明“投入成本的上漲速度”快於“產出價格的上漲速度 ”,可能是由於需求疲軟, 企業無法將所有成本負擔轉嫁給客戶, 導致製造業PMI仍然顯示活動萎縮。另外,日本家庭消費疲軟,通脹上升和工資停滯或正在削弱民眾對娛樂等服務的購買力。

根據近期日本內閣辦公室公佈的工資數據,顯示工資增幅大幅放緩。 7 月份名義現金收入同比增速從 6 月份的 2.3% 迅速放緩至 1.3%,超出了市場預期的同比增速 2.4%。日本央行最關心的是實際收益,7 月份實際收益連續 16 個月下降,繼此前同比下降 1.6% 後,實際收益同比下降至 -2.5%。市場預計實際盈利將放緩至同比-1.4%。

總而言之,近期的數據的修正揭示了日本複甦的脆弱性,加上實際工資的顯著下降,日本央行仍需要在短期內採取寬鬆的貨幣立場。事實上,日本央行將關注工資增長的惡化,並可能影響其對當前寬鬆政策環境和計劃是否適合實現可持續工資上漲的看法。在財政方面,岸田本月早些時候還表示,政府將加快實施更多刺激計劃,以支持經濟應對不斷上升的通脹壓力。預計日本央行將在今年下半年保持寬鬆的貨幣政策不變。

4. 中國復甦繼續受到全球需求疲軟的影響

1)中國8月外匯儲備降幅超預期

本週四(9月7日)國家外匯管理局公佈的2023年8月末,中國的外匯儲備從7 月份的32,043 億美元降至8 月份的31,601 億美元,較7月末下降442億美元,降幅為1.38%, 低於預期的31,840億美元,也超過今年7 月份的113 億美元的增長。另外,本週四(9月7日)公佈的中國8月貿易帳(貿易順差)錄得 683.6億美元,低於預期的739億美元和前值的806億美元。中國近期的房地產市場放緩帶動的經濟放緩,疊加美元的大幅走強,不可避免地給人民幣帶來下行壓力。中國政府近期出台了多項關於“降息”相關的貨幣政策,實行更為更寬鬆的金融政策,降低融資成本,來加強對實體經濟的支持。中國央行上週還下調了外匯儲備金率200個基點,以緩解人民幣貶值壓力。中美貿易的好消息是,美國將進一步延長對352項已恢復豁免的中國進口商品和77種與新冠防疫相關的中國進口商品的301條款關稅豁免期,期限由今年9月30日延至12月31日。

有新的跡象表明中國的資本流出壓力正在加大。最新的滬港通數據顯示,這是自 2021 年 1 月以來最大的流出量。債券通的最新數據尚未公佈,但考慮到碧桂園事件以及中國與美國的利差加大,預計 8 月份也會出現資金流出。據報導,證監會已在香港境外安排與境外資產管理公司會面,以提振境外投資者信心。八月份,中國的外國直接投資可能會溫和增長。當局最近出台了促進外商投資的政策和指示,改善國內投資環境,確保為外國投資者提供公平的競爭環境,市場情緒得到顯著改善。

中國的政府的政策制定者在7月下旬的政治局會議上表示“要保持人民幣匯率在合理均衡水平上的基本穩定”,並承諾促進人民幣穩定。近期的人民幣的貶值使中國出口在全球需求下降的情況下更具競爭力。

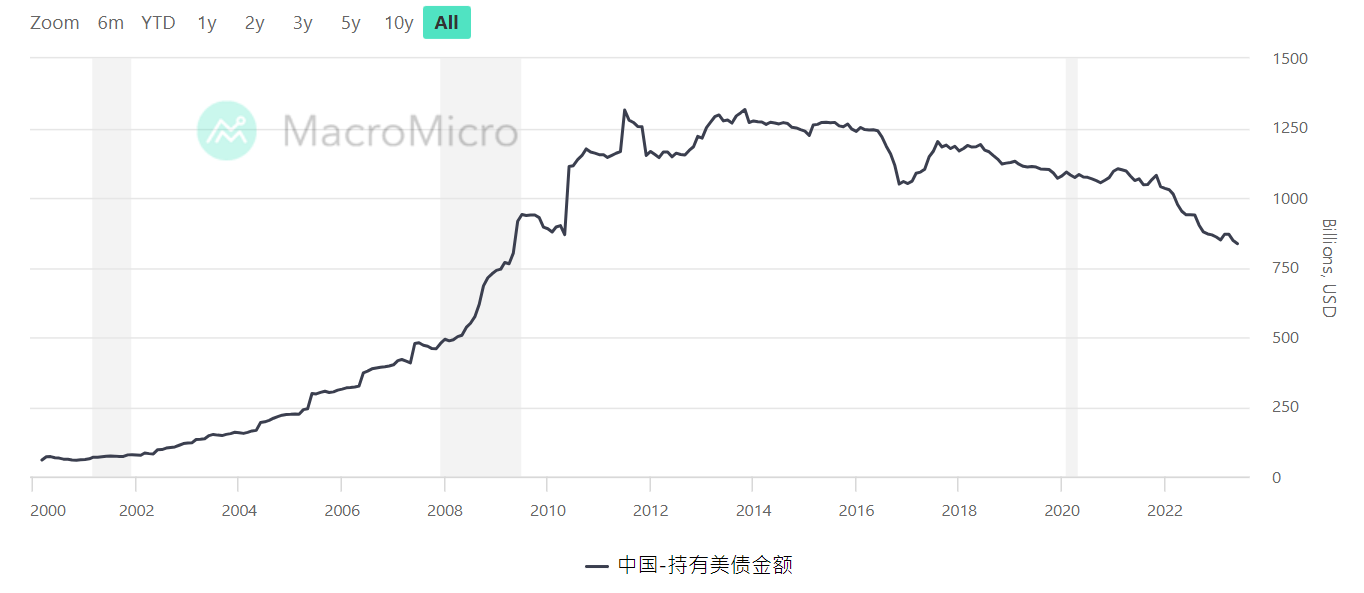

資料來源: 財經M平方

中國持有美國國債創14年新低, 自2022年以來,由於美國十年期國債收益率的持續攀高,導緻美債價格下跌,使得持有的美債的投資收益下滑。中國有加速拋售美債的傾向。另外,隨著美元的升值,離岸人民幣的貶值,中國適當拋售美債以換取美元,也可以起到穩定本國匯率的作用。

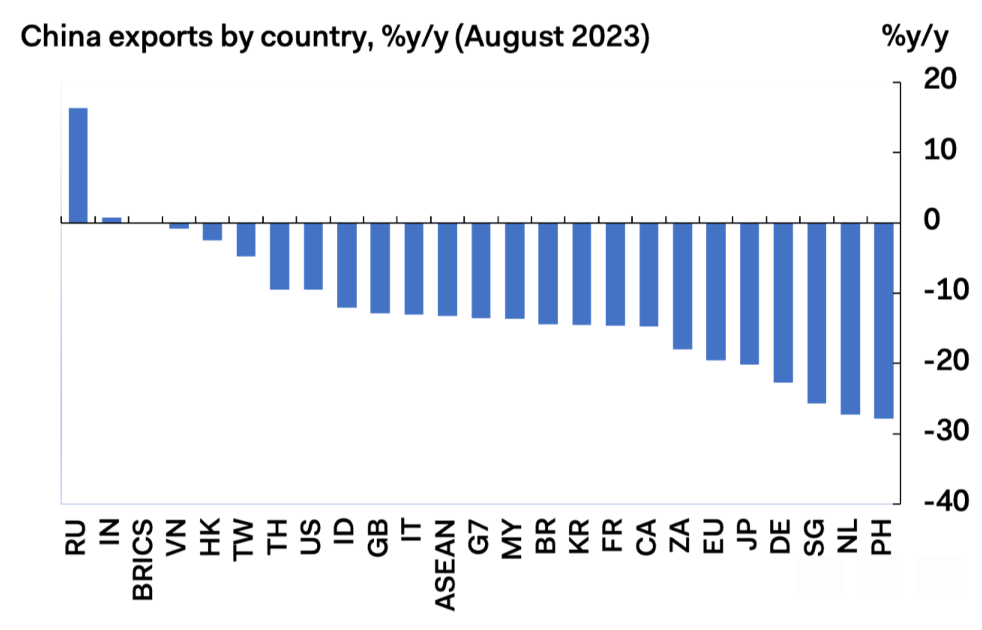

2) 中國出口繼續受到全球需求疲軟的打擊

中國出口繼續受到全球需求疲軟的打擊,但下降幅度有所放緩。本週四(9月7日)公佈的中國8月出口(年率)錄得-8.8%,繼 7 月下降 14.5% 後,小幅放緩,與市場預期的下降 9.0% 基本一致。初步報告顯示,中國對幾乎所有報告的目的地國家的 8 月份出口增速均出現下降,但俄羅斯除外,對該國的出口同比增長 16.3%。對印度的出口僅增長 0.7%,而對巴西和南非的出口則分別下降 14.5% 和 18.0%。

中國8 月份對金磚國家經濟體的出口持平,較今年 4 月份 40.1% 的近期峰值大幅放緩。相比之下,中國傳統出口目的地的情況則沒有那麼嚴格,對美國、歐盟和東盟的出口下降速度較慢,分別為 9.5%、19.6% 和 13.3%。對 G7 國家的出口,與 7 月份 21.0% 的降幅相比,下降了 13.6%。

在東盟內部,對越南、印度尼西亞和泰國的出口降幅遠小於一個月前,分別為 0.8%、12.0% 和 9.5%。中國8 月份區域內出口形勢似乎沒有那麼嚴峻,對台灣、香港和韓國的出口均下降了 4.8%、2.5% 和 14.5%。日本是個例外,中國7 月份對日本的出口從 -18.4% 惡化至 -20.1%。

在進口方面,8 月份進口總額下降 7.3%,低於市場預期,7 月份下降 12.4%。分國別看,中國8月份對來自美國和東盟的進口的下降幅較慢,分別為7.9%和6.1%,而來自歐盟的進口降幅較大,為5.7%。按產品來看,化妝品和護膚品等非必需品正以 26.8% 的驚人速度下降,這表明在收入增長緩慢和經濟不確定性迫在眉睫的情況下,消費者需求仍然疲弱。此外,8月份機械設備等進口額出現下降,其中機床和數據處理器(計算機)進口額分別下降5.5%和10.8%,反映出投資增長乏力和商業景氣不佳。

總體而言,由於全球對中國商品的需求放緩,今年下半年出口狀況可能仍將疲軟。事實上,官方製造業PMI的出口新訂單仍徘徊在遠低於50的水平,表明海外需求正在快速萎縮。此外,從全球範圍來看,長時間的粘性通貨膨脹削弱了西方發達國家的實際工資,而利率水平上升則通過更高的償債成本降低了其購買力。再加上後疫情時期的消費熱潮逐漸平息,導致對中國非必需品、汽車等非必需品的需求疲軟。由於中國工資競爭力較差以及地緣政治因素導致供應鍊和低附加值產業向周邊經濟體外包等長期因素,也加劇了這種下降趨勢的背景。不管怎樣,這一次中國的複蘇將是曲折和坎坷的。

資料來源:Pantheon Macro

3) 離岸人民幣和日元同步貶值傾向明顯

自今年年初以來,離岸人民幣和日元的同步貶值傾向較為明顯。尤其是,自今年7月中旬以來,美元兌所有主要非美貨幣均不同程度的升值,截至本週五(9月8日)閉市,美元兌離岸人民幣匯率錄得7.3633,距離2022年10月創下的7.3650 -7.3750高點區間僅一步之遙(不足100點)。對比主要非美國家的貨幣兌美元的貶值速度是最快的。美元兌日元目前在147.80左右,距離去年10月的高點150.50-151.50區間還有300點左右,EURUSD目前在1.0697, 距離去年10月的低點0.9550-0.9650區間還有1000多點;GBPUSD目前在1.2460,距離去年10月的低點1.0550 – 1.0650區間還有1800多點; AUDUSD目前在0.6372,距離去年10月的低點0.6200 – 0.6250區間還有170多點;NZDUSD目前在0.5882,距離去年10月的低點0.5500 – 0.5600區間還有300多點,USDSGD目前的報價在1.3646,距離去年10月的低點1.4450– 1.4500區間還有800多點。

資料來源:Tradingview,

自今年年初以來,離岸人民幣和日元的同步貶值傾向較為明顯。

5. 澳大利亞央行9月利率會議維持4.10%基準利率不變

本週二(9月5日)澳大利亞央行宣布9月澳洲聯儲基準利率為 4.10%和預期以及前值4.10%一致。這也是澳洲聯儲連續第三次暫停加息,將基準利率維持在4.10%,符合市場預期。本次會議是澳洲聯儲現任主席洛威主持的最後一次會議,現任副主席布洛克將於本月18日接任聯儲下一任主席。洛威承認軟著陸的道路是“狹窄的”,同時重申央行將盡一切努力使通脹回到目標水平。與美聯儲相比,澳洲央行是發達國家央行里面最早做出“暫停加息”的判斷的央行之一,目前看起來,澳大利亞的通脹目前正在穩步降溫。

資料來源:Tradingview

澳元兌美元在跌破長期上升趨勢線後可能會加速下行,且匯價仍處於短期下降通道中,強化了短期看跌傾向,再跌,或看向去年10月創下的低點0.6150-0.6250區間。反之,則關注近期高點0.6550和0.6650。

澳洲聯儲:貨幣政策效應的滯後性存在不確定性。高通脹對實際收入產生壓力。澳洲聯儲按兵不動,澳元兌美元短線波動不大,勞動力市場條件仍然緊張。預計失業率將在2024年底逐漸上升至4.5%。最近的數據與通脹回歸目標一致,澳大利亞的通脹已經達到峰值。通脹仍然過高,將在一段時間內保持高位水平。

預計2025年底通脹率將保持在2%-3%的目標範圍內。許多服務的價格正在迅速上漲,租金通脹也較高。海外服務價格通脹出人意料地持續存在,澳大利亞也可能出現同樣情況。經濟正經歷低於趨勢增長的時期,預計將持續一段時間。澳大利亞第二季度GDP年率 2.1%,預期1.80%,前值2.30%; 澳大利亞第二季度GDP季率 0.4%,預期0.30%,前值0.20%。

澳洲國民銀行(9月6日)預計澳洲央行將在今年11月進行最後一次加息25個基點,然後保持利率在高位不變。摩根士丹利(9月8日)在一份市場報告中表示,澳洲聯儲可能會在11月最終加息,但市場的注意力將相對迅速地從末次加息轉移到有關央行何時降息的辯論上。

6. 美國汽車工會或在9月14日罷工,油價震盪加劇

本週三(9月6日)消息,美國汽車工人聯合工會(United Automobile Workers,簡稱UAW)與通用汽車, 福特汽車和Stellantis集團三大車企進行合同談判,尋求汽車工人的大幅加薪以及其它權益,包括加薪40%,實施每週四天工作日制度,恢復傳統養老金等。如果工會和車企無法就新的勞動合同達成協議,在9月14日現有合同到期後,可能出現大規模罷工。而這次罷工涉及上述三大車企所僱傭的該工會旗下的14.6萬名工人,約占美國汽車製造業全部工人數量的56%。目前,已有97%的工會成員同意授權罷工。據勞工罷工研究智庫安德森經濟集團(AEG)的一項分析顯示,通用、福特、Stellantis的員工罷工10天將造成高達56億美元的經濟損失。如果9月14日以後,真的出現罷工,美國汽車行業生產的“供應端”出現短缺,或抬升汽車價格,汽車銷售量減少,或影響油價。

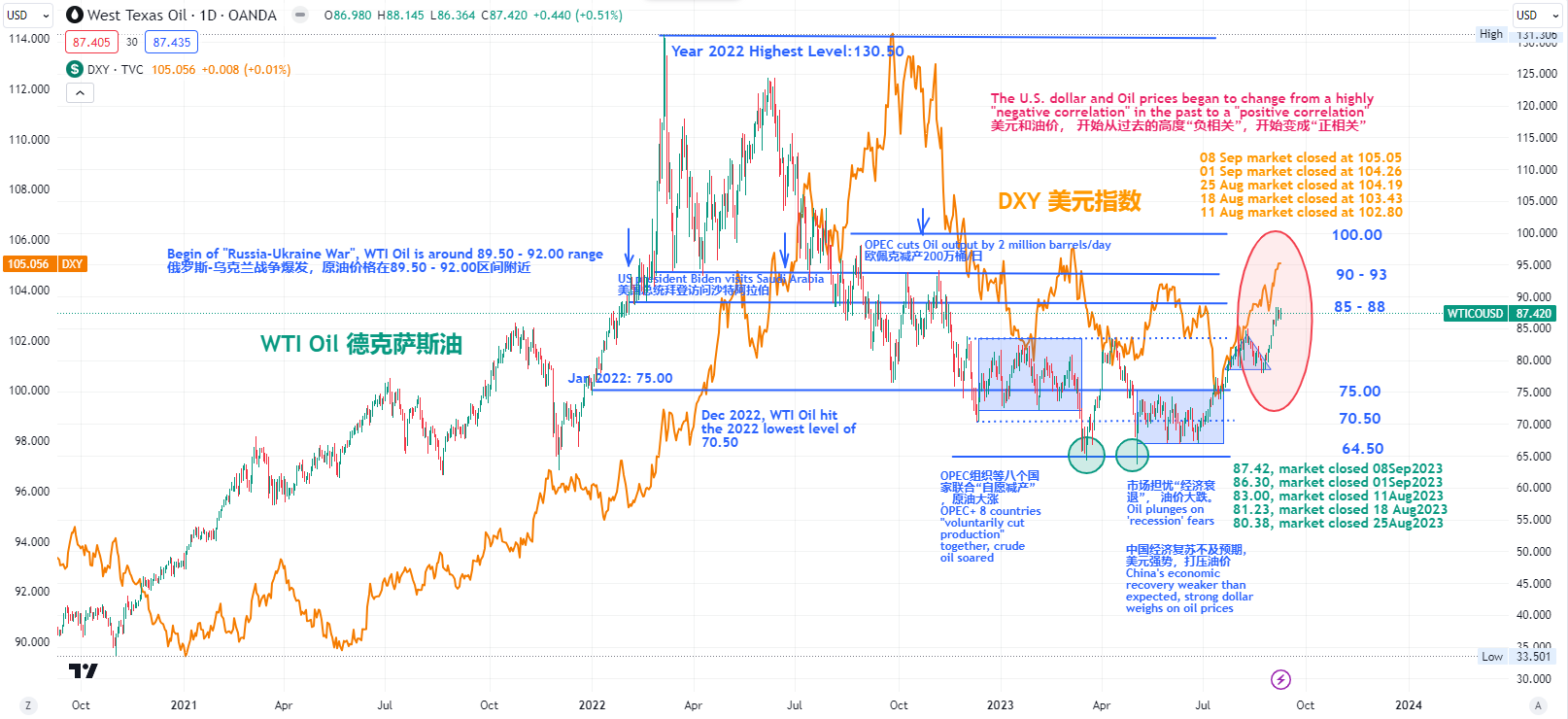

本週油價躍升至近10個月新高,主要產油國俄羅斯和沙特阿拉伯宣布將自願推行“減產”到今年年底,油價再創新高。疊加隨著美國原油庫存下降,部分OPEC成員國的產量不足,或將進一步擴大原油市場當前的供需不平衡。

本週四(9月7日) 美國能源信息署(EIA)公佈了原油庫存報告,原油庫存持續大幅減少,汽油庫存超出預期。報告發布後美國汽油期貨短線上漲。 EIA發布的報告表示,截至9月1日的一周內,美國的原油庫存大幅減少630.7萬桶,此前為大幅減少1058.4萬桶,預期減少206.4萬桶。實際上,美國原油庫存與WTI原油呈現較高負相關,尤其是自2022年3月美聯儲開啟貨幣緊縮以來,這種負相關關係更為明顯。不過,考慮到美國石油消費旺季結束,疊加美聯儲的貨幣緊縮政策的滯後性,未來或進一步顯現,預計美國原油庫存下降勢頭或有所緩解,這或限製油價進一步走高。

雖然,油價中長期前景仍向好, 但考慮到今年接下來的時間,歐美等發達國家或仍然繼續“緊縮貨幣政策”,或維持高利率政策不變,尤其是歐元區,英國等發達國家和中國近期公佈的經濟數據持續惡化,也導致市場對於全球經濟增長前景的擔憂加劇,也限制了原油的“需求端”的增長,市場普遍預期美聯儲維持高利率在很長的一段時間不變的預期直到明年上半年,美元強勢,也不利於油價。中國也是全球最大的原油進口國和消費國,儘管中國央行出台了一系類政策刺激經濟,但效果還有待觀察確認。油價或維持震盪整理,或者震盪上漲格局。

同時,需要警惕,原油的價格上漲是美聯儲繼續加息對抗通脹的潛在驅動力之一,近期原油的反彈上漲,或是美聯儲可能在接下來11月繼續推動加息的潛在理由。以下是過去一周的漲跌記錄:

-

•德克薩斯油(WTI Oil) 上漲450點(83.80 – 88.30),9月8日閉市價87.40, 對比9月1日閉市價86.30,上漲110點

•布倫特油(Brent Oil) 上漲430點(87.20 – 91.50),9月8日閉市價90.79, 對比9月1日閉市價89.36, 上漲143點

資料來源:Tradingview

美元和油價, 開始從過去的高度“負相關”,開始轉變變成“正相關”的可能性增強。 從今年7月中旬開始,我們看到油價和美元指數的正相關性正在增強。

7.短期風險:

儘管市場普遍認為9月加息的可能性較小,但美聯儲主席鮑威爾8月25日在傑克遜霍爾全球央行年會中表示,如果經濟增長放緩的速度不足以使通脹持續下降,則仍有可能在今年晚些時候加息。雖然,目前市場對美國經濟軟著陸概率大約在80%,但是美元利率在更長時間維持在更高水平的威脅增大,可能會削弱美國經濟軟著陸的前景,並在未來幾個月導緻美股下跌。疊加目前油價,美元和美國國債收益率都處在高位,美聯儲或進一步收緊貨幣政策是接下來的幾個月的市場風險所在。歐美方面,關注下週三(9月13日)公佈的美國8月CPI 核心消費者物價指數,和下週四(9月14日)公佈的美國8月零售銷售相關數據和美國8月核心PPI生產者物價指數,以及美國9月密歇根大學消費者信心指數相關數據。這些數據,是美聯儲9月21日利率決議會議前最後可能提供前瞻指引的數據。以及關注下週四(9月14日)公佈的歐洲央行9月利率決議。近期發生的非洲國家政變主要發生在法國前殖民地,對法國的利益產生了嚴重的負面影響。由於法國在歐元區的重要地位,這對歐元的穩定性或造成一定程度的損害,後續影響仍需要進一步觀察。

亞太方面,關注下週五(9月15日)中國8月零售銷售和中國8月規模以上工業增加值相關數據, 和下週四(9月14日)澳大利亞8月失業率和就業人數變化相關數據。

預計下周美元或尋求適當的貶值,而不是再升值,其中下週三美國的CPI相關數據的公佈,或市場預期逆轉和市場行情走勢關注的焦點所在。

Sandy Wang 撰

6pm SGT time, 2023 年9月10日

Published by

Sandy Wang

作為擁有十多年交易經驗的“頭寸交易者”,Sandy Wang 是OANDA 在亞太區域的其中一位市場分析師,專注於從宏觀經濟觀點和基本面分析的角度對外匯,債券,股票指數和大宗商品等多個金融工具領域的研究。其中,Sandy對“所有貨幣對之間的相互關聯性”,以及這些“貨幣對”與其它金融工具或者金融指標的相互關聯性的研究特別有興趣。Sandy 是一位有系統有條理的研究員,關注於設計和建立能夠使每一種所研究的金融工具實現盈利最大化的交易策略。她畢業於新加坡國立大學,持有新加坡金融管理局(MAS) 和澳大利亞證券投資委員會(ASIC)外匯相關執照。她常駐新加坡,於2016 年加入 OANDA,擔任外匯專家,自 2021 年以來一直為市場評論撰稿。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。