誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

財經M平方 重要圖表與外匯/美股/黃金/原油全球市場及收費方式等詳細說明

財經M平方是什麼?

財經M平方是一個總經基本面數據分析最實用的平台。全球重要經濟數據動態視覺化呈現,提供獨到的數據洞察與報告。透過各式數據專區和製圖研究服務,讓投資人能輕鬆掌握市場基本面,並根據自己的投資策略做出明智決策。

技術分析固然重要,但市場的主要趨勢可以透過基本面分析來把握。

在財經M平方,有一些好用快速的工具可以幫助您進行基本面分析。

M平方的研究方法秉持「循環(趨勢)為主,數據為輔」,通過判斷當前所處的循環,抓住趨勢,再以數據驗證並提高勝率。無論您是初學者還是經驗豐富的投資者,透過本文讓你更即時掌握全球市場基本面。

12大關注圖表,掌握外匯、美股、原油、黃金的觀察邏輯

在全球投資市場中,外匯、黃金、原油等具有重要地位,進行交易時需要仔細分析事件或近期市場情緒的影響,透過數據觀察可以提高對基本面的敏銳度。一起看看以財經M方的12張圖表為例,說明如何分析外盤、美股、原油和黃金市場的基本面。

看外匯市場的 3 大重要圖表

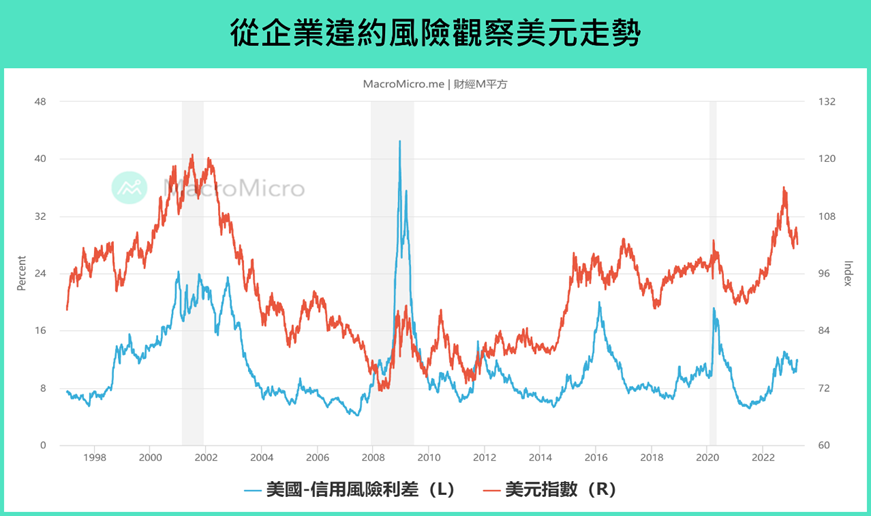

圖表1:從企業違約風險觀察美元走勢

信用風險利差由美林 CCC 級高收債殖利率與美國 10 年公債殖利率相減得出,該指標可用於衡量企業的違約風險,與美元指數同向變動。當美國進入升息循環時,美國與他國的利差擴大,持有美元的吸引力提高,而至升息的後段,大幅的利率緊縮將使信貸市場收縮、經濟成長放緩,違約風險隨之上升,隨之觸發市場避險情緒將帶動美元需求上升,再度推升元指數更加顯著上揚。

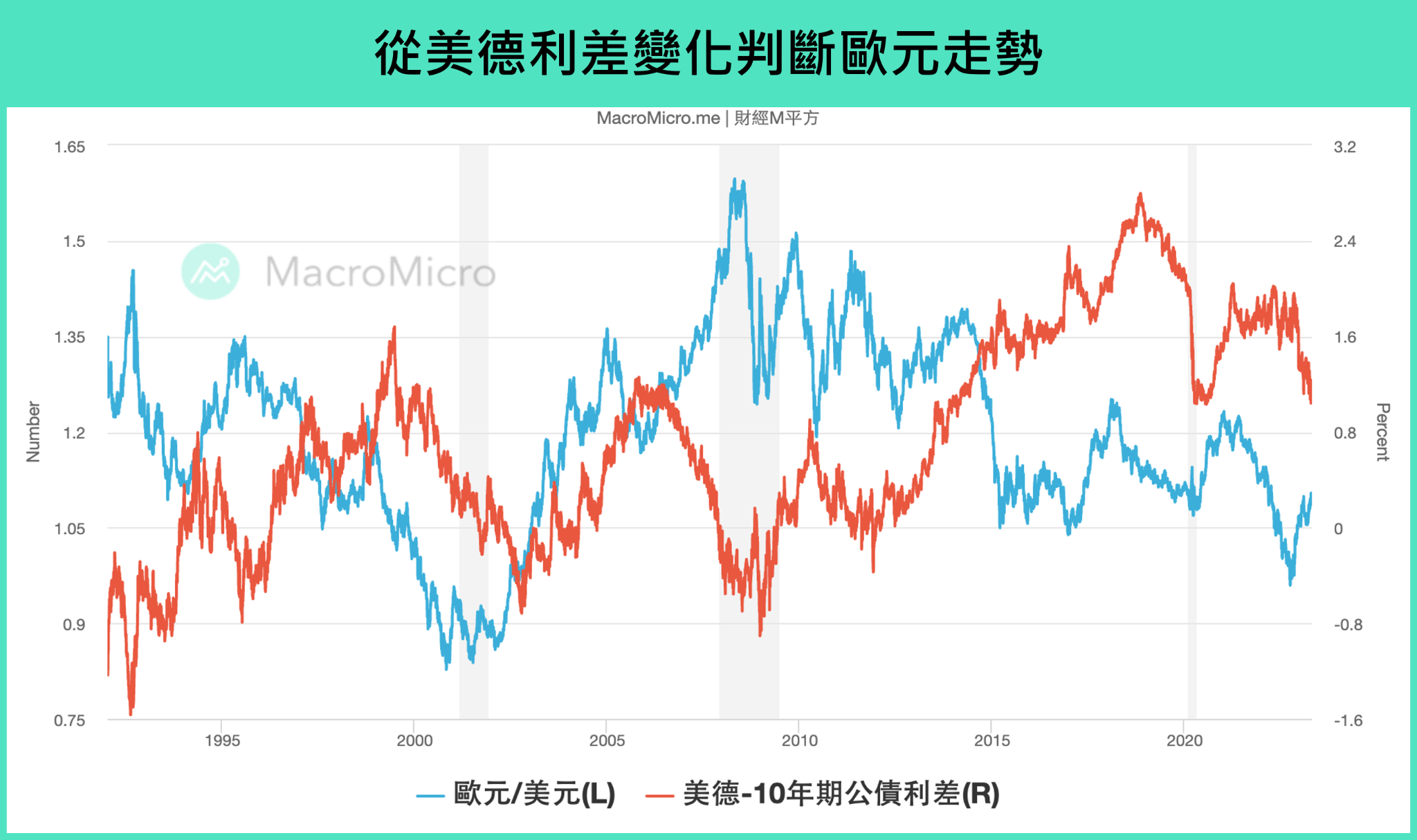

圖表2:從美德利差變化判斷歐元走勢

歐元為美元指數最大組成成分,從過往經驗來看,歐美兩大經濟體的經濟差非常顯著的影響著兩國匯率的走勢,而美德兩國的 10 年期公債利差可視為美國與歐元區之間的「經濟」差異(圖中美德利差經 Y 軸反轉,指標下滑代表美德利差擴大),德國作為歐洲經濟的火車頭,當美德利差擴大時,表示美國經濟景氣相較於德國乃至整個歐元區更強,此時歐元相對美元弱勢;反之,當利差縮小,表示美歐經濟發展拉近,此時歐元相對美元轉強。

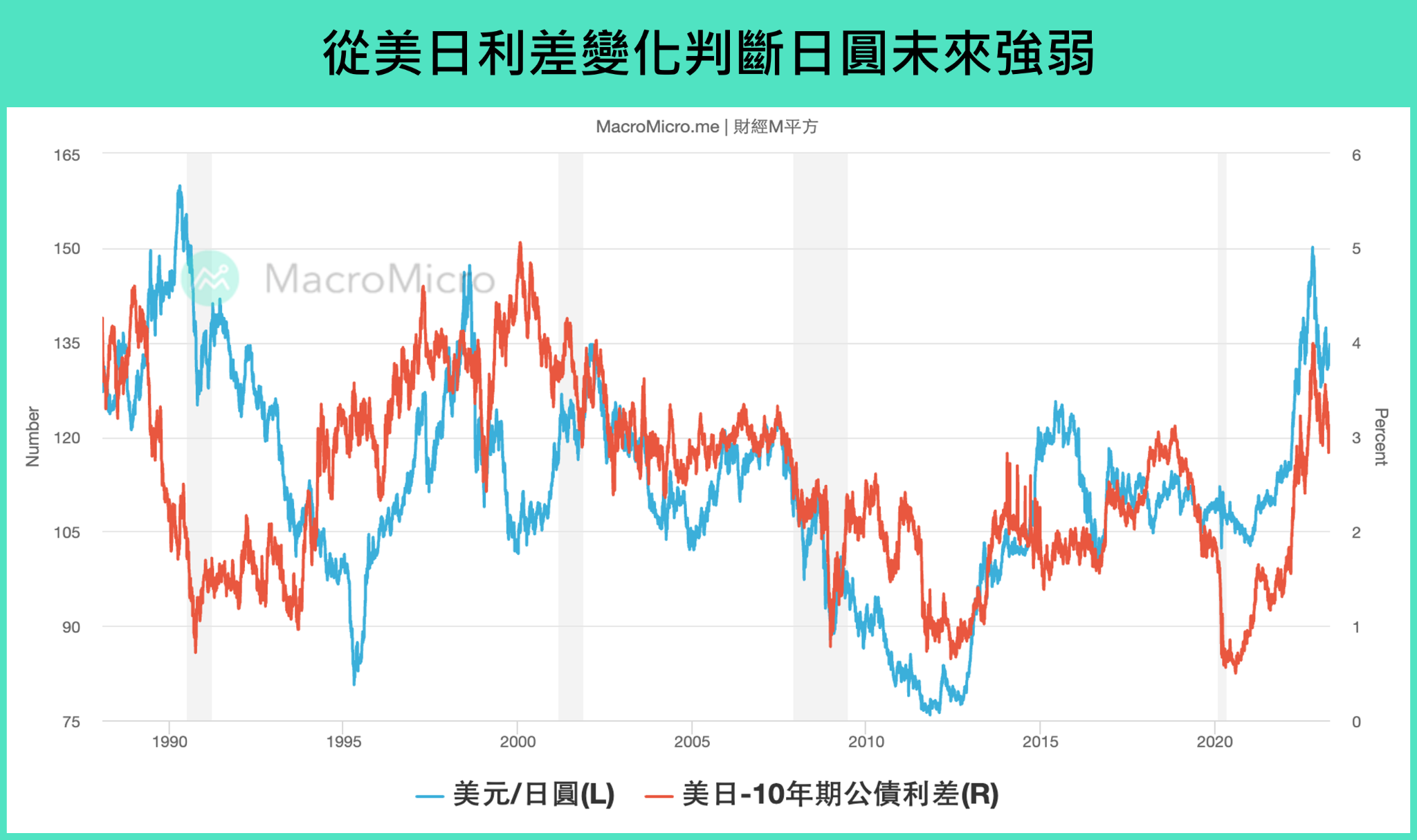

圖表3:從美日利差變化判斷日圓未來強弱

在投資匯率的市場中,利差交易(Carry Trade)是指借入利率較低的貨幣,然後買入並持有較高收益的貨幣,藉此賺取兩者間的利息差異。日本長期的低利率政策使得日圓成為利差交易中的重要貨幣,以美日利差舉例而言,日圓走勢通常會視日銀與聯準會貨幣政策的相對變化情形而定,當前者相對寬鬆、後者相對緊縮時容易帶動美日利差走闊,此時日圓偏向貶值;反之,則利差走跌,帶動日圓升值。

看美股的 3 大重要圖表

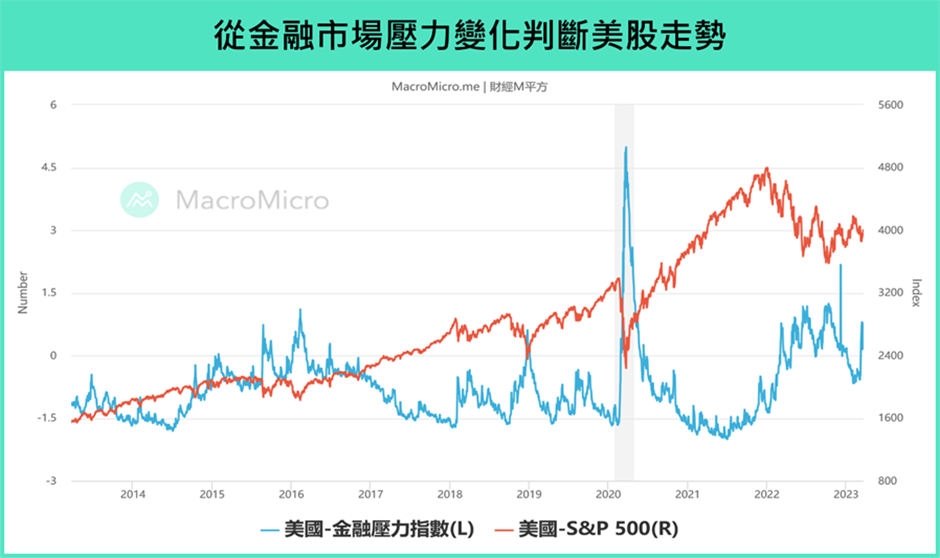

圖表1:從金融市場壓力變化判斷美股走勢

由美國金融研究辦公室編制的金融壓力指數(FSI, Financial Stress Index),由五大項目—信用、股票估值、資金、安全資產、波動性所編製,反映出當下金融市場的風險狀況,當金融壓力指數小於零時,表示金融市場風險相對穩定,有利美股上漲,而當金融壓力指數大於零時,往往發生快速升息或景氣衰退期間,不利美股走勢。

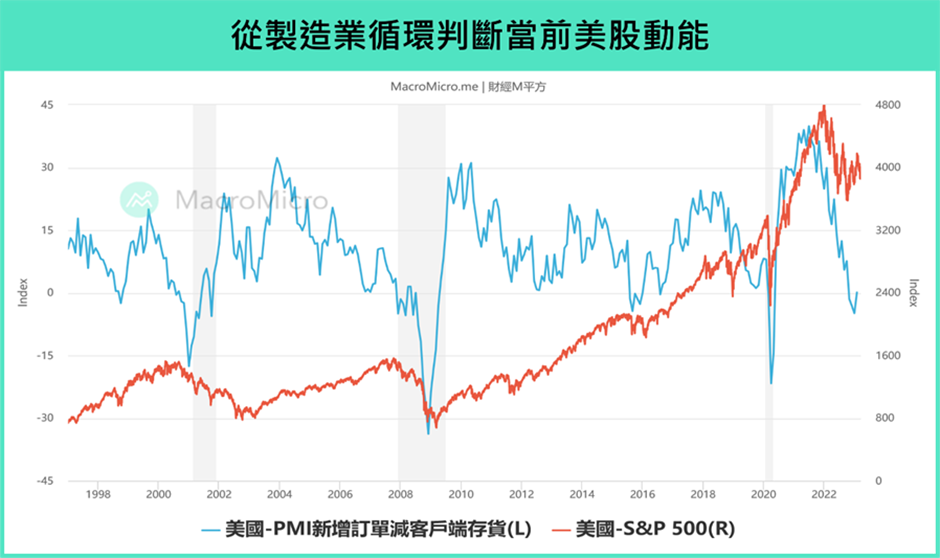

圖表2:從製造業循環判斷當前美股動能

ISM 製造業採購經理人指數中的新訂單與客戶庫存之間的差值反映美國製造業需求以及庫存積壓的壓力,可藉此來判斷當下製造業的循環位階,當新訂單減客戶庫存上升時,代表新訂單上升,客戶補庫存動力強,有利美股表現,而當新訂單減客戶庫存下降時,往往代表廠商因訂單減少而庫存去化的壓力較大,對股市造成壓力。

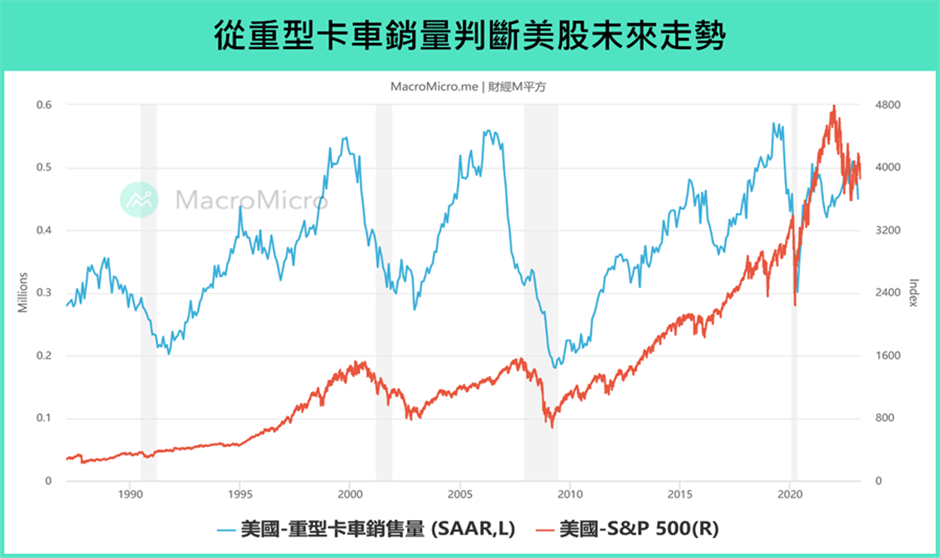

圖表3:從重型卡車銷量判斷美股未來走勢

重型卡車銷售代表著企業對市場的觀感與看法。當經濟狀況轉差時,企業將率先感受到而開始縮減支出與採購,因此過去 5 次循環該指數皆領先美國經濟出現衰退。而經濟好轉時,採購卡車則與之同步,可簡單理解為,當重型卡車銷量上升時,表示企業增加資本支出,預期未來美股上漲,反之亦然。

看原油的 3 大重要圖表

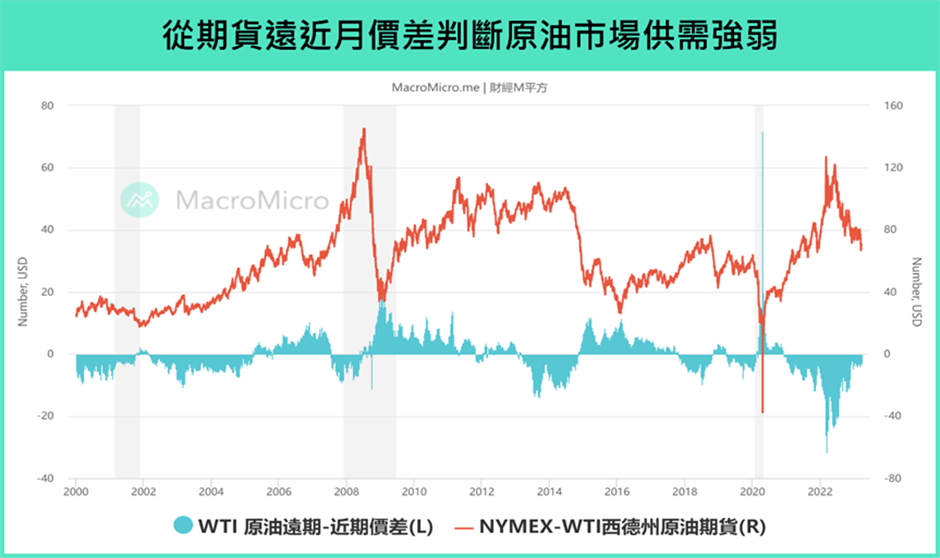

圖表1:從期貨遠近月價差判斷原油市場供需強弱

多數情況下,因存在倉儲運輸成本,原油期貨遠月價格會大於近月價格。 然而當現貨市場需求強勁時,部分油商會直接購買近月合約滿足旺盛需求,導致遠近月價差翻負。故兩者呈反向關係:供不應求時期貨市場呈逆價差,供過於求時則呈正價差。

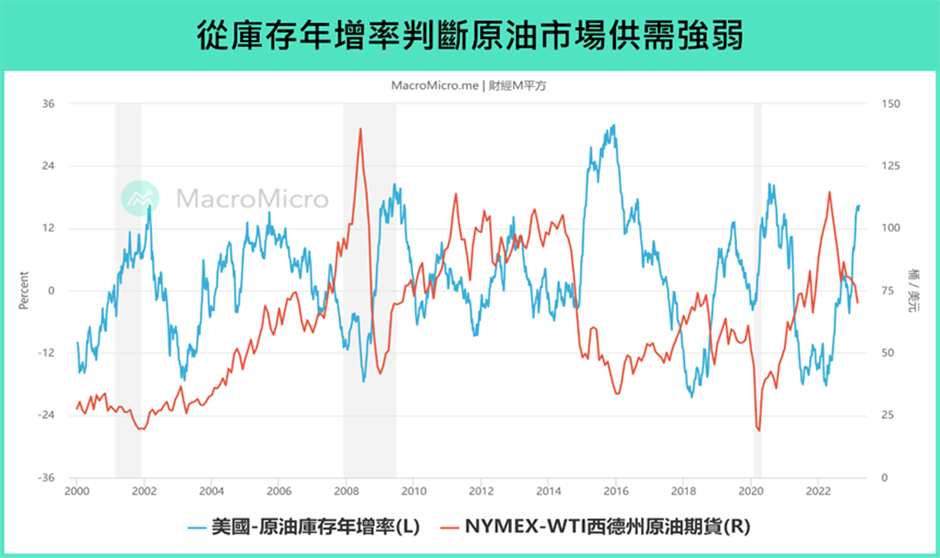

圖表2:從庫存年增率判斷原油市場供需強弱

原油庫存反應中游煉油廠拉貨需求與上游原油供應交戰之下的結果,由於原油庫存具明顯季節性,因此取年增率以剃除季節性影響。原油庫存與油價呈反向關係:供過於求則庫存堆積,不利油價;供不應求則庫存消耗,有利油價。

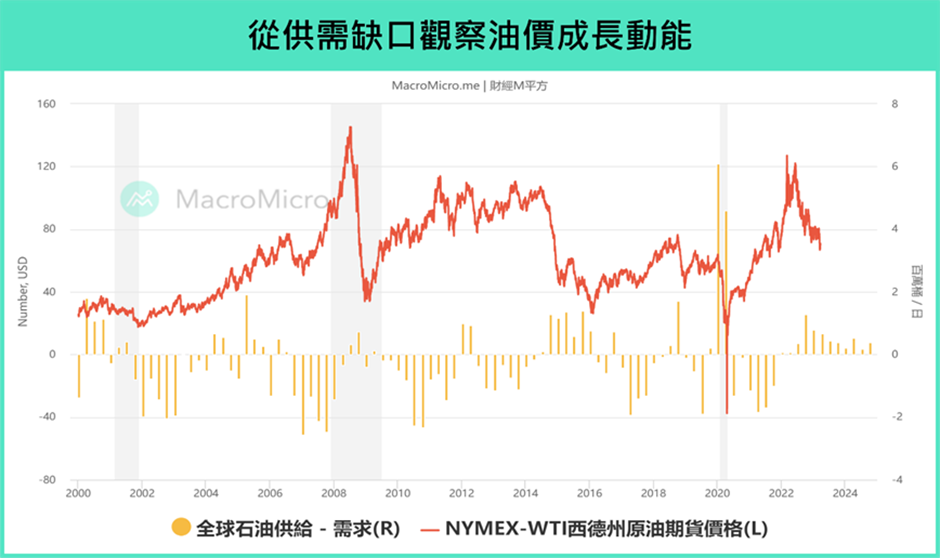

圖表3:從供需缺口觀察油價成長動能

原油市場寬鬆 / 緊縮程度亦能直接由全球原油的供需缺口(供給減需求)觀察而來,其與油價呈反向關係:當供過於求時,供需缺口擴大,油價下跌;當供不應求時,供需缺口縮小,油價上漲。

看黃金的 3 大重要圖表

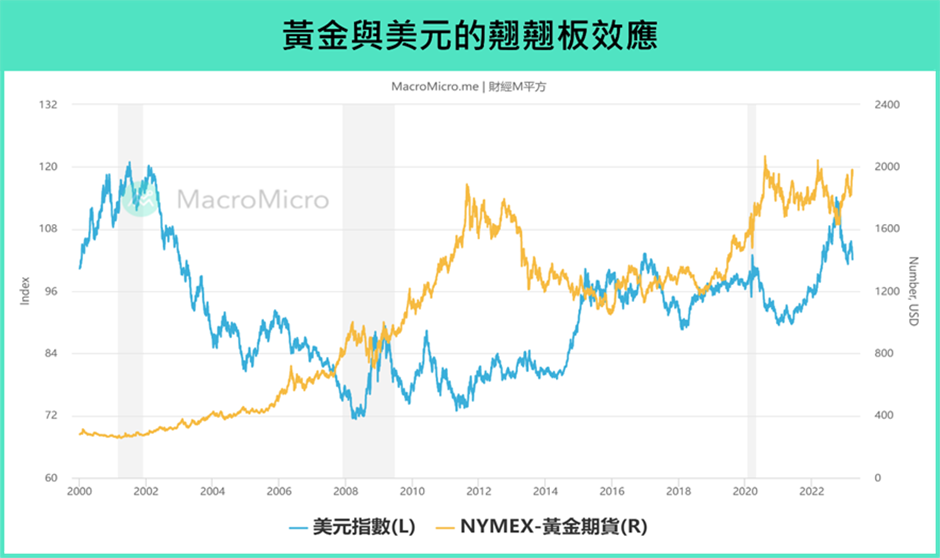

圖表1:黃金與美元的翹翹板效應

由於其獨特的貨幣屬性,黃金與美元同代表信用,故有明顯反向關係,美元信用弱勢時,資金流向黃金推升金價;美元信用強勢時,資金流出黃金壓抑金價。此外,黃金交易普遍以美元計價,也導致當美元強勢時,黃金相對變貴降低需求,進一步強化兩者負向關聯。

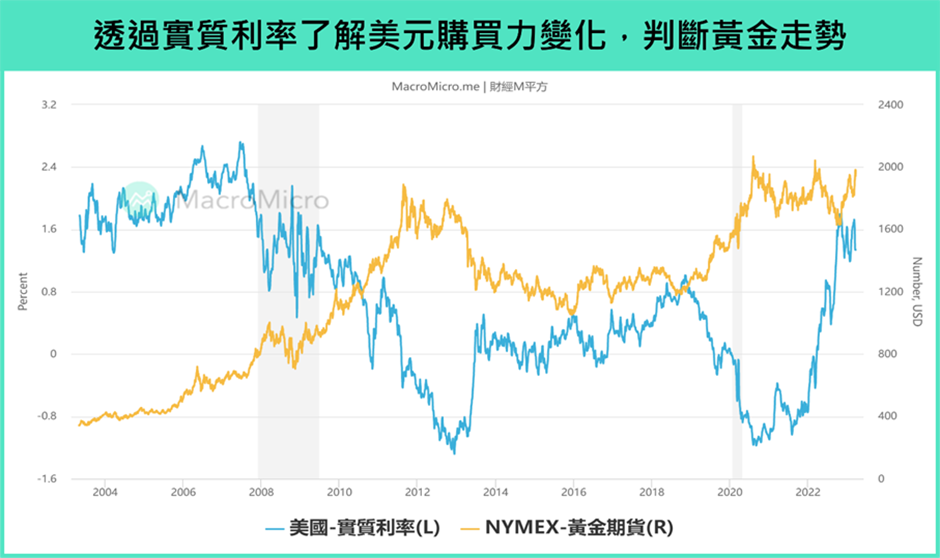

圖表2:透過實質利率了解美元購買力變化,判斷黃金走勢

實質利率代表考慮物價後,將資金存在銀行能獲得的實際利息,即美元之購買力。延伸上述美元與黃金關聯,即可知黃金會與實質利率呈反向關係:實質利率上升代表美元購買力上升,資金轉向美元壓抑金價,反之實質利率下降代表美元購買力下降,資金轉向黃金推升金價。

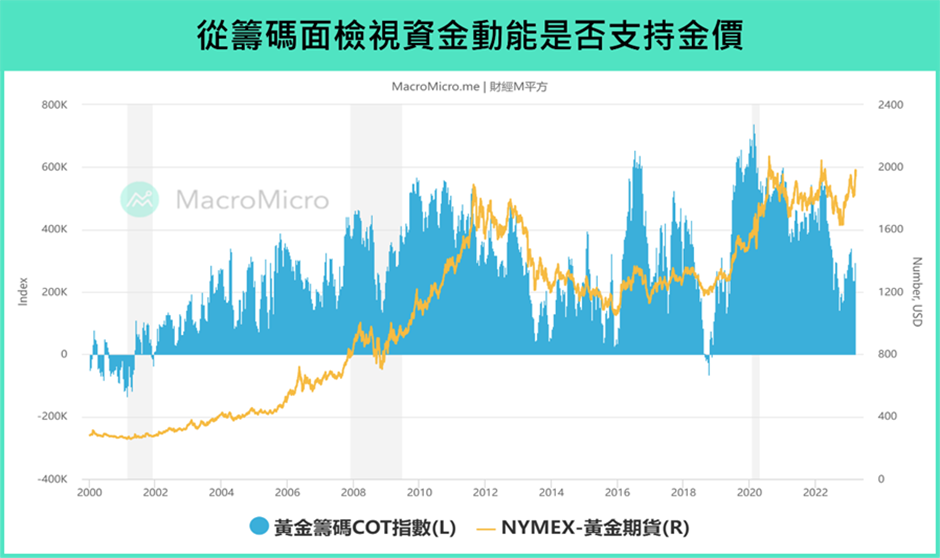

圖表3:從籌碼面檢視資金動能是否支持金價

黃金供給長年穩定,需求波動則多來自投資類別之變化影響,因此可觀察 COT 指數掌握其動態。COT 指數為大額交易投機者淨部位減去避險者淨部位,代表市場大戶多空看法,與金價呈正向關係:COT 指數向上代表市場看多,有利金價,向下則代表市場看空,不利金價。

MM 基本面指數

平時沒有時間研究,太多系列經濟指標要看很麻煩?你也可以參考 MM 基本面指數,直接統整經濟、商品供需等方面相關數據,一目瞭然商品基本面近期數值的趨勢。

MM 基本面指數針對全球各項商品獨家編制基本面指數, 可以從兩個面向進行觀察,第一個面向為數值高低,數值越高代表成分數據大多位在近期相對利好的水平,基本面狀況佳;第二個面向為趨勢,趨勢向上代表成分數據大多有持續上升的動能,基本面持續轉好。

免費版與付費版的區別

加入財經 M 平方 MM Prime 會員,即可享有無限量觀看圖表、獨家報告分析、每月投資月報,和使用研究工具箱繪製圖表,讓你更清晰地掌握基本面,為自己的投資決策負責。我們也為不同需求的會員提供一般會員及MM PRO的多元方案,快來了解哪個方案最適合您!| 功能 | 一般會員 | MM PRO | MM Prime | |

|---|---|---|---|---|

| 數據圖表 | 圖表瀏覽 | Limited | ✔ | ✔ |

| 圖表下載 | × | ✔ | ✔ | |

| 數據量化區 | Limited | ✔ | ✔ | |

| 時間軸 | Limited | ✔ | ✔ | |

| 獨家報告 | 部落格文章 | Limited | ✔ | ✔ |

| 獨家報告 | × | ✔ | ✔ | |

| 每月投資月報 | × | ✔ | ✔ | |

| 總經學院 | 線上/線下講座 | 原價 | 享優惠價 | 享優惠價 |

| 線上課程 | 原價 | 享優惠價 | 享優惠價 | |

| ETF專區 | ETF篩選器 | ✔ | ✔ | ✔ |

| 獨家比較器 | × | × | ✔ | |

| 個股反查 | × | × | ✔ | |

| 工具箱 | 製圖區 (包含下列計算: 季節性、報酬率、相關性、時間軸、回測區、漲跌幅) |

× | × | ✔ |

| 用戶觀點 | 圖表瀏覽 | Limited | ✔ | ✔ |

| 圖表發佈 | × | × | ✔ | |

| 未來更多更好的服務 | × | Limited | 享新功能 | |

| 費用 | FREE | TWD 500/月 TWD 5000/年 |

TWD 650/月 TWD 6500/年 |

|

OANDA與財經M平方的聯合活動

三重好禮

| 好禮1 | 7-11 1,000元數位商品禮券(前100名) |

|---|---|

| 好禮2 | 7-11 1,000元數位商品禮券 + MacroMicro Pro免費半年使用權(前50名) |

| 好禮3 | 7-11 1,000元數位商品禮券 + MacroMicro Prime免費半年使用權(前50名) |

活動報名連結

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。