誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

美國債券組成內容有哪些? 利用公債殖利率分析外匯市場

據美國債券市場協會 (The Bond Market Association) 截至 2021 年第二季數據,美國債券市場的總規模約達 51.4 兆美元,甚至大於美國股市總規模的 48.5 兆美元,不僅重要性顯而易見,甚至債券市場內更是存在著大量的投資機會。

分拆美國債券市場的組成:

1.最大組成即為美國公債,總規模高達 21.7 兆美元。2.第二大的組成則是公司債,大約有 9.9 兆美元,其中包括投資級企業發行的債券和高收益債券 (傳統上也叫垃圾債券),發行主體包括美國和全球其他國家來美國發行的債券。

3.第三大組成部分是房地產抵押貸款,大約有 8.7 兆美元。

除了這些,其他的債券類別包括市政債券、資產抵押債券、貨幣市場債券等,各類發行主體包括美國聯邦政府、地方政府、大小企業、非盈利機構包括大學,以及其他國家的大中型企業、世界銀行等超主權發行體,但這些債券規模占總體美國債券市場規模並不大。

美國債券市場組成 資料來源:The Bond Market Association 資料日期:2021/12/16

一.美國公債主要有那些?

美國公債是美國財政部通過公債局發行的政府債券,屬貨幣市場工具,大致可分為四大種類:1.U.S. Treasury bill叫作美國國庫券,英文簡稱T-bill,為美國政府發行的短天期債券,到期天數分別為4週,13週及26週、52週,每週拍賣一次。

2.U.S. Treasury Note稱為美國國庫票據,英文簡稱T-Note,發行期限在十年內,可分為2年、3年、5年、7年,2年期T-Note每月拍賣一次;3年期T-Note每季進行一次拍賣,分別在2、5、8、11月;5年期T-Note每月拍賣一次;10年期T-Note一年拍賣八次,分別在2、3、5、6、8、9、11及12月。

3.U.S. Treasury Bonds,英文簡稱T-Bonds,發行期限在十年以上,年限有10年、20年、30年。2002年二月曾經停止30年期國庫長期債券的發行,2006年二月又重新發行。

4.Treasury Inflation Protected Securities稱為美國國庫抗通膨債券,英文簡稱TIPS,1997年1月15日首次發行,本金具有隨通貨膨脹或緊縮作調整的特性,有三種到期天數,分別為5年、10年及20年。

美國公債是全球最安全的國家債券,因為美國是全球最大經濟體、也是全球最強軍事大國,故美國公債一般被市場視為是「絕對不會違約」的債券,因此美國公債的利率也被稱為「無風險利率」,意即為投資人不用承擔任何風險,即可以享有這個利率報酬。

二.債券的價格如何組成?

債券的價格組成,主要以四大風險因子來決定:「利率風險」、「再投資風險」、「匯率風險」和「信用風險」,其中只有美國公債不具備信用風險,其餘債券商品皆有這四大風險。1.利率風險:

市場利率和債券的價格呈現反向關係,換句話說一旦市場利率越低,那麼債券的價格就會越高;反之亦然,如果投資人已經持有一檔債券,而現在市場利率上升、債券價格下跌,那麼就會遭受損失,這便是利率風險。2.再投資風險:

在債券投資分析的過程中,往往都會假設在此期間實現的所有利息收入,都將按照原始的投資利率重新再投資,但事實上在債券的投資期間內,市場利率不可能一直保持不動,假設在市場利率為5%時,購買了票面利率5%的債券,定期領到債券所配發利息,但假如市場利率下滑,領到的利息只能再投資到票面利率低於5%的債券,不如原始所設定的投資規劃。所以說市場利率漲跌相間便是投資人必須面對再投資風險的主要原因。不過從上面的描述可以發現,再投資風險跟利率風險是消長關係,比如說當利率上升時,債券價格會下跌對投資者不利 (利率風險),但同時對於有再投資需求的投資人來說,就可以找到比較好的再投資機會 (再投資風險)。

3.匯率風險:

如果投資的是海外的債券,那除了市場風險外,也需要注意匯率的改變,就跟一般換匯的原理一樣,對於購買以外幣計價的債券投資人來說,如果臺幣升值,便有可能面臨虧損,此即為匯率風險。4.信用風險:

信用風險指的是債券的發行機構有可能違約倒閉,導致付不出本金或利息,此時投資人便可能面臨血本無歸的命運,不過基本上不用太過擔心,因為債券都有信用評等可供參考,信用評等越高則信用風險越低,然而市場上有許多信評公司,因此每一家公司所制定的評等規則都不相同,大家在根據信用評等投資債券前必須要深入了解各家信評公司的評等規則。目前市場上最具權威的信用評等公司有穆迪 (Moody's)、標普 (Standard & Poor's)、惠譽 (Fitch Rating) 三大信評商,債券市場上絕大多數的債券,都有這三家信評公司所給予債券本身或發行機構的信用評等,都相對具有公信力與參考價值。

三.如何使用債券利差判斷外匯市場走向?

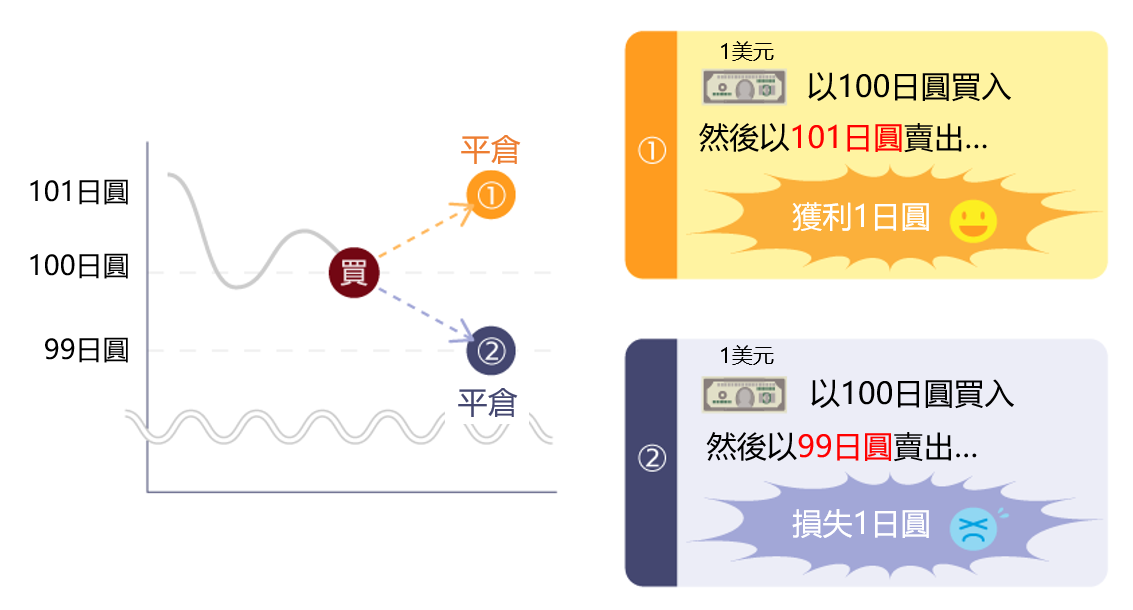

在進行外匯市場各主流貨幣的後市判斷時,可以透過各國債券之殖利率利差,藉以判斷匯率走向,因外匯價格在短線上走向,非常容易受到利差交易 (Carry Trade) 所帶動。利差交易 (Carry Trade),又稱為套息交易或融資套利交易,原理是投資人借取低利率貨幣後,然後將資金轉成高利率貨幣,進而賺取貨幣對之間的利率差距。

例如投資人在低利率的國家 (比如日本) 借錢,隨後再換成較高利率國家 (比如澳洲,紐西蘭) 的貨幣後放貸借出資金,藉此賺取利差之交易行為,即稱為利差交易。

而利差交易的變動,即往往會高度影響貨幣對的匯價變動,因為若利差擴大,也代表了利差交易的獲利空間擴大,這容易對市場造成高度吸引力,願意進行利差交易。

例如當前紐西蘭、英國、加拿大這幾個國家的央行,都準備在 2021 年底或 2022 年升息,故投資者預計在短期和中期內都會青睞利率較高的貨幣,利差交易可能捲土重來,市場對於升息預測,將可能加速貨幣走強。

舉例來說,近期英國央行 (BOE) 表示將可能準備升息,而相對日本央行 (BOJ) 仍堅持寬鬆貨幣政策及接近零的利率,故這樣的利差預期,也立即反映在英鎊兌日圓 (GBP/JPY) 價格上揚的走勢上,故債券利差往往是判斷外匯市場走向的重要依據。

英鎊兌日圓週線走勢圖 資料來源:OANDA 資料日期:2021/12/16

學習外匯與差價合約投資方法

在外匯與差價合約CFD交易中會涉及許多專門知識、用語、下單方法、市場分析等等。選擇OANDA進行外匯交易不僅可以學習到這些知識,而且還可以體驗由日本發團隊開發的獨有客製化指標與EA等分析工具。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達75%的交易利潤分成。

限時優惠代碼

在購買挑戰時,輸入"LABS20",即可獲得20%的限時優惠(此優惠截止日期為2024年3月17日)。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。